Photo:PIXTA

Photo:PIXTA

近年、節税目的で米国に不動産を購入する人が急増したことは記憶に新しい。しかし、実はこの手法には、名義人の死後、多額の相続税が発生するという想定外のわなも待ち受ける。どうすれば回避できるのか。特集『生前贈与 駆け込み相続術』(全19回)の#17では、この「わな」の回避策を解説する。(ダイヤモンド編集部 今枝翔太郎)

「週刊ダイヤモンド」2021年12月18日号の第1特集を基に再編集。肩書や数値など情報は雑誌掲載時のもの。

節税目的で米国不動産を買う人がここ10年で急増

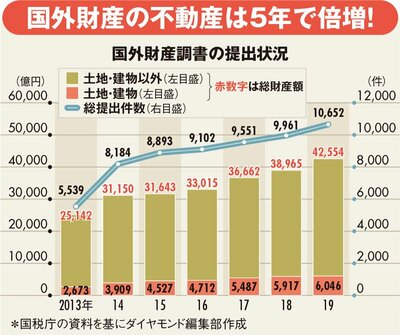

国外財産がここ数年で増加している(下図参照)。中でも不動産は、過去5年で倍増した。

「2010年ごろから節税目的で米国不動産を買う人が増え始めた」

税理士法人レガシィの岡崎孝行税理士はこう話す。米国内に家を購入し、名義を自分のままにして子を住まわせたり、コンドミニアムを運用したりする事例がよく見られるという。日本での所得税の節税対策になるからだ。

米国では日本に比べ、土地に対する建物の価値が相対的に高い。そのため、米国に不動産を所有していれば、日本で所有する場合より建物の減価償却費(建物の取得に要した価額をその使用可能期間で案分した計算上生じる経費)が出て、収入より費用が大きくなる。実際の支出がなくても、赤字が出ていれば所得の合計額が下がるため、所得税を減らせるのだ。

ただし、20年の税制改正によって、21年の確定申告から海外不動産の減価償却に規制がかかり、このメリットが消失した。しかも、不動産の名義人が亡くなると、購入時には想定していなかったであろう思わぬ落とし穴が現れる。