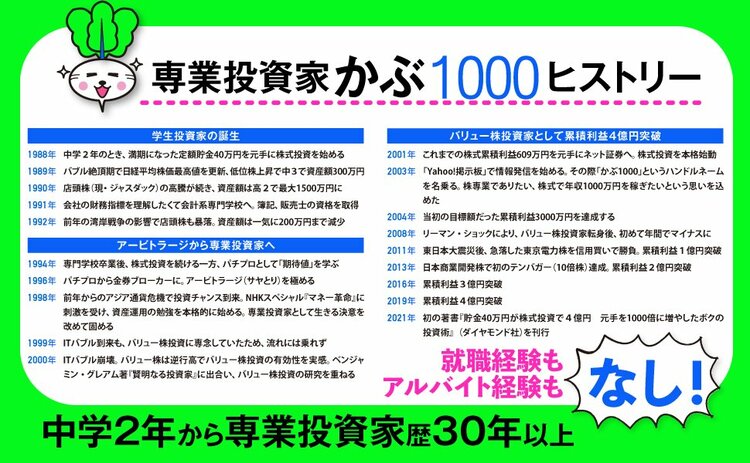

中学2年から株ひと筋で、株式投資歴30年以上のベテラン専業投資家、かぶ1000が『賢明なる個人投資家への道』を著した。中学時代から体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にお金儲けのイロハを教えてもらった。中学3年生で300万円、高校1年で1000万円、高校2年生で1500万円へと株式資産を増やす。会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破。アルバイト経験さえない根っからの個人投資家が、学校では絶対に教えてくれないお金の知識と増やし方を徹底指南する。

暴落を乗り越えて力強く成長

「株式相場が暴落したらどうしよう」と心配している個人投資家は多いのではないでしょうか?

実際、株式市場は過去に何度も暴落しており、そのたびにメディアで大きくとり上げられていますから、暴落が怖いと不安になるのは当然かもしれません。

そこで、これまでどんな暴落があったのかをインデックス(株価指数)をベースに、ざっとふり返ってみましょう。

まずは、アメリカの代表的な株価指数である「ニューヨーク・ダウ」からです。

これは、「ニューヨーク証券取引所」と新興銘柄が上場する「ナスダック」から選ばれた30社から算出されています(かつてはニューヨーク証券取引所の上場銘柄だけを対象としていました)。

ニューヨーク・ダウは、この30年あまりで3度の大きな暴落を経験しています。

なかでも最大の落ち込み幅を記録したのが、1987年10月の「ブラックマンデー」で、1日で22.6%下落しました。

「ブラックマンデー」の本当の原因は、いまだに不明ですが、22.6%という下落率は、教科書にも載っている1929年のウォール街大暴落時の下落率12.8%を大きく上回ります。

2008年には「リーマン・ショック」が起こり、ニューヨーク・ダウは1日で7.87%下落しました。

その引き金は、サブプライムローン(低所得者向け住宅ローン)の多くが不良債権となり、打撃を受けた大手投資銀行リーマン・ブラザーズが破綻したことです。

そして2020年3月には、新型コロナ感染拡大で景気が後退するとの観測から、リーマン・ショックを上回る1日で12.93%という下落率を記録しました。

続いて「ナスダック総合指数」を見てみましょう。これは1971年に開設された電子株式市場ナスダックに上場している全3000銘柄ほどから算出される株価指数です。

ナスダックには、アメリカのIT関連などの新興企業が多く上場しています。GAFAMと呼ばれるアメリカの巨大IT企業、グーグルの持株会社アルファベット(GOOG)、アマゾン・ドット・コム(AMZN)、旧フェイスブックのメタ(FB)、アップル(AAPL)、マイクロソフト(MSFT)は、いずれもナスダックに上場しています。イーロン・マスク率いる電気自動車のテスラ(TSLA)も、ナスダック上場銘柄です。

ナスダック最大の暴落は、「ITバブル」崩壊時でした。

アメリカでは1999年から2000年にかけてITバブルが起こり、社名に「ドット・コム」とつく銘柄が軒並み値上がりしました。

このことからITバブルは、海外では「インターネット・バブル」とか「ドットコム・バブル」とも呼ばれます。

1999年1月に2000ポイントを突破したナスダック総合指数は、2000年3月10日には取引時間中の最高値5132.52ポイントを記録。

しかし、2001年にFRB(連邦準備制度理事会)が利上げを発表し、追い打ちをかけるように国際テロ組織アルカイダによるアメリカ同時多発テロが起こり、ITバブルは完全にはじけました。

そのため、2002年10月10日には1108.49ポイントまで下落。

高値からの下落率は78.40%となり、非常に大きな下落となりました。

アメリカのIT関連の失業者数は56万人に達したそうです。