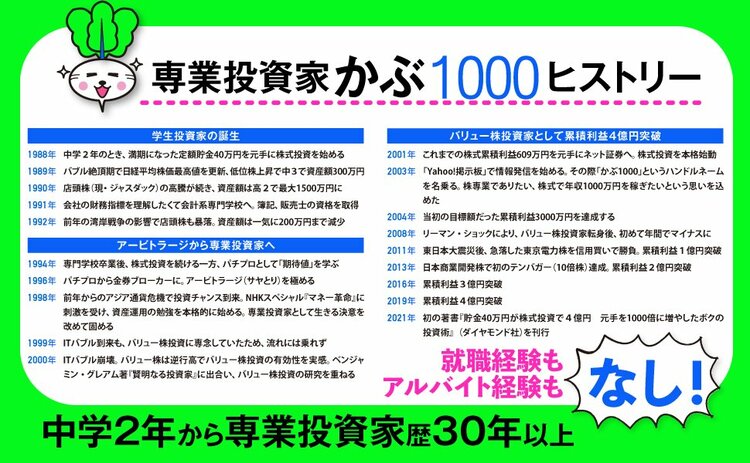

中学2年から株ひと筋で、株式投資歴30年以上のベテラン専業投資家、かぶ1000が『賢明なる個人投資家への道』を著した。中学時代から体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にお金儲けのイロハを教えてもらった。中学3年生で300万円、高校1年で1000万円、高校2年生で1500万円へと株式資産を増やす。会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破。アルバイト経験さえない根っからの個人投資家が、学校では絶対に教えてくれないお金の知識と増やし方を徹底指南する。

インフレに勝てるのは金(ゴールド)と株式

なかでも株式が優位

これまで見てきたように、お金を「現金」のまま置いておくと、インフレで価値が目減りしてしまいます。

特に、これからインフレ傾向が強まると考えられる日本では、お金の価値を守りたいなら、銀行預金もタンス預金も避けるべきです。

くり返しますが、現金の価値は、基本的に下がるものだからです。

では、現金以外なら、お金をどこに置くとよいのでしょうか?

その答えは、お金がもっとも自己増殖しやすい場所、「株式」なのです。

お金はインフレ下では価値を落とし、目減りする性質がありますが、置き場所によっては「増殖する」、つまり増えるという特徴があります。

お金は「利息」(利回り)と「時間」という2つの要素の掛け算によって増えていくという性質があるのです。

利息とは、銀行などにお金を預けたときに、金額と預けた期間に応じてもらえるお金です。

株式などの投資額に対する1年あたりの利益の割合は「利回り」と呼びます。

『賢明なる個人投資家への道』の27ページで触れたように、現在の預金の利息はゼロに近く、定額貯金に100万円を預けても、1年間に得られる利息は20円(しかも税引き前)。

一方で銀行などに預けている間に、お金の価値は下がるわけです。

10年ものの米国債(アメリカの国債)だと約1.6%(2021年10月9日現在)の利息を期待できますが、100万円分買ったとしても、1年間に得られる利息は約1万6000円にとどまります。

それに、為替リスク(買ったときと比べて円高にふれると損をする)もあります。

過去のデータから、インフレに対抗できるのは、定額貯金でも国債などの債券よりも株式や金(ゴールド)だとわかっています。

『賢明なる個人投資家への道』の基礎編(1)では、いまから70年ほど前の昭和24年と比較すると、インフレが進んだ現在では貨幣価値は約8分の1になっているということを紹介しました。

では、その70年ほどで、株式と金の価値がどう変わっているのでしょうか?

70年間で日本の株式(日経平均)はおよそ200倍、金はおよそ11倍になっています。

一般的に「金はインフレに強い資産」といわれますが、それ以上に株式はインフレに強いという性質があるのです。

そのうえ株式投資では、金(ゴールド)投資では期待できない「配当金」がもらえるという利点もあります。