Photo:JIJI

Photo:JIJI

突然の「長期金利の許容幅拡大」によってマーケットを驚かせた日本銀行。だが、異次元緩和の出口に向けて、次なる施策の余地は小さい。超低金利に慣れ切った企業や家計は金利の大幅な上昇に耐えられない。また欧米諸国の景気後退は日本経済を冷やし、日銀の手足を縛る。特集『「お金」大全』(全17回)の#4では、隘路に陥った金融政策の動向を予測する。(東短リサーチ代表取締役社長 加藤 出)

日本経済低迷の要因を

見誤った黒田日銀

世界銀行のデイビッド・マルパス総裁は2022年9月の講演で、超金融緩和が長く続いた国で起き得る問題を次のように指摘した。

「長期にわたる低金利は、企業に自身のバランスシートを整理させる動機や、政府に構造改革を行わせる動機をそいでしまう」「中央銀行の大規模資産購入(量的緩和)はゾンビ企業を増やし、創造的破壊を妨げ、潜在成長率に打撃をもたらす」。今の日本経済の状況はまさにこれに当てはまる。

13年春に黒田東彦総裁率いる日本銀行は、国債やETF(上場投資信託)などを猛烈な勢いで購入する“異次元緩和”策を開始した。それにより2年程度でインフレ率は2%になり、日本経済は復活すると総裁は自信満々に説明していた。

しかし、9年たってもインフレ率は2%に達しなかった。10年目に入った22年春に2%を超え始めたが、それは賃金上昇を伴う好循環によるものではなく、輸入物価高騰のせいだった。国民の実質賃金はかえって下がってしまった。

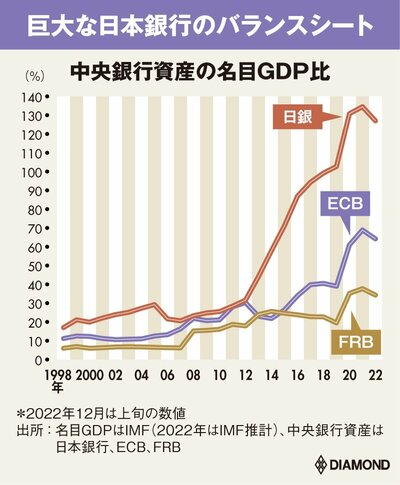

日銀資産のGDP(国内総生産)比(下図参照)は他の中央銀行よりはるかに巨大になっている。すさまじい金融緩和が行われてきたのに、日本経済には現在強い閉塞感が漂う。

黒田緩和は、日本経済低迷の主因は従来の日銀の金融緩和が不十分だったことにある、という“処方箋”の下で開始された。しかし、日本の停滞はデジタル時代に適応できない日本企業の低生産性や高齢化・人口減少といった構造問題に原因があった。

それらを金融緩和策で治療することはできない。しかし、超低金利は「痛み止め効果」をもたらすことができる。その結果、マルパス世銀総裁が言っていたような副作用が広範囲に発生してしまった。

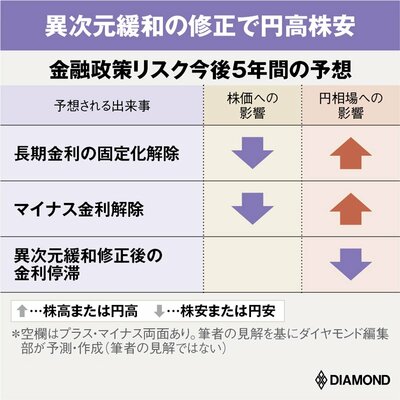

超金融緩和の弊害が生じている状況下で、日銀の「次の一手」はどうなるのか、今後の金融政策の行方について、次ページ以降で予測していく。