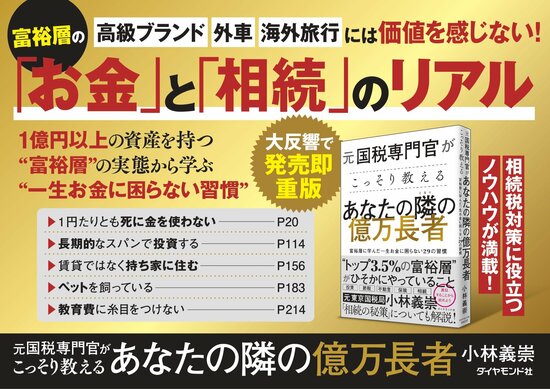

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る"奨学金という名の借金"を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの"富裕層のリアル"に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

「名義預金」というトリック

【前回】からの続き へそくりのように、一見すると亡くなった被相続人の財産ではないけれども、「実質的には相続財産だ」と判断される預金を「名義預金」といいます。相続税のルールでは、家族名義の現預金であっても、名義預金として相続税がかかることがあります。

私も以前、専業主婦の相続人に数千万円単位の預金があることを発見したことがあります。その後、調査を重ねて、名義預金と判断したのですが、「このお金は、私が節約をして貯めたものだから、相続財産じゃない!」と、とても強い反発を受けました。

しかし、その気持ちは理解しつつも、さまざまな事実に基づき検証し、追徴税を課すことになったのです。

財産の名義はキッチリ分けておく

税務署から名義預金を指摘されないようにするには、まずは家族といえども、財産の名義を曖昧にしないことです。「夫の財産は夫名義、妻の財産は妻名義」というふうに分けておくことが大切です。

これと合わせて、相続が起きたときには、亡くなった被相続人名義の財産だけでなく、家族名義の財産についても情報を整理しておいたほうがいいでしょう。たとえば専業主婦の相続人が自分名義で多額の現預金をもっていたら、その理由を確認します。

税務調査が入るシンプルなワケ

そのとき、「独身の頃の収入を貯めた」「パートで貯めた」「実家からの相続で貯めた」といった理由で自分自身の財産であることを明らかにできれば、名義預金と判定され、課税されることを防げます。

相続税調査が行われるのは、「故人の財産はもっとあるのでは?」という疑いがあるからです。そのような疑いをもたれないようにするためにも、家族の財産はしっかり整理しておかなくてはいけません。【次回に続く】

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。