Photo:PIXTA

Photo:PIXTA

ウエルシアホールディングスとツルハホールディングス、売上高は合わせて2兆円超──。2025年12月、この2社が経営統合し、国内ドラッグストア業界では群を抜く規模のリーディング・カンパニーが誕生する見込みとなりました。しかし、両社が目指すのは単なる規模拡大ではありません。

国内市場が成熟する中、彼らの視線の先には海外の巨人たちとの競争、そして日本発のヘルスケアモデルのグローバル展開があります。国内最大の連合が挑む、未来のドラッグストアの姿とは何か。両社が経営統合の先に目指す新たな”カタチ”を探ってみましょう。(グロービス ファカルティ・グループ・オフィス 戦略企画担当 八尾麻理)

ウエルシア・ツルハ、“2兆円規模”の統合

背景にある「本当の狙い」とは何か

2025年12月、経営統合する予定のウエルシアホールディングスとツルハホールディングス。これにより、年間売上高2兆円クラスのドラッグストア最大手が誕生しようとしています。

業界2位のマツキヨココカラ&カンパニー(2025年3月期:1兆616億円)を大きく引き離し、店舗数は合計5600店を超える圧倒的な規模です。医薬品や化粧品にとどまらず、食品・日用品・調剤までを一手に担う生活インフラ企業としての地位が、名実ともに確立されようとしています。

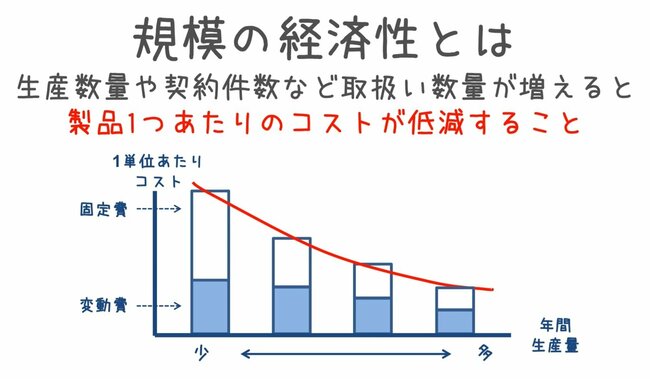

実際、統合によって「規模の経済性(スケールメリット)」を追求することは、M&Aを語る上で切っても切り離すことができません。例えば、薬剤などの仕入れコストの削減や物流網の効率化は、利益率の改善に直結する重要なテーマです。

しかし、それはあくまで”守り”の戦略にすぎません。今回のウエルシア・ツルハ統合を、単なるコスト削減の視点で捉えると、本質を見誤る可能性があります。

出典:GLOBIS学び放題「規模の経済性~コスト低減やコスト戦略に役立てる~」より 拡大画像表示

出典:GLOBIS学び放題「規模の経済性~コスト低減やコスト戦略に役立てる~」より 拡大画像表示

まず、国内市場の現状を見てみましょう。