「ファイナンス」や「ファイナンス理論」と聞いて、みなさんはどんなことを連想しますか? ファイナンスとは端的に言えば、「企業や事業の価値を最大化するためにはどうすればいいかを理論的に考えるためのツール」です。本連載では、モーニングスター株式会社代表取締役社長の朝倉智也氏の著書『一生モノのファイナンス入門』の内容をベースに、ファイナンスの基本のキからわかりやすくお伝えしていきます。

損益計算書で企業の経営状況がわかる

前回の貸借対照表に続いて、今回は損益計算書の見方を確認していきましょう。

損益計算書は、一定期間(年度ごとの決算の場合なら1年間、四半期決算なら3ヵ月間)でどれだけの売上があったか、どんな費用がかかって利益や損失がどれだけ出たのかを示したものです。

損益計算書を見ると、企業の経営の状況をチェックすることができます。

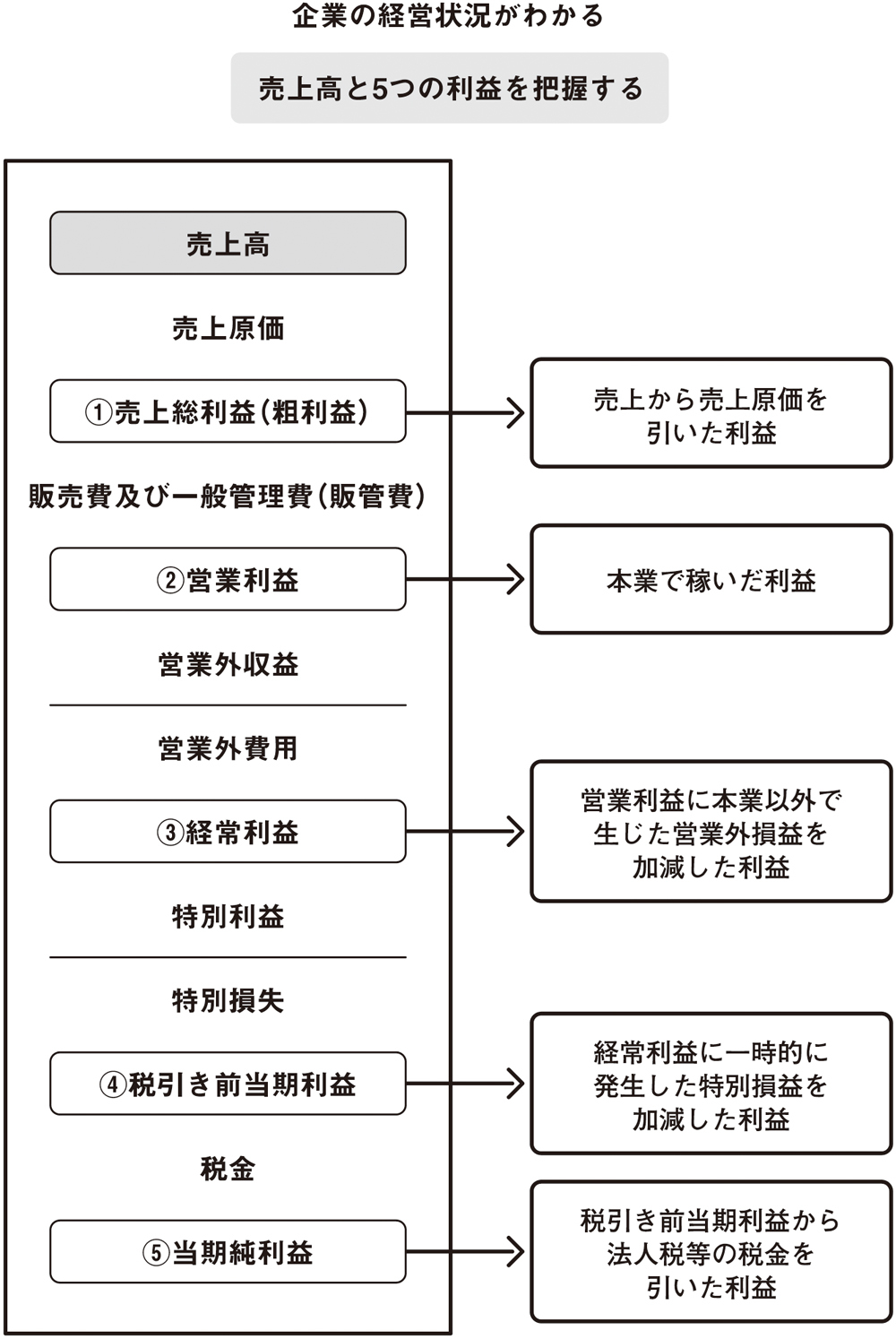

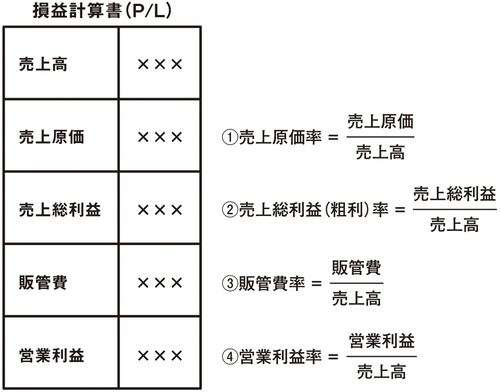

損益計算書を見る際は、まず「売上高と5つの利益」を確認しましょう(下図参照)。

上図のように損益計算書の構造は非常にシンプルです。

図表の上から順に見ていくと、まず「売上高」があり、そこから「売上原価(売り上げた製品・サービスにかかった原材料費や人件費などの費用)」を差し引いたものが「(1)売上総利益(粗利益)」です。

そして売上総利益から「販売費及び一般管理費(販管費)」を差し引いたものが「(2)営業利益」となります。

販管費とはその名のとおり、販売のためにかかる費用や企業の運営・管理にかかる費用のことで、広告宣伝費や、営業・人事・経理など製造部門以外の人件費、オフィスの家賃などが含まれます。

営業利益はその企業が本業で稼いだ利益を示しており、“本業の力量”を示す重要な指標と言えます。

営業利益に本業以外で発生した損益を足し引きすると「(3)経常利益」になります。「営業外収益」は定期預金の受取利息や保有株式の配当金などが、「営業外費用」には借入金の支払い利息などが含まれます。

次に、一時的に発生した特別損益を経常利益に足し引きすると「(4)税引き前当期利益」になります。たとえば、子会社や不動産などの売却によって生じた損益は、毎年発生するものではなく一時的なものなので、「特別利益」や「特別損失」としてここに計上されます。災害など突発的な出来事によって生じた一時的な損失も「特別損失」に含みます。

最後に、「税引き前当期利益」から法人税などの税金を引くと「(5)当期純利益」となります。

損益計算書を見るときの重要なチェックポイント

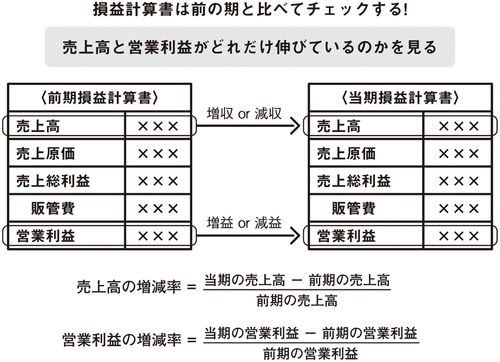

損益計算書で最も重要なチェックポイントは、「前の期と比べて売上や利益がどれだけ伸びているか」です(下図参照)。

朝倉智也(あさくら・ともや)モーニングスター株式会社代表取締役社長(東証JASDAQ上場企業)1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。98年モーニングスター株式会社設立に参画し、2004年より現職。第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。著書に『30代からはじめる投資信託選びでいちばん知りたいこと』(ダイヤモンド社)、『低迷相場でも負けない資産運用の新セオリー』(朝日新聞出版)、『新版 投資信託選びでいちばん知りたいこと』(ダイヤモンド社)などがある。

朝倉智也(あさくら・ともや)モーニングスター株式会社代表取締役社長(東証JASDAQ上場企業)1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。98年モーニングスター株式会社設立に参画し、2004年より現職。第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。著書に『30代からはじめる投資信託選びでいちばん知りたいこと』(ダイヤモンド社)、『低迷相場でも負けない資産運用の新セオリー』(朝日新聞出版)、『新版 投資信託選びでいちばん知りたいこと』(ダイヤモンド社)などがある。

売上高は、その多寡がすべての利益に影響を与える大切な数字ですから、推移をよく注意して見る必要があります。

また、利益の中で特に重要なのは本業の力量を示す「営業利益」。ですから、注目すべきは「売上高と営業利益が前期比でどれくらい伸びたか」ということになります。

「増収か減収か」「増益か減益か」は、損益計算書で数字をチェックするだけで確認できます。さらに細かく分析するなら、簡単な算数で伸び率がどれくらいかを計算してみましょう。

売上高なら「(当期の売上高−前期の売上高)÷前期の売上高」、営業利益なら「(当期の営業利益−前期の営業利益)÷前期の営業利益」で計算できます。

損益計算書を詳しく見る場合、チェックしたいのは「売上高に占める利益の割合がどれくらいか」ということです。いくら売り上げが大きくても、利益があまり出ていなければ収益性に問題があると言えるからです。

具体的なチェックポイントは「(1)売上原価率」「(2)売上総利益率(粗利率)」「(3)販管費率」「(4)営業利益率」です。いずれも考え方や計算方法はいたってシンプルです(下図参照)。

(1)売上原価率は、売上高に占める売上原価の割合を示す指標です。

(2)売上総利益率(粗利率)は、売上高に占める売上総利益の割合を示す指標で、製品そのものの収益性を表します。「売上高−売上原価=売上総利益」ですから、原価率が低ければ売上総利益率は高くなるわけです。「売上総利益率=100−原価率」となります。

(3)販管費率は、売上高に対して販管費がどれだけ占めているのかを見る指標で、効率性を見るポイントとなります。「販管費÷売上高×100」で計算できます。

売上高に占める営業利益の割合を示すのが、(4)営業利益率です。「営業利益÷売上高×100」で計算でき、本業で効率よく利益を上げたかどうかを表します。

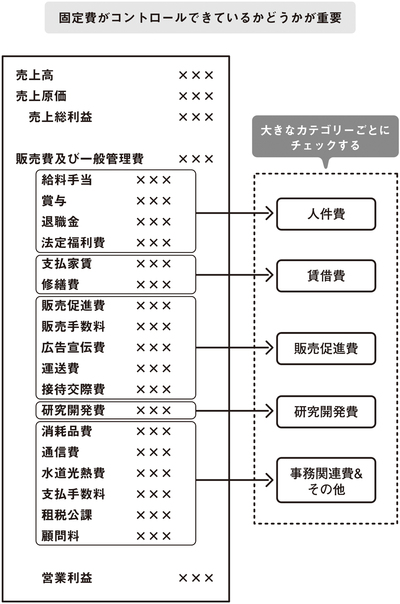

販管費の内訳は固定費に注目

損益計算書でもう一点チェックしておきたいのは、販管費の内訳です(下図参照)。

販管費には細かい項目がありますが、大きく「人件費」「賃借費」「販売促進費」「研究開発費」「事務関連費&その他」のカテゴリーで見ればOKです。

留意したいのは、「人件費」やオフィス賃貸料などの「賃借費」は、売上にかかわらず必要な「固定費」であること。固定費がかさめば、企業の収益は改善しにくくなります。

ここを上手くコントロールしているかどうかを確認しておきたいところです。「どの費用が大きいのか」「無駄がないか」という観点でチェックしましょう。

※次回は、4月12日(火)に掲載します。