sp-souzoku(2) サブカテゴリ

第7回

相続税の申告までに土地を売却した場合に、路線価評価や不動産鑑定評価よりも低い価格でしか売れないこともあり得ます。そうした場合は、売買価格を「時価」で申告することで、相続税も下がります。借地人が住む貸宅地や別荘地などの不動産については、申告期限までに売却してしまうことで、「時価」申告ができ、節税ができるのです。

第6回

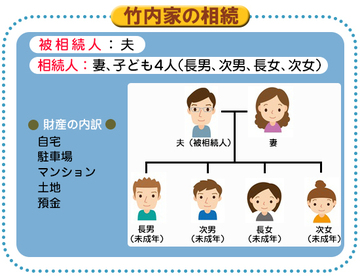

父親の代から一時貸し駐車場を始めた竹内家の相続税額は1億円以上。いくら駐車場収入が見込めても、そんな高額なら売却したくなるものです。ところが、土地の評価を下げれば相続税を劇的に低くすることができるのです。

第5回

父親の代から一時貸し駐車場を始めた竹内家の相続税額は1億円以上。いくら駐車場収入が見込めても、そんな高額なら売却したくなるものです。ところが、土地の評価を下げれば相続税を劇的に低くすることができるのです。

第4回

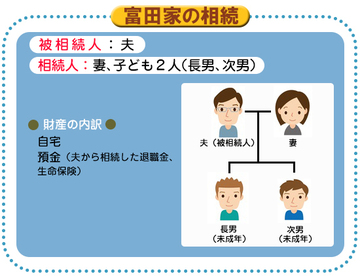

30-40代で未亡人となったら、目の前が真っ暗になるでしょう。将来「出ていく」お金を見積もると、足りなくなる可能性が高い、という不安にさいなまれます。そこで今回は、夫の急死後、相続税の節税と今後の生活資金の確保をセットで対策した未亡人の例を紹介します。

第11回

子供が後継者になるなら自社より小さい会社で修業すべき

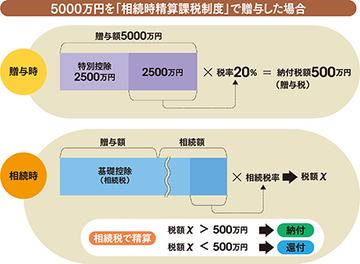

2015年から相続税が増税されるため、「相続対策」をうたった書籍や雑誌、セミナーが大盛況だ。しかし、安易な対策には思わぬ落とし穴が潜んでいる。遺言、相続時精算課税制度、子ども名義の預金、二世帯住宅などを活用する際に陥りがちな失敗ケースを題材にして、相続の鉄則を学んでいく。

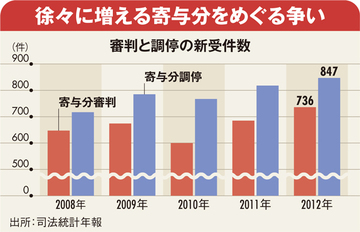

相続は、“争族”と言い換えられるほど、親族間の争いの種になりやすい。“争族三兄弟”といわれる争いの種のうち、今回は「寄与分」「特別受益」について考えてみよう。例えば生前親の介護を一手に引き受けてきた長男は、相続時にその「寄与」が認められるのか。

第3回

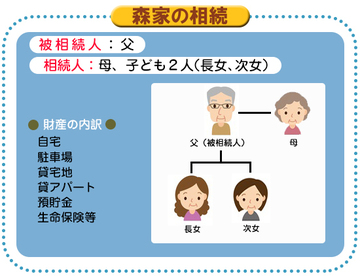

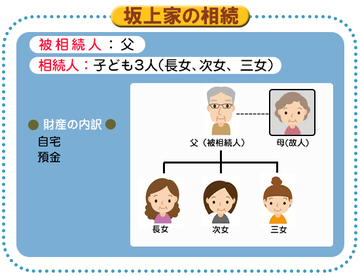

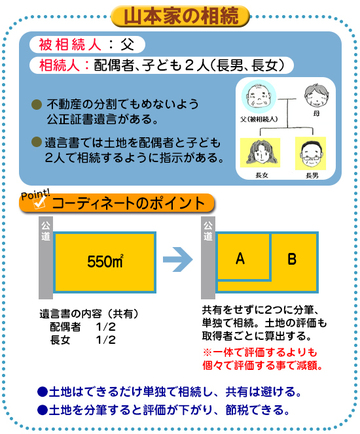

前々回の「相続後」の節税対策の実例では、小規模宅地等特例と土地分筆の活用を紹介しました。そのポイントは、課税対象の評価を下げて、課税額を減らすこと。今回取り上げる配偶者税額軽減と事業用小規模宅地等の活用のポイントも同じです。相続納税を減らすには、こうした「技」が必要です。

第2回

政府や財務省は日本の相続税は諸外国と比べて高くないと言うが、本当でしょうか。いえいえい、だまされてはなりません。はっきり言って、高いのです。国の言うことを鵜呑みにして何の手も打たなければ、相続税はとられ放題、親・子・孫と3代で引き継ぐ財産が残らないという事態になりかねません。

第10回

2015年から相続税が増税されるため、「相続対策」をうたった書籍や雑誌、セミナーが大盛況だ。しかし、安易な対策には思わぬ落とし穴が潜んでいる。遺言、相続時精算課税制度、子ども名義の預金、二世帯住宅などを活用する際に陥りがちな失敗ケースを題材にして、相続の鉄則を学んでいく。

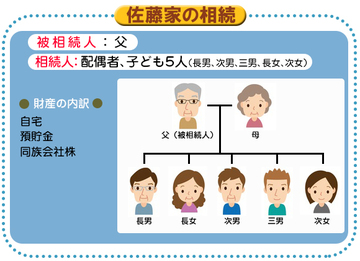

相続は、“争族”と言い換えられるほど、親族間の争いの種になりやすい。絶縁状態に至るケースも珍しくない。“争族三兄弟”といわれる、争いの種である「遺留分」「寄与分」「特別受益」について考えてみよう。

第9回

2015年から相続税が増税されるため、「相続対策」をうたった書籍や雑誌、セミナーが大盛況だ。しかし、安易な対策には思わぬ落とし穴が潜んでいる。遺言、相続時精算課税制度、子ども名義の預金、二世帯住宅などを活用する際に陥りがちな失敗ケースを題材にして、相続の鉄則を学んでいく。

第2回

「相続税対策は資産家が行なうもの、自分には関係ない」。そんな“常識”が通用しなくなる時代がやってくる――そう聞いてもピンと来ない方が多いと思います。ですが、2015年1月に相続税が改正されたことで課税対象者が増え、「それほど財産はない」と考えている人に多額の納税通知書が届く「大増税時代」がいよいよ本格化するのです。

第8回

2015年から相続税が増税されるため、「相続対策」をうたった書籍や雑誌、セミナーが大盛況だ。しかし、安易な対策には思わぬ落とし穴が潜んでいる。遺言、相続時精算課税制度、子ども名義の預金、二世帯住宅などを活用する際に陥りがちな失敗ケースを題材にして、相続の鉄則を学んでいく。

第7回

2015年から相続税が増税されるため、「相続対策」をうたった書籍や雑誌、セミナーが大盛況だ。しかし、安易な対策には思わぬ落とし穴が潜んでいる。遺言、相続時精算課税制度、子ども名義の預金、二世帯住宅などを活用する際に陥りがちな失敗ケースを題材にして、相続の鉄則を学んでいく。

第1回

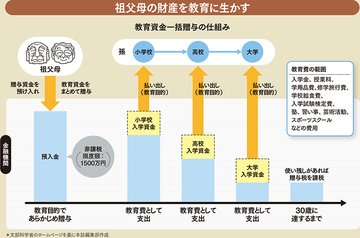

働き盛りの現役世代にとって、相続税は他人事。住宅ローンや教育資金、あるいは老後資金に不安を抱えているのが現実で、親を見送る時のことなど考えもしない。まして、一家の資産について親子で対話をすることもない――そんなことでは「納税しなくて済んだはず」の相続税を支払い、国を喜ばせてしまいます。親にしたって、将来子どもたちが争ったり、せっかく貯めた資産を国に盗られたりするのは本意ではないはず。家族と資産を守るには、先入観にとらわれない確かな情報と知識が欠かせません。そして、一家の資産を棚卸してみること。独自のノウハウと戦略で金融商品のフラントエンドに特化し「顧客の資産を守る」キャピタル・アセット・プランニングの北山雅一社長が、20年計画で取り組む「ファミリーが幸せになるためのタックスプランニング」を伝授します。

第1回

「相続税対策は資産家が行なうもの、自分には関係ない」。そんな“常識”が通用しなくなる時代がやってくる――そう聞いてもピンと来ない方が多いと思います。ですが、相続の課税対象を増やすことを目的とした相続税の改正が2015年1月から始まり、「それほど財産はない」と考えている人に多額の納税通知書が届く「大増税時代」がいよいよ本格化するのです。

第1回

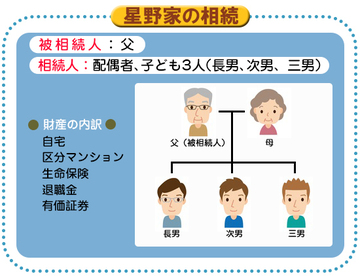

誰が相続人となるかは民法で規定されている。配偶者は常に相続人となるが、その他の親族には順位があり、法定相続の割合も変わってくる。

2015年1月から相続税と贈与税が増税される。とりわけ首都圏では、無縁だと思っていた相続税があなたの身にも降りかかってくるかもしれない。いつ相続が発生してもいいように備えておきたい。

相続はある日突然やって来る。相続税の申告作業は煩雑だが、与えられた期間は10カ月しかない。万が一のときにあわてないよう準備をしておこう。

第2回

申告が必要か、税額はいくらか4つのステップでチェック

どれくらい相続税がかかるかを正確に知るには、専門家に相談する必要がある。しかし、申告の要不要と大まかな税額については、図のような4つのステップで比較的簡単に分かる。