東日本大震災のときに最高値を記録した円高が、半年近く経過したこの夏(2011年8月下旬)、さらに更新された。ニッパチ(2月と8月)の閑散相場になるかと思っていたら、そうでもなかった。

こうした円高問題について、前回(第64回)コラムでは、トヨタ自動車などの自動車業界3社と、東芝などの電機業界8社のデータを用いて、「為替レート感応度分析」を紹介した。これは「1円の円高」によって、貿易立国を標榜するニッポン企業(特に輸出型企業)の営業利益がどれだけ「減少」するかを調べるものだ。

前回コラムでは、その分析結果として〔図表 1〕を提示した。以下、証券コード順で略称名を使用する。

企業活動や経済活動は「複利構造」

円高の恐怖を必要以上に煽る「単利計算」の罠

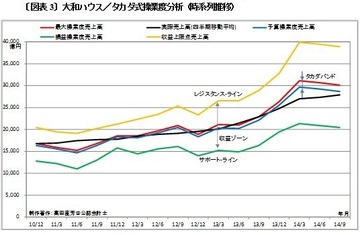

前回の復習を兼ねて、〔図表 1〕から浮かび上がる、いくつかの特徴を指摘しておこう。

1つめは、メディアなどでは2011年になってもいまだに、「トヨタは、1円の円高で▲300億円の営業『減』益になる」としていることだ。最近では「▲340億円」や「▲350億円」まで飛び出している。ニッサンについては▲200億円、ホンダについては▲150億円とする見解が多い。これらの企業はヘッジ取引もせずに、むき身で「円高の嵐」に立ち向かっているとでもいうのだろうか。

〔図表 1〕を見れば明らかなように、トヨタの場合、2年前の09年3月期であればそうした見解も正しかったであろう。ところが、09年後半以降は、急速に改善されている。ニッサンやホンダについては「なにをかいわんや」である。

これだけ大きな「見解の相違」があるとなると、そもそもの話として、「為替レート感応度分析」の計算方法に彼我の差があるのかもしれない。それを簡単に確認しておく。まず、〔図表 1〕で描いた「タカダ式感応度分析」は、次の命題を基礎としている。

〔図表 2〕は要するに、昨日稼いだキャッシュは今日へ再投資され、今日稼いだキャッシュは明日へ再投資されるという「複利」を基本とする。そのための計算構造として「自然対数の底e」を内蔵した指数関数を用いる。

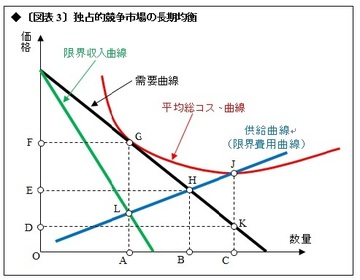

〔図表 2〕が示唆する「複利」以外の計算方法としては、「単利」がある。本連載でたびたび指摘しているCVP分析(損益分岐点分析&限界利益分析)や、限界利益概念は、1次関数を用いるので単利計算の典型だ。これは要するに、昨日稼いだキャッシュは今日へ再投資せず、今日稼いだキャッシュは明日へ再投資しない。日々稼いだキャッシュを翌日に再投資することなく、金庫に死蔵していくのが、単利の基本だ。