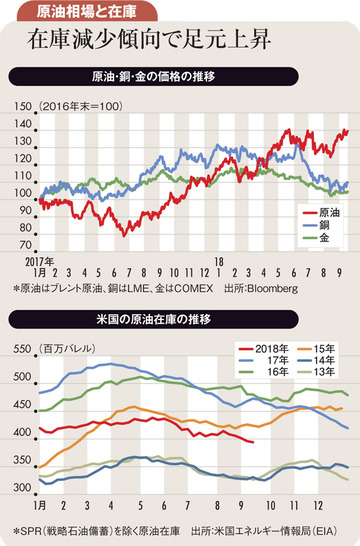

原油価格の11月以降の大幅下落を端緒とし、米国10年債利回りは低下傾向を続けている。

12月以降については「一時休戦」となったはずの米中貿易摩擦問題について、米国側が「中国製造2025」への干渉も視野に入れつつあるとの懸念が再浮上した。それが米国株安を介して米国10年債利回りを押し下げる格好だ。3%を割り込んだ同利回りは2.9%レベルも割り込んでしまった。

米中摩擦を懸念する米国株式市場ではあるが、米国10年債利回り低下はいずれ追い風になると考える向きも少なくない。2018年を振り返れば米国長期金利上昇が米国株式市場における最大の脅威であったのは確かである。

長期金利低下を材料視しながら株価が再び大きく上昇すれば、FRB(米連邦準備制度理事会)における漸進的な利上げの継続の追い風となるはずだ。その場合、長期金利は再上昇してもおかしくない。今後のFRBの行動、そして米国長期金利の先行きは株価の動向に大きく影響を受けそうだ。

ただ、足元の米国株の「伸び悩み」が米中摩擦への漠然とした懸念だけで生じているのかどうかが判然としない。19年の米国経済の減速を本格的に織り込み始め、これまで続いたリスクオン相場の終焉を意識する市場参加者が増えつつある可能性も否定できない。

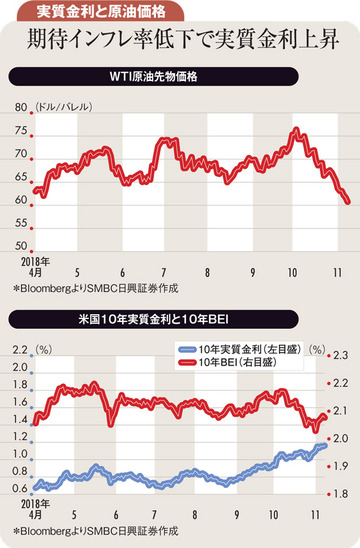

11月以降の米国長期金利低下に及ぼした原油価格下落の影響は大きく、つまり期待インフレ率(ブレークイーブン・インフレ率)低下の寄与が大きいといえる。

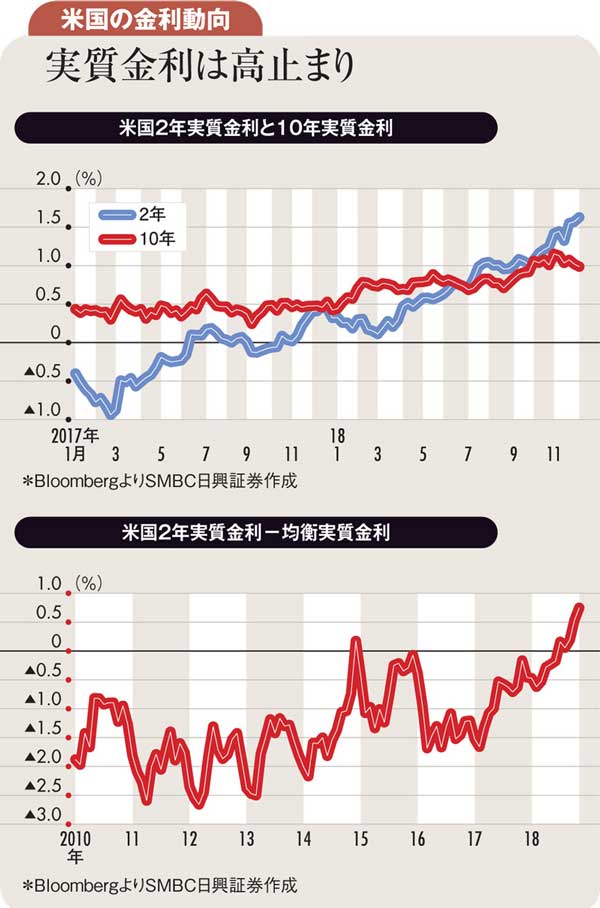

名目米国債利回りからブレークイーブン・インフレ率を差し引いた実質金利に注目すれば、名目米国債利回りが下がってもなお高止まりの状況となっており、これが米国経済に多大な引き締め圧力となる可能性があるのだ。

ニューヨーク連邦準備銀行のウィリアムズ総裁らが算出する均衡実質金利(経済や物価に対して引き締め的にも緩和的にも作用しない中立的な実質金利の水準)と足元の米国2年実質金利を比較すれば、明確に米国2年実質金利が上回っている。これは引き締め圧力が生じ始めていることを示唆する。

少しくらい米国債利回りが低下したところで株式市場が容易に好感できないともいえるが、株式市場あるいは米国経済にとって「緩和的」な環境をつくるには、さらなる米国債利回りの低下が必要と言い換えることもできる。

米中貿易摩擦の帰結にも注目が集まるが、少なくとも長期金利低下を素直に好感できないのが足元の米国株であるともいえる。株価下落を介して、あるいはFRBによる緩和的な政策を期待して、米国長期金利がさらに下がりやすい環境であるとも考えられよう。

(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)