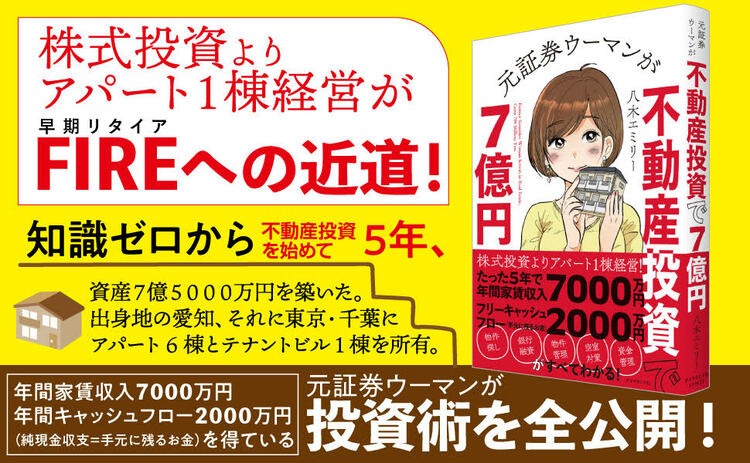

株式投資よりアパート1棟経営がFIRE(経済的自立と早期退職)への近道!

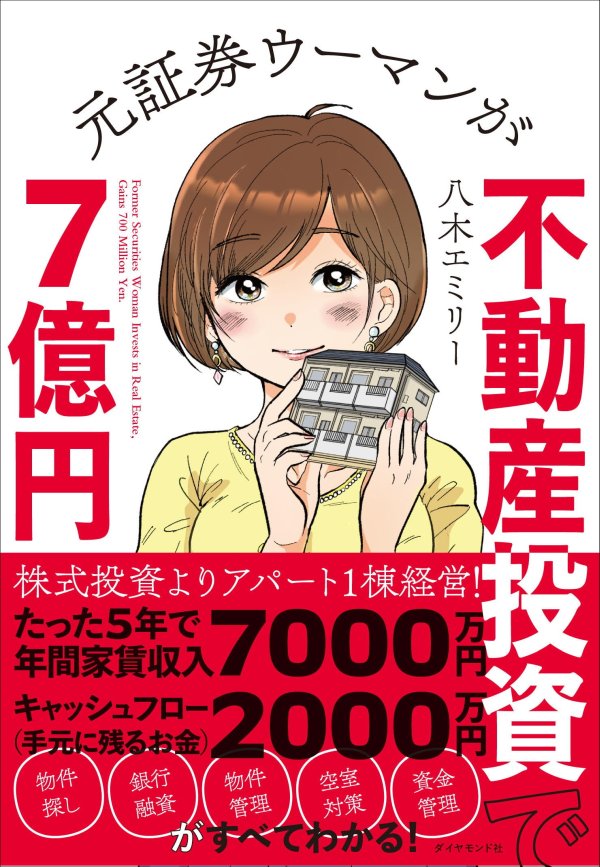

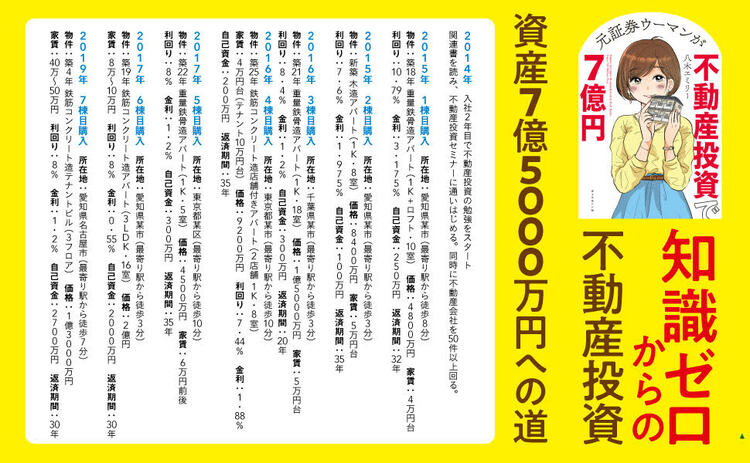

不動産投資を始めて5年、アパート7棟を保有、資産7億5000万円を築いた。目標は、40歳までに資産100億円を築くこと。経済が疲弊した地元を自分の力で再生するための資金作りだ。年間家賃収入7000万円、年間キャッシュフロー(手元に残るお金)2000万円を得ている『元証券ウーマンが不動産投資で7億円』の著者が、知識ゼロから不動産投資で安定的に資産を増やせる方法を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

メガバンクより信用金庫・信用組合・第二地銀

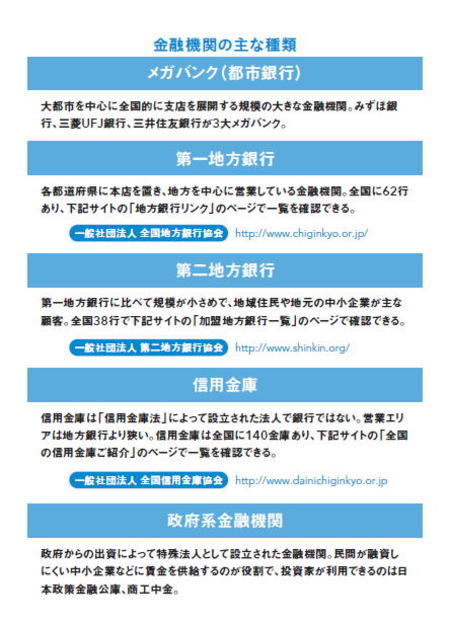

「金融機関」とひと口にいっても、いろいろあります。

不動産賃貸業に融資をしている金融機関は、おもに銀行・信用金庫・信用組合などがあります。

それぞれの違いをご存じでしょうか?

社会人なら給料の振込先や貯金のために口座を持っている銀行が、もっとも身近な金融機関だと思います。

だからといって不動産投資をする際、銀行が一番融資をしてくれやすいかというと、実はそうともいい切れません。

年収数千万円クラスで銀行口座に現金がたっぷりあるような人は別ですが、年収が数百万円から1000万円くらいまでの一般的な会社員の場合、信用金庫や信用組合のほうが融資してもらいやすいケースも多いでしょう。

信用金庫は、その地域に住む人々が会員になって、お互いが地域の繁栄を図るための相互扶助を目的としている金融機関です。

信用組合も同じ協同組織の金融機関で、組合員の相互扶助を目的としていますが、組合員の資格が少し異なります。

信用金庫と信用組合は若干の違いはありますが、ともに非営利の金融機関です。

ともに会員や地域社会の経済的な発展を目指している点は同じで、会員や組合員を対象に融資する点も同じです。

また、どちらも預金が1000万円以上あると大口顧客としてみなされるので、それが可能であれば融資を受けるときも優遇されやすいでしょう。

ただし、1つ難点があります。

融資を受ける人の居住地と購入物件が、その信用組合や信用金庫の営業エリア内にあることが原則条件となります。

信用金庫も信用組合も、地域に即した事業をしている会員や組合員に融資をするという基本ルールがあるからです。

私も以前、地元・愛知県内のいくつかの信用金庫に融資の相談をしたことがあったのですが、東京に住んでいることから断られ続けました。

その後、例外的に実家のすぐそばにある信用金庫が、私の地元活性化に向けた思いに共感してくださって、融資してくれたのです。

私が通っていた地元の高校の話題など、ローカルな話で盛り上がったのも信頼関係につながったのでしょう。

遠く離れたところに住んでいるオーナーはリスクが高いとみなされがちなので、基本的には自分の居住エリアから、そう遠くない範囲で物件も融資先も探すほうが効率的です。

実際、不動産投資家が金融機関から融資を受けるために、都心から埼玉・千葉・神奈川などのベッドタウンに移住するケースも少なくありません。

人口が多くて物件も買いやすいエリアであれば、信用組合や信用金庫から融資を受けられる可能性が高くなるからです。

銀行であれば、みずほ銀行・三菱UFJ銀行・三井住友銀行といった都市銀行や、千葉銀行・横浜銀行といった地方銀行(第一地方銀行)より、東京スター銀行や京葉銀行などの第二地方銀行のほうが、融資の相談に乗ってもらいやすいでしょう。

エリア密着型で不動産投資をしていると、地元の金融機関や管理会社との関係も構築しやすいので、いざというときに相談しやすくなります。

私の場合、1棟目を買った後、同じ金融機関から次の融資を受けるときに、金利を少し下げてもらったり、頭金を少なくしてもらったりする交渉ができたのですが、はじめての金融機関ではなかなかできません。

エリア特化型の不動産投資は、人情味のある不動産賃貸業ができる点でメリットを感じる人もいるようです。

そうしたこともふまえて、自分の居住エリアは不動産投資に有利なのか、物件を買うとしたらどのエリアを希望するのか、よく比較検討することが大事です。

大手不動産投資サイト「楽待」を見れば、金融機関から融資を受けている不動産投資家の実態がわかるデータや記事も掲載されていますから、私も参考にしています。

1989年愛知県生まれ。2013年大学卒業後、野村證券入社。配属された東海地方で新人にして営業成績トップとなり、社内最年少でセミナー講師に抜擢される。出身地の経済が疲弊し、将来的に自分の手で地域活性化をするという大きな目標を掲げ、その資金獲得のため不動産投資をはじめる。40歳までに資産100億円を築き、財団を設立して地元を活性化するのが目標。2015年、26歳で1棟目となる中古1棟アパートを購入。その後も1棟買いを続け、入社4年目に退社。現在は7棟68室(総資産7億5000万円)のオーナーとして、年間家賃収入7000万円、年間2000万円のキャッシュフロー(手元に残るお金)を得ている。2021年夏に有料メルマガ「お金ビギナーのためのマネ活部」をスタート予定。お問い合わせ等は、こちらのアドレスまで(info-emily@diamond.co.jp)。