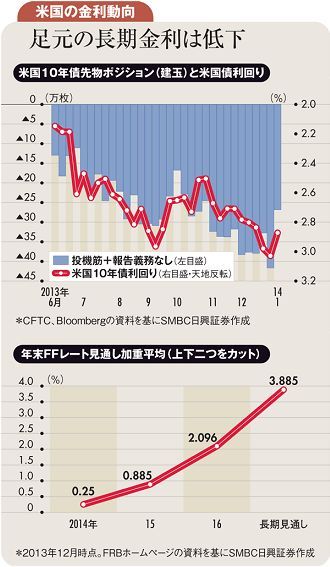

2013年末に3%を上回った米国10年債利回りは、14年入り以降、低下傾向にある。当初はアルゼンチンやウクライナなどの新興国問題を端緒としたリスクオフ局面の安全資産需要が原因とされることが多かったが、足元ではダウ工業株30種平均が史上最高値を更新するなど、リスクオフとは言い難い。複雑に幾つもの要因が重なり合ったことによるものとみられる。

需給の観点からは米国の年金と銀行の動きに注目だ。株価が最高値を更新する中、年金には時価ベースで比重が高まった株式を売却し、その分を債券に投資する誘因が生じた。他方、銀行では企業の現金の積み上がりなどを反映し、預金残高と貸金残高の差がかなりの水準まで高まっている。金融規制強化の流れが続く中、銀行が長短金利差を確保できる長期債の投資を増やす可能性は高い。

13年12月のFOMC(米連邦公開市場委員会)で量的緩和政策縮小が決定されたことで高まった利上げ期待は、その後収縮しつつある。FOMCは今後の利上げの判断材料として、雇用情勢については定性評価を行い、インフレ率については定量評価を行う姿勢を示したが、ここ2カ月ほどで市場参加者の考えるインフレ見通しに下方バイアスが掛かった。

それは、米国の賃金の伸びが予想を覆して鈍化し始めたためだ。15年半ばとされる利上げに向けて、徐々に上昇するはずであった米国2年債利回りは0.3%台に逆戻りし、利上げまでの時間軸が長期化した。