第22回のこの欄で、「トヨタをも圧倒する高い純資産比率 社会福祉法人と宗教法人課税の問題点」と題して、公益法人の課税問題を取り上げた。その後この問題は、規制改革会議や政府税制調査会でも取り上げられ、検討に向けた重い腰がやっと上がった。税制の分野は、平成20年(2008年)の公益法人制度改革で手がつけられなかった問題だけに、今回は公平性を高める法人税改革の一環としてぜひ実現をすべきだ。

手がついてない

社会福祉法人などの課税問題

公益法人というのは、狭義では、一般社団・財団法人法により設立された一般社団・財団法人のうち、公益性の認定を受けた公益社団・公益財団法人の総称である。ここでは、特別法に基づき設立されている社会福祉法人や学校法人なども含めた広義の公益法人として議論する。

政府税制調査会で、公益法人課税の見直しの議論が始まった。この問題は経緯のあるものなので、そこから説明を始めたい。

監督官庁と公益法人の天下り問題をきっかけに、平成20年(2008年)に「公益法人制度改革」が行われたが、その対象は、従来の公益法人(旧民法34条法人)に限定された。改革の概要は、

①設立の許可主義を改め、準則主義(登記)により設立できる非営利法人制度を創設する

②主務官庁の裁量による旧民法34条法人の設立許可等を廃止し、第三者機関の審査に基づき行政庁(内閣総理大臣又は都道府県知事)が公益性の認定を行うという2点で、要するに、主務官庁のくびきから離れて、誰でもが設立できるようになったのである。

これに伴い、新たな制度に基づく公益社団・財団法人について課税関係が整理された。

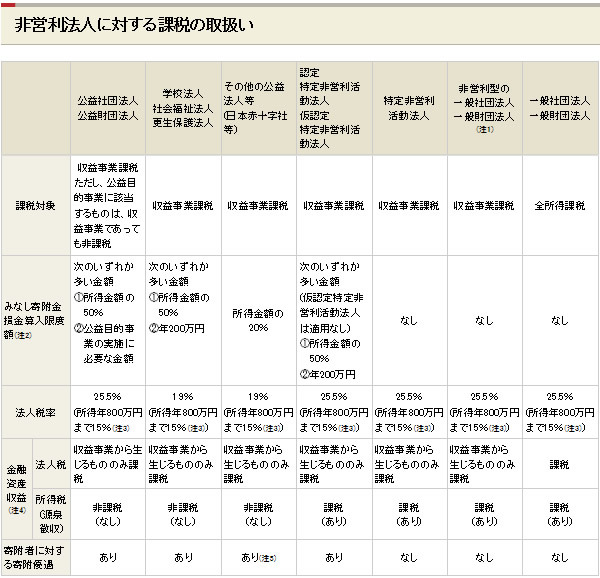

公益社団・財団法人については、収益事業のみ課税、ただし公益目的事業は非課税、税率は優遇しない、一定範囲でのみなし寄付金制度を創設するなどである(表)。

(注1) 非営利型の一般社団法人・一般財団法人:非営利性が徹底された法人、共益的活動を目的とする法人

(注1) 非営利型の一般社団法人・一般財団法人:非営利性が徹底された法人、共益的活動を目的とする法人 (注2) 「みなし寄附金」とは、収益事業に属する資産のうちから収益事業以外の事業のために支出した金額がある場合には、その支出した金額を寄附金の額とみなして、寄附金の損金算入限度額の範囲内で損金算入を認めるもの

(注3) 平成24年4月1日から平成27年3月31日までの間に開始する各事業年度に適用される

(注4) 法人税の課税対象となる利子・配当等の金融資産収益については、所得税額控除又は所得税額の還付の規定の適用あり

(注5) 特定公益増進法人に該当する法人のみに適用される

(出所)財務省ホームページ

拡大画像表示