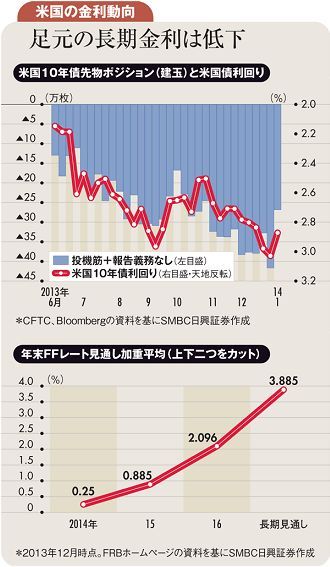

4月以降、米国の10年国債利回りは2.6%程度を中心としたレンジに切り下がったままだ。2013年末に3%を回復した10年国債利回りの低下については、当初、米国の労働者の賃金の回復が鈍いことを背景とした「利上げ期待の後退」が主因と考えられてきた。

しかし、5月以降の雇用統計を見る限り、伸び悩む賃金の傍らで非農業部門雇用者数は増加ペースを強めており、雇用者数と週平均労働時間と平均時給を掛け合わせたものを「労働所得」と見なせば、その伸びは順調であるといえる。

銀行の中低所得者層向け住宅ローンの貸し出し基準が緩和されない中、賃貸住宅の需要が高まり、その結果、家賃の伸びも堅調である。これらの状況は米国の物価に上昇圧力がかかっていることを意味し、FRB(米連邦準備制度理事会)による初回の利上げがそれほど遠くないことを意味する。

6月のFOMC(米連邦公開市場委員会)での、FRBメンバーの15年末のFF(フェデラルファンド)金利の平均見通しは1.13%で16年末の平均見通しは2.56%。これは少なくとも15年以降、連続的に利上げが行われることを示唆している。

足元のFF金利先物はこの水準を下回っており、つまり、依然「利上げが遠い」と考える市場参加者が多いことも事実。だが、利上げが遠のいたために米国の長期金利が下がっているという説明だけでは米国10年国債利回り低下について理解し難い。