一般的な考えに従えば、A社のほうが安心な財務状態であるのは間違いない。しかし、ファイナンス的に考えると、「必ずしもA社が健全とは言い切れない」という答えになる。下手をすると、「借金の比率が多いB社のほうが健全」ということすらあるのだ。

なぜこんなことになるのか? ファイナンス理論は負債と自己資本について、企業経営者の視点ではなく、資金の出し手の視点でも考えるからである。

企業の資金調達には2つの道がある。1つは銀行からの借入や社債発行による負債(他人資本)。負債は返済期限や金利が事前に明らかにされ、会社が破綻しない限りは必ずすべて返済しなければならないお金である。つまり、資金の出し手からすれば、戻ってこなくなるリスクが低いお金だ。

もう1つは株主たちからの出資による株主資本(自己資本・純資産)である。業績に応じて株価は大きく上がることもあるが、紙くず同然になることもある。だからと言って、企業はこのお金を返す必要はない。また、会社が倒産した場合、差し押さえられた会社資産が優先的に配当されるのは負債の債権者たちである。その残余があったときのみ、株主にも残余財産請求権が認められる。

要するに、株主たちは、出資したお金が戻ってこないリスクがあると見込んだうえで投資しているわけだ。

したがって、リスクの低い債権者が要求する金利は相対的に低くなるし、より多くのリスクをとっている株主たちはより高い金利を求める。

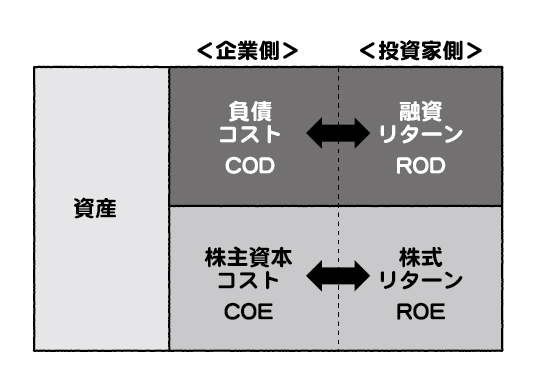

債権者が要求する利回りをROD(融資リターン: Return On Debt)、株主が要求する利回りをROE(株式リターン: Return On Equity)と呼ぶ。よって、RODよりもROEのほうが高くなるのがふつうだ。

債権者が求めるRODや株主が求めるROEなどの金利は、企業の経営者からしてみれば、達成しなければならないハードル、言い換えれば、会社経営にとってのコストである。より多くのリスクを取ってくれている株主にはより多く報いなければならないし、それほどリスクをとっていない債権者たちにも最低限の見返りを出さなければならない。

したがって、経営者から見たRODはCOD(負債コスト: Cost Of Debt)、ROEはCOE(株主資本コスト: Cost Of Equity)と呼ばれる。両者は同じものだが、資金の出し手と受け手という立場によって見え方が変わるのだ。