無借金経営の一形態として「名古屋式経営」という言葉を聞いたことがあるだろうか? 名古屋を中心とした経済圏で見られる経営手法で、「石橋を叩いても渡らない」とも揶揄されるほどの、きわめて慎重な経営スタイルだ。借金を嫌い、利益は内部留保として蓄える。事業の急激な拡大や、高収益事業への参入にはとくに慎重で、事業の継続と手堅い収益性が最優先される。

日本中が好況に沸いたバブル景気のころも、この地方の企業は浮利を追うようなことをあまりしなかった。そのため、バブル崩壊後にもそれほど大きなダメージを受けず、ますます無借金経営を賞賛するような風潮が拡大していったのである。

僕も1つの会社を経営しているが、やはり経営者の立場からすれば、なるべく負債は少ないほうがいい。返済しなくてもいいお金(つまり自己資本)をしっかり持っておくことが、企業を存続させるうえでの重要課題なのは間違いがないのだ。

名古屋式経営がいい形で開花した企業の代表格といえば「トヨタ自動車」だ。あの規模を持ちながら無借金経営を貫いている会社は世界的にもきわめて稀である。とはいえ、グループ全体の連結で見ると、トヨタは日本でいちばん負債の大きい会社だったこともあるのだ。

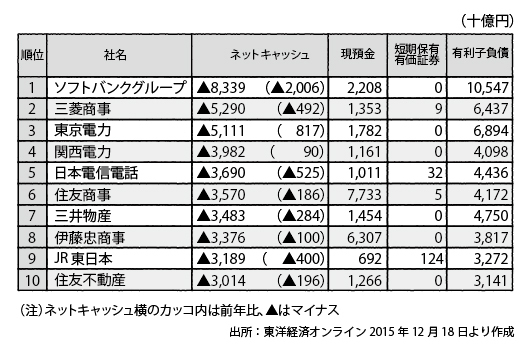

ちなみに、「手元資金に対し借り入れが多い会社」のランキングでは、1位にソフトバンクグループが入っている。有利子負債は10.5兆円。これだけを見ると、めまいがしてきそうな金額である。

「もらったカネ」は高くつく――CODとCOE

ふつうの会社がこんなに大きな負債を抱えていたら、きっと銀行や取引先は「この会社とつき合っていて大丈夫なのか?」と不安になるだろう。しかし、なぜこれらの有名企業は、これほど多くの負債を抱えているのだろうか?

今回から数回は、この「借金は悪」という考え方を一変させたMM理論を見ていくことにしたい。まずは、その前提となるWACC(加重平均資本コスト)について説明していくことにしよう。そこで問題。

まったく同じ資本を持つ2つの会社がある。どちらがより健全か?

A社 負債20% 自己資本80%

B社 負債80% 自己資本20%