バランスシートの左側(資産)はまったく同じだが、右側が異なっている2つの会社があるとしよう。A社は負債20%・株主資本80%、B社は負債80%・株主資本20%だとする。

MM理論の第一命題にしたがえば、この企業の価値はまったく同じである。なぜなら両社は、将来キャッシュフローもWACC(6%)も等しいからだ。

異なるのは、生み出されたキャッシュフローの配分比率だけである。A社は株主に多くを還元することになるし、B社は負債の債務の償還と利払いに多くを回すことになる。ピザの大きさは同じで、あとはそれを誰にどういう比率で分配するかは、その企業次第ということだ。

「家計の専門家」にダマされてはいけない!

MM理論の第1命題は、一見するととんでもなく意外な発想であるかのような印象を与えるが、ファイナンスの基本を踏まえれば、きわめてまっとうな考え方だということがわかる。ここでもう一度、原点に戻ってみよう。

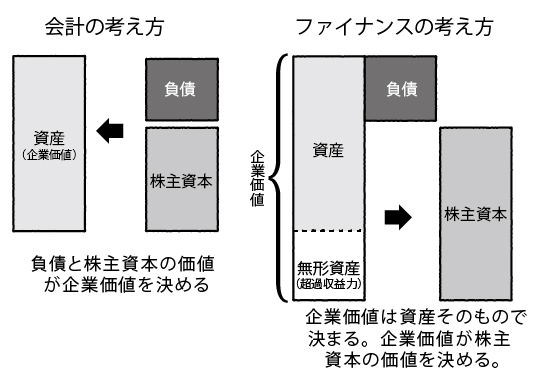

バランスシートの右側(負債と株主資本)、いわば資産を手に入れるまでの過去に注目するのが会計の考え方だ。一方、ファイナンスは、モノの原価や資金の調達元は考慮しない。バランスシートの左側、つまり資産に注目し、それが将来に生み出すであろうキャッシュフローから価値を割り出そうとする。

WACCは投資家が投資対象に求める利回りなので、投資対象は理論的にはWACCと同じリターンを生むはずだ。

あるマンションを賃貸に出したとき、年間200万円の家賃が見込めているとしよう。そのマンションの価値が4000万円とすると、リターンは5%(=200万円÷4000万円)だ。つまり、このマンションのWACCは5%となる。

このとき、借り手は「自分が住んでいるマンションが、オーナーの自己資金で買われたものなのか、それとも、ローンを組んで買われたものなのか」については、まったく気にしないはずだ。借り手にとっての最大の関心事は「年間200万円の家賃を支払う価値があるか」である。モノの価値をバランスシートの左側が決めるとは、まさにこのことなのだ。