マーケット全般(61) サブカテゴリ

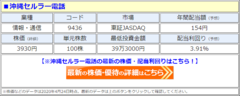

沖縄セルラー電話、19期連続となる「増配」を発表、配当利回り3.9%にアップ! 2021年3月期の配当額は19年前の35倍、前期比9円増の「1株あたり154円」に

沖縄セルラー電話(9436)が19期連続の「増配」を発表し、配当利回りが3.91%に! 沖縄セルラー電話は2021年3月期の配当(予想)を発表し、前期比「9円」の増配で「19期連続増配」の見通しとなった。2020年3月期の配当についても「1株あたり136円」から「1株あたり145円」に増配されている。一連の増配により、配当利回りは3.46%⇒3.91%にアップ。沖縄セルラー電話の2021年3月期の業績予想は、新型コロナウイルスの感染拡大による影響を織り込んでいないという前提で「増収増益」としている。なお、現時点では新型コロナウイルスの感染拡大による「業績や事業活動への過大な影響はない」としている(沖縄セルラー電話、コード:9436、市場:東証JASDAQ)

「サイバーセキュリティ」関連銘柄に注目! 外出自粛で“テレワーク”が普及して、サイバー攻撃対策や機密情報の保護など「セキュリティ」の重要度がアップ!

「サイバーセキュリティ」関連銘柄について、アナリストの村瀬智一さんが解説。新型コロナウイルスの感染拡大に伴う経済対策として現金10万円を一律給付するの「特別定額給付金(仮称)」が4月20日に閣議決定されましたが、早くも給付金を狙った詐欺メールなどが出回り始めています。また、新型コロナウイルスの感染拡大を防止する一環として、日本でもテレワークの導入が一気に進展しましたが、サイバー攻撃への対策や機密情報・個人情報の保護といったセキュリティ関係の対策を適切に施している企業は、実のところ多くないというのが実態でしょう。今回は、こうした「給付金や外出自粛要請に関わる詐欺の増加」と「テレワークの普及によるサイバー攻撃の増加」を背景に、今後、改めて需要が表面化してくると見られる「サイバーセキュリティ」関連の銘柄に注目してみました

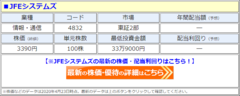

JFEシステムズ(4832)、7期連続「増配」を発表し、配当利回りは3.54%にアップ、株価はストップ高に!2020年3月期は前期比35円増で「1株あたり120円」

JFEシステムズ(4832)が増配を発表し、配当利回りが3.54%に! JFEシステムズ(4832)は、2020年3月期の配当予想を前回予想比で「20円」の増配となる「1株あたり120円」と発表した。前期比では「35円」の増配予想で、7期連続増配を達成した。年間配当額は9年前の8.5倍となる。JFEシステムズは今回の「増配」と同時に「2020年3月期決算」も発表。業績予想を上回る着地だったことと、「配当性向30%を目安に配当すること」を基本方針としていることから、今回の増配が決まった形だ。ただし、2021年3月期の配当予想・業績予想については、「現時点では合理的な算定ができないため未定」となっている。(JFEシステムズ、コード:4832、市場:東証2部)

国際通貨基金(IMF)が最近発表した「世界経済見通し」によると、先進国経済は今年半ばまではリーマンショックを上回る勢いで急失速するが、年後半から上向き始め、2021年末になれば19年末の経済水準の99%を回復するという。

金相場は高値を追う動きを続けている。2020年に入ると、まず、イランと米国の軍事的緊張が高まり、安全資産とされる金の相場を押し上げた。1月8日には、イランによる米軍基地へのミサイル攻撃を受けて、金先物相場は1トロイオンス当たり1590ドルを上回った。もっとも、トランプ米大統領が演説で、イランに対して「軍事力は行使したくない」と述べ、地政学リスク懸念は和らいだ。

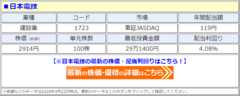

日本電技(1723)、「増配」を発表し、配当利回りは4%超にアップ! 年間配当額は8年で5.4倍に増加し、2020年3月期は“5期連続増配”で「1株あたり119円」に

日本電技(1723)が増配を発表し、配当利回りが4.08%に! 日本電技(1723)は、2020年3月期の配当予想を前回予想比で「17円」の増配となる「1株あたり119円」と発表した。前期比では「25円」の増配予想で、5期連続増配を達成する見込み。年間配当額は8年前の5.4倍となる。配当利回りは3.50%⇒4.08%にアップした。日本電技は今回の「増配」と同時に「業績予想の上方修正」も発表。「業績に多大な影響を及ぼす事象や新規設備投資計画がない限り、配当性向を一定に保ち、利益の伸長に見合う配当を通じて、株主の皆様に利益還元を行う」とする利益還元方針に沿って今回の増配が決まった形だ。(日本電技、コード:1723、市場:東証JASDAQ)

コロナショックで直撃を受けた会社を応援する短期投資「東京2020 一か八かファンド」を銘柄選定GW明け後に公開を予定、乞うご期待!

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探し。今回は、「東京2020 一か八かファンド」の概要を紹介します。

KOA(6999)、2020年3月期の「無配」を発表、配当利回りが4.1%⇒2.0%に大幅ダウン! 2020年3月期は前期比で18円の減配となる「1株あたり18円」に!

KOA(6999)が2020年3月期の期末配当を「無配」とすることを発表し、配当利回りが4.10%⇒2.05%に! KOAは2020年3月期の配当を発表し、前期比「18円」の減配で「連続増配期間」は”6期”でストップとなった。配当利回りは4.10%⇒2.05%にダウン。KOAの2020年3月期の配当は「1株あたり18円」で、2019年3月期の「1株あたり36円」から「18円」の減配となる。KOAは期末配当を無配とした理由を「新型コロナウイルスの感染拡大によって連結業績が大幅に悪化する可能性があるため、現時点では手元資金を確保し、不測の事態が生じた場合の経営と雇用の安定化に備えるため」としている。なお、KOAの2021年3月期の業績予想および配当予想は「未定」。(KOA、コード:6999、市場:東証1部、名証1部)

日経平均株価は、当面1万8576円〜1万9922円の間のレンジ相場で続くと予想! 原油先物は“マイナス”まで暴落したが、限月交代で落ち着きを取り戻す見通し

現在の日経平均株価や株式市場の状況と今後の見通しについて、アナリストの藤井英敏さんが鋭く分析! 原油先物市場が大混乱となっています。4月20日のWTI期近の5月物は、前週末比55.90ドル安の1バレルが「−37.63ドル」でした。原油先物価格がマイナスとなるのは史上初めてのことです。ところで、ここにきて、全米で経済活動の再開を目指して検討する動きが加速しつつあります。一方、中国の国家衛生当局によれば、新型コロナウイルスによる中国本土の新たな死者は4月20日は確認されず、これで6日続けて確認されていないということです。この発表を素直に信じていいかは微妙ですが、これが本当なら極めてポジティブな状況と言えるでしょう。

新型コロナ治療薬が話題の「ギリアド・サイエンシズ」を解説! その他「モデルナ」「リジェネロン」など、経済復活のカギとなるバイオ関連のリーダー企業を狙え!

米国在住のアナリスト広瀬隆雄さんが解説! 先週の米国株式は、週間ベースでダウ工業株価平均指数(NYダウ)が+2.2%、S&P500指数が+3.0%、ナスダック総合指数が+6.1%でした。先週、一部高額所得者を除くほぼ全家庭に、米国政府から最低13万円、扶養家族が沢山いる家庭については30万円を超える支援金が届きました。これで家賃、クルマのローンの支払い、クレカ債務の支払いなどでホッと一息つくことができました。先週の米国の株式市場がしっかりした展開になった背景には、「良い薬がありそうだ!」という期待が広がったことがあります。

「感染抑制を最優先すべきか? 経済を回すことにもっと注力すべきか?」。これは新型コロナウイルス対策を議論する際に為政者が常に直面する問題である。

欧米における新型肺炎感染拡大をよりどころに混乱したグローバル市場であったが、4月に入って少しずつ落ち着きを取り戻している。

「宅配ロッカー」の関連銘柄を紹介! 新型コロナウイルスの感染拡大に伴うネット通販の利用者急増と、人との接触を避けられる安心感で注目のテーマ株に!

「宅配ロッカー(宅配ボックス)」関連銘柄について、アナリストの村瀬智一さんが解説。新型コロナウイルスの感染拡大を受けて、生活必需品などをはじめとした日用品やゲーム、書籍などの「巣ごもり消費」などで、世界中でネット通販の需要が急増しています。日本でも、米国ほど外出自粛規制が厳しくないものの、ネット通販が急増したことで、宅配便の配達員の負担が増加していることは間違いないでしょう。そんな状況を踏まえ、今回は「外出自粛の長期化可能性」「ネット通販需要の拡大」「感染への警戒感の高まり」という3つの観点から、「宅配ボックス(宅配ロッカー)」の関連銘柄に注目したいと思います。以前から、ネット通販の広がりにより配送業の現場における人員の不足が常態化し、業務の効率化が急務となっていたことから、その対策の一つである「宅配ボックス」は注目を集めていました。

早ければ1カ月後には経済活動再開か短期的な景気悪化は織り込み済み今こそ長期投資を始めるチャンスだ

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探し。今回はCOVID-19の状況と長期投資のエッセンスを解説します。

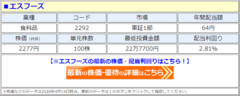

エスフーズ(2292)、8期連続となる「増配」を発表し、配当利回り2.6%⇒2.8%にアップ! 2021年2月期の年間配当は前期比「4円」増の「1株あたり64円」に!

エスフーズ(2292)が8期連続の「増配」を発表し、配当利回りが2.81%に! エスフーズは2021年2月期の配当(予想)を発表し、前期比「4円」の増配で「8期連続増配」の見通しとなった。配当利回りは2.63%⇒2.81%にアップ。エスフーズの2021年2月期の配当予想は「1株あたり64円」で、2020年2月期の「1株あたり60円」から「4円」の増配となる見込み。なお、エスフーズは2021年2月期の配当予想を「減収・営業減益」、配当予想を「増配」としているが、これは「新型コロナウィルスの影響により大変厳しい経営環境が年間を通じて続く」ことを想定したものとなっている。また、エスフーズは配当政策で「連結の株主資本配当率2.5%を目途」としている。(エスフーズ、コード:2292、市場:東証1部)

日経平均株価は、3月決算の発表が一巡する5月中旬に“悪材料出尽くし”で上昇に転じる可能性! それまでは25日移動平均線を割らない限り「底堅い値動き」が継続

現在の日経平均株価や株式市場の状況と今後の見通しについて、アナリストの藤井英敏さんが鋭く分析! 日本株は、コロナショックによる底値からはそれなりに戻しました。日本株を取り巻く状況が改善した理由は、以下の通り大きく4つあります。(1)米国、特にニューヨークでの新型コロナウイルスの感染拡大のピークアウト期待が高まったこと。(2)4月7日の緊急事態宣言の発令で、当面の悪材料出尽くし感が強まったこと。(3)大規模経済対策が策定されたこと。(4)産油国による協調減産で、原油価格下落に歯止めが掛かることへの期待が高まったこと。

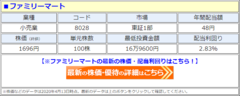

ファミリーマート、“3期”連続となる「増配」を発表、利回り2.8%に! 2021年2月期の配当は3年で1.7倍になる「1株あたり48円」で、非減配期間も“23期”に!

ファミリーマート(8028)が3期連続の「増配」を発表し、配当利回りが2.83%に! ファミリーマート(8028)は2021年2月期の配当(予想)を発表し、前期比「8円」の増配で「3期連続”増配”」、「23期連続”非減配”」の見通しとなった。配当利回りは2.35%⇒2.83%にアップ。ファミリーマートの2021年2月期の配当予想は「1株あたり48円」で、2020年2月期の「1株あたり40円」から「8円」の増配となる見込み。配当額は3年で1.7倍以上にまで増加することに。なお、ファミリーマートは2021年2月期の配当予想を「増配」、業績予想は「増収増益」としているが、新型コロナウイルスの影響として、2020年4月末までの売上減少を織り込んでいるとのこと。(ファミリーマート、コード:8028、市場:東証1部)

米国株は順調にリバウンドし、年内には過去最高値を更新する可能性も!? ただし実体経済は悪く、一時的な下落局面も予想されるので、今は「押し目」を待とう

米国在住のアナリスト広瀬隆雄さんが解説! 先週の米国株式市場は急伸しました。S&P500指数は、週間ベースで+13%上昇し、3月23日の安値からは+25%となっています。この上昇によりS&P500指数は、「半値(600.83)戻し」の水準である2792.69に肉薄しています。「半値戻し」をほぼ達成したということは、米国株には反発力があることを示唆しており、いずれニューヨーク市場は過去最高値を更新する、それも年内に実現する可能性が未だ十分残っていることを意味します。その反面、米国株のこれまでの上げピッチは「少し性急すぎる」観があります。それというのも、経済指標のデータに米国経済の悪さがハッキリと反映されはじめているからです。

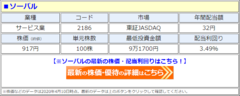

ソーバル(2186)、11期連続の「増配」を発表して、配当利回り3.49%にアップ! 年間配当額は11年間で12倍超に増加、2021年2月期は「1株あたり32円」に!

ソーバル(2186)が11期連続の「増配」を発表し、配当利回りが3.49%に! ソーバル(2186)は2021年2月期の配当(予想)を発表し、前期比「2円」の増配で「11期連続増配」の見通しとなった。配当利回りは3.27%⇒3.49%にアップ。ソーバルの2021年2月期の配当予想は「1株あたり32円」で、2020年2月期の「1株あたり30円」から「2円」の増配となる見込み。配当額は11年で12.8倍にまで増加することになる。なお、ソーバルは2021年2月期の配当予想を「増配」、業績予想は「増収増益」としているが、これらに関して、新型コロナウイルスの感染症拡大による影響は織り込んでいないとのこと。(ソーバル、コード:2186、市場:東証JASDAQ)

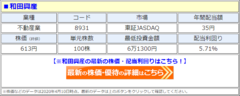

和田興産(8931)、11期連続の「増配」を発表して配当利回りは5.7%にアップ! 配当額は11年で7倍に増加し、2021年3月期は「1株あたり35円」の予想!

和田興産(8931)が11期連続の「増配」を発表し、配当利回りが5.71%に! 和田興産(8931)は2021年2月期の配当(予想)を発表し、前期比「1円」の増配で「11期連続増配」の見通しとなった。配当利回りは5.54%⇒5.71%にアップ。和田興産の2021年2月期の配当予想は「1株あたり35円」で、2020年2月期の「1株あたり34円」から「1円」の増配となる見込み。配当額は11年で7倍に増加することになる。また、和田興産は2021年2月期の配当予想を「増配」としているものの、業績予想は「減収減益」としている。なお、新型コロナウイルスの感染症拡大が2021年2月期の業績に与える影響は「軽微」とのこと。(和田興産、コード:8931、市場:東証JASDAQ)