ロボットが運用する投資信託「カブロボファンド」は、2011年3月の下落相場で、唯一、利益を上げることのできた日本株公募投資信託だった。なぜ、急落を持ちこたえ、回復も早かったのか?カブロボファンドのファウンダーが明かすその理由と、そこから個人投資家が学べること。

2009年から運用を開始

第4回の連載では、株式投資で勝率よりも大切な、「ドローダウン」「連敗」「PF(プロフィット・ファクター)」について、お話ししました。

株式投資で成功するは、拙著『ロボット運用のプロが分析してわかった 最強の株式投資法』でもお話ししていることですが、どこを目指すかを、最初にできるだけ具体的に想定することが欠かせません。

このことを、日本初のロボットによる公募投資信託「カブロボファンド」を例に、考えてみましょう。

カブロボファンドは、2009年7月29日に設定されました。

仕組みとしては、ソフトウエアのプログラムで出来ているカブロボが、投資顧問会社トレード・サイエンス株式会社内で動作し、投資助言を行います。

そして、T&Dアセットマネジメント株式会社が投信会社となり、マネックス証券ほかの証券会社で販売されています。

多くの個人投資家に

近い振る舞いをするロボット

カブロボは一体だけでなく、複数体あります。

それぞれが、独自のアルゴリズム(考え方)を持ち、マスターロボがそれらを取りまとめます。

発注指示は、日足をベースに1日に1度、個別株だけを対象に行います。

買い(ロング)のみで、売りから入ること(ショート)はしていません。

買いのみで、1日に1度だけの注文ですから、一般的な個人投資家の振る舞いに近いのではないでしょうか。

もともと、このプロジェクトは、多くの個人投資家が行うような投資スタイルで、ロボットがどこまで良い成績を出せるのか、という問いから出発しました。

日足ベースですから、ミリ秒単位で行うHFT(高頻度取引)とは、まったく異なるものです。

さて、このカブロボファンドの商品設計で深く考えたことは何か、おわかりですか?

それは、ドローダウン(下落幅)を小さくすることです。

買いのみですので、相場が下落基調のときに、いかに耐えるかがもっとも大事なことと考えたわけです。

もちろん、耐えるだけでなく、相場が下落基調のときでも、細かく利益を積み重ねることも、考えています。

その結果、2016年11月18日時点で、基準価格は当初の1万円が1万1889円になりました(途中で500円の分配金があり、それを加えています)。

およそ7年間で、18%のリターンです。これは信託報酬等を差し引いての数字です。

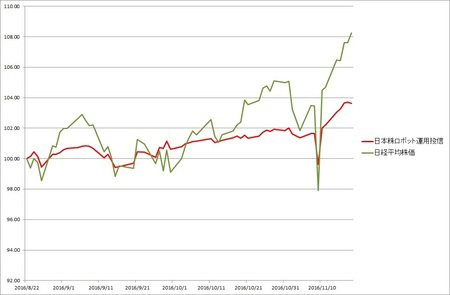

過去3ヵ月の日経平均株価との比較を見ますと、このファンドの特徴がおわかりいただけると思います。

過去3ヵ月のカブロボファンド(赤)と日経平均株価(緑)の比較。著者作成

過去3ヵ月のカブロボファンド(赤)と日経平均株価(緑)の比較。著者作成拡大画像表示

赤色がカブロボファンド、緑色が日経平均株価です。

米大統領選の前後で、日経平均株価がダイナミックな動きをしていたのに対して、赤色のカブロボファンドは、ドローダウンが小さく、コツコツと利益を積み上げているようとしていることが、おわかりいただけると思います。

2011年3月にプラスだったのは

カブロボファンドだけ

「2011年3月の震災の際に、当時のアクティブ型日本株投信は全部で393本あり、1本を除く392本はマイナスのパフォーマンスとなり平均で7%下落した。難しい運用環境で市場関係者の話題になったのが、約2%上昇と唯一のプラスを確保した一本の投信だった。」(日本経済新聞 2011年6月13日朝刊より)

2011年3月、392本のアクティブ型日本株投信がマイナスの中、1本だけプラスだった投信がありました。それがカブロボファンドです。

2011年3月前後のカブロボファンド(赤)と日経平均株価(緑)を比較。著者作成

2011年3月前後のカブロボファンド(赤)と日経平均株価(緑)を比較。著者作成拡大画像表示

上のグラフは、2011年3月前後のカブロボファンド(赤色)と日経平均株価(緑色)を比べたものです。カブロボファンドが急落をかなりおさえ、回復も早かったことがわかります。

別の日本経済新聞の記事(2015年10月16日朝刊)では、2015年8月以降の相場が低迷する期間において、およそ500本の日本株ファンドの中でカブロボファンドがもっとも成績が良かったと書かれています。

これらは、カブロボファンドとしては予期せぬものではなく、下落相場で持ちこたえ、下落相場でも堅実に利益を上げる、という当初設計の狙いどおりの結果が得られたということになります。

実のところ、コンピュータ運用について、多くの方が漠然と抱くイメージは、もっとアグレッシブなもので、それこそ、年利10%以上稼ぐというようなものを想像それているのではないでしょうか。

そこは、残念なところなのですが、このカブロボファンドを商品化する際には、広く証券会社で販売する投資信託ということを考えて、また日本で初めてのロボット投信ですので、長期間にわたり安定して利益を生み出すことを優先したわけです。

みなさんも、長期にわたり安定した利益を狙うのであれば、カブロボファンドがそうしたように、

・自分はどのぐらい損ができるのか?(ドローダウンに耐えられるのか?)

・自分が行う手法(投資対象や頻度)から、どのような相場に強くて、どのような相場に弱いと考えられるか?

を、事前に検討しておくといいと思います。

『ロボット運用のプロが分析してわかった 最強の株式投資法』では、さまざまな投資手法を検証しましたが、勝率やPF(プロフィット・ファクター)といった、勝ちや利益の側面だけでなく、ドローダウンや連敗も考慮に入れて、掲載する手法の絞り込みを行いました。

とくに個人投資家の場合、ドローダウンが大きいと、安心して投資を続けていくことができません。

大きな損を出して、心が折れてしまい、それっきり相場から退場…では、資産を増やすチャンスを逃すことになります。

ドローダウンもグラフで見るとわかりやすいと思います。

そのためにも、データで検証してグラフ化し、その投資手法を採った場合に、どれくらいのドローダウンの可能性があるのかのイメージを、持っておくといいと思います。