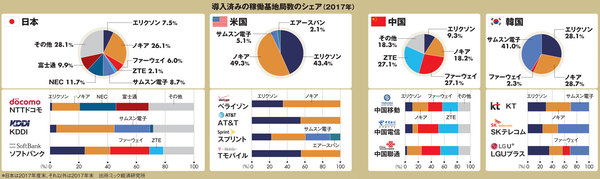

各国の通信キャリアのインフラを担う基地局ベンダーの勢力図は、国ごとに偏りがある。例えば、米国市場は前出の北欧2社がほとんどを占め、ファーウェイ製品は締め出されている。当然、中国ではファーウェイとZTEのウエートが高く、韓国ではサムスン電子のシェアが高い。

こうした勢力図は5Gの設備投資でどう変わるのか。まず動きがあったのは米国市場だ。2018年からベライゾンとAT&Tは、5Gを固定回線の代わりに使うFWA(固定無線アクセス)サービスを始めているが、この基地局のインフラに、エリクソンとノキアが選定され、さらにサムスン電子が初めて加わった。

一方のファーウェイは、2月時点で5G基地局を世界に4万台出荷した。3月から5Gの商用サービスを始める韓国3位の通信会社、LGUプラスには、このうち1万台を出荷した。

ファーウェイ製品に対しては、ドイツが導入を容認するなど風向きは変わりつつあるが、今後も北欧2社とファーウェイの勢力争いは激しさを増しそうだ。

ファーウェイ製品

SBの導入実績は累計1600億円超

日本市場で、中国製品排除の圧力の影響を最も受けるのがソフトバンクだ。同社のファーウェイ製品の導入は、13年に買収した旧イー・アクセス(現ワイモバイル)が携帯事業に参入した06年に採用したのが最初だったようだ。関係者によると、当時、設備投資を抑えるために、国際入札で低価格を示したファーウェイを選定した。

また、ソフトバンク傘下のワイヤレスシティプランニングでも「SoftBank4G」と呼ぶPHS技術を応用した高速通信サービスの設備投資で、ファーウェイ製品を積極的に導入している。

ソフトバンク本体では、5G技術を先行して応用した「マッシブMIMO(マイモ)」と呼ばれる通信技術でファーウェイ製品を17年度は大量に導入した。