いま、日本銀行の金融政策に必要なことが2つある Photo:PIXTA

いま、日本銀行の金融政策に必要なことが2つある Photo:PIXTA

いま、日本銀行の金融政策に必要なことが2つある。

1つは慎重な政策運営だ。これは、目先の課題であり、世界的に景気の減速が懸念されるなか、10月の消費税増税が景気失速につながるのを避けるためだ。2つ目は、金融政策の「正常化」に向けて取り組むという中長期的な課題である。

この2つを同時に達成することは一見難しそうだ。しかし、2%物価目標を達成するため金融の緩和的状況を維持しつつ、その手段としての大量資産購入からの撤退に道筋をつけること、そしてこれを市場に納得させることを時間をかけて進めることは可能であり、現時点で日銀に課せられた最大の使命とも言える。

この観点から考えると、4月25日の金融政策決定会合におけるフォワードガイダンス(金融政策の先行き指針)の強化は、2018年7月の「枠組み強化」に続き、この方向を意識した措置であると評価できる。

日銀はまず資産購入を止めよ!

いずれは財政支援の罠に陥る

日銀は、まず大量資産購入を止めなければならない。日銀が続ける超金融緩和の副作用として、金融機関の経営難、金融市場の機能低下、将来の日銀の損失懸念など様々な問題が指摘されている。これらへの目配りが欠かせないのは言うまでもないが、緩和手段の一つとしての資産購入の究極の問題点が、財政支援の罠に陥る危険性にあることを見失ってはならない。

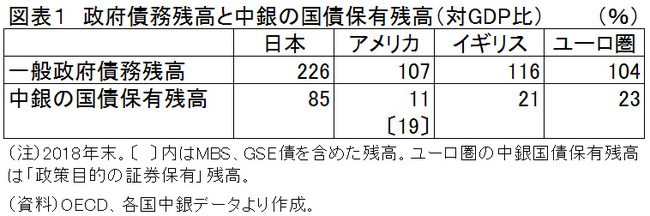

世界金融危機後、主要国の中央銀行は大量資産購入を実施してきたが、どこまで許されるのかは程度の問題で、許容可能な水準を理論的に画定できないのが厄介である。たとえば日本の場合、日銀がGDP比で米・英・ユーロ圏の2倍にのぼる政府債務残高を米連邦準備理事会(FRB)やイングランド銀行(BOE)、欧州中央銀行(ECB)の3倍以上の国債保有で支えている(図表1参照)。

「これを続けても高インフレは来そうにないからOK」という考え方がある。だが、問題はインフレが来るかどうかよりも、資産購入を止めた時点で金利が急騰し、政府が資金繰りに窮するという意味での財政破綻に向かう点にある。それを回避しようと資産購入を続けると問題は先送りされるが、資産購入を未来永劫続けることなどできないのだから、いずれ来るであろう金利上昇はより急激なものとなる。