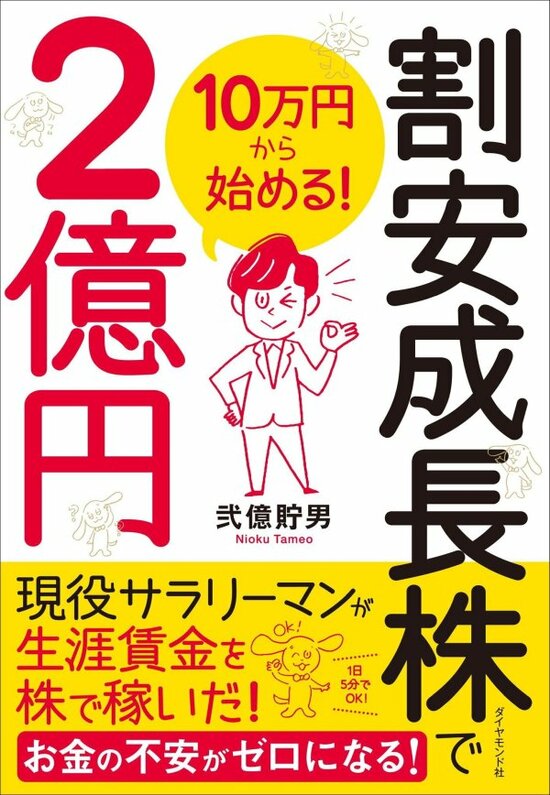

定年まで働くなんて無理……ならば、生涯賃金2億円を株式投資で稼いでしまおう! そう決意した入社3年目、知識ゼロの状態から株式投資をスタートした『割安成長株で2億円 実践テクニック100』の著者・現役サラリーマン投資家の弐億貯男氏。年間平均利回り30%で資産を増やし、当初の計画を前倒しで2億円達成! 現在もどんどん資産を増やしている。忙しいサラリーマンでも真似できる「100の実践ノウハウ」を徹底伝授!

Photo: Adobe Stock

Photo: Adobe Stock

純利益ではなく売上高を指標とするワケ

株式投資を始めた頃は、どの銘柄を買えばいいのかわからないため、身近で誰もが知っている有名な銘柄ばかりを検討しがち。

ですが、知っている銘柄だけを投資対象にすると、おのずと投資先が限定されてしまいます。

そこで初心者にこそ活用してもらいたいのが、PER(株価収益率)です。

私は割安成長株投資を始めて2年ほど経った時点で、銘柄探しでPERを重視するようになりました。

「PER15倍以下」「PER20倍以下」といった検索条件で口座のあるネット証券のスクリーニング機能を活用してふるい分け、残った銘柄を証券口座の「会社四季報」情報や企業の「IR情報」などで詳しくチェックします。

以前の配信「割安成長株で儲かる銘柄を探す5つのポイント」の5つのポイントをチェックして成長性があり、魅力的だと感じたら、たとえ自分が知らない銘柄でも積極的に投資してきました。

PERを活用するときに気をつけたいのは、業種によって平均値がマチマチなこと。

PER15倍以下でスクリーニングすると、業界によってはほとんどの銘柄がヒットしてしまいます。

たとえば、化学・機械・不動産といった業界では平均PERが10倍以下の銘柄が数多くあります。

そういう業界ではネットで「PER」「化学」などのキーワード検索をして業界別のPERランキングを調べ、割安な銘柄を探します。

ただし、PERだけでスクリーニングすると、多くの銘柄がヒットするので、絞り込みが必要になります。

そこでプラスアルファの条件を加えながら、さらにスクリーニングします。

いちばんに加える条件は、「売上高」。

売上高が毎期10%以上伸びていたら成長性が高そうです。

純利益ではなく売上高を指標とするのは、純利益は本業以外の不動産売却益などで伸びたり、特別損失などで減ったりするためブレ幅が大きく、本当に割安な銘柄が引っかかってこないからです。

さらに、配当利回り3%以上という条件にもマッチする銘柄なら、有望といえるでしょう。