これまで数回に渡って不況に悩む電機各社を分析して来たが、今回メインで採り上げる東芝も例外ではない。東芝は先の4月17日に、「2009年3月期における当期純利益が3500億円の赤字になる」と発表した(業績予想の修正に関するお知らせ)。3か月前に発表された2800億円の赤字予想から、さらなる業績の下方修正となった。

東芝にとってこれが1年間で3度目の下方修正になることからも、事態の深刻さがわかるというものだ。業績悪化に伴い、自己資本比率は半分以下に目減りしており、この6月には5千億円規模の増資を行なう予定だという。

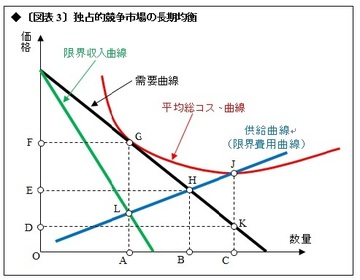

そこで今回は、第4回コラムで掲載した東芝型の操業度率(実際の稼働状況)を〔図表1〕に再掲するところから話を始め、その深刻さを検証しながら、「東芝の資本構成に潜む不安」を炙り出してみよう。

なお、シャープ型とソニー型の各操業度率については、第4回コラムを参照していただきたい。

| 〔図表1〕東芝の操業度率 |

|

〔図表1〕においては、09年3月期はまだ正確な業績が発表されていないため、横軸が08/12(08年12月期)までとなっている。この08/12において、2つの操業度率が90%のところでクロスしているのが、東芝型の特徴だ。そこに注目して、2通りのシミュレーションを行なうことにする。

まず、実際売上高を一定にしたまま総コストを増加させてみると、2種類の操業度率は共に急降下し、東芝型はなんとシャープ型に変転する。

今度は、その反対に総コストを減少させてみる。するとこちらは2種類の操業度率が共に急上昇し、ソニー型になるから驚きだ。

すなわち〔図表1〕の東芝型は、急降下するシャープ型と、急上昇するソニー型のどちらかに転ぶか、「運命の選択を迫られているパターン」だと言える。“ナイフエッジ型”と呼んでもよいだろう。

以前のコラムでも触れたように、東芝型は、シャープ型と並んで上場企業の多くに見られる。第1回コラムに掲載したニッサンの〔図表2〕を再確認して欲しい。ニッサンは、東芝型の亜種なのである。

それではこれから、数多(あまた)あるファイナンス関連書籍、大学(大学院)、ビジネススクールなどでは決して教えてくれない「最適資本構成」の問題を利用し、東芝が抱えている「リスクの本質」に迫ってみよう。