写真はイメージです Photo:PIXTA

写真はイメージです Photo:PIXTA

住宅ローンの償還期間や床面積、築年数などにより、節税効果の高い税金の特例を受けられなくなるケースがある。ちょっとした条件の見落としが、100万円単位で税額に影響する可能性もあるため、事前の確認が不可欠だ。(元国税専門官 小林義崇)

住宅ローンを組むときに、考えるべき控除のポイント

夫婦でペアローン組んだら“贈与税”に注意

家を購入(新築する場合も含む、以下同)するとき、まず考えたいのが所得税の税額控除のひとつ、「住宅借入金等特別控除」(以下、住宅ローン控除)です。

入居年などによって控除額の計算式や、控除できる年数が若干違いますが、基本的には「年末時点の住宅ローン残高の1%分の節税効果を、10年にわたって受けられる」と考えてください。

この住宅ローン控除の節税効果を高める方法があります。

ひとつが、「長期優良住宅」や「低炭素住宅」(以下「認定住宅」)として認められている住宅を購入するというものです。たとえば2021年中に新居を購入して入居した場合、通常の住宅ローン控除の金額は、年間最大40万円ですが、認定住宅であれば最大50万円に増えます。住宅を購入する際の検討材料に、「認定住宅かどうか」を加えておきましょう。

また、夫婦でペアローンを組むという方法も効果的です。住宅ローン控除は個人単位で申請できるため、ペアローンを組めば、それぞれ節税メリットを受けることが可能です。たとえば夫だけであれば年間の控除上限額が40万円でも、夫婦共有なら合わせて80万円までの控除を受けることができます。

ただし、このときに注意すべきことがあります。それは、「物件の名義とローンの負担者を合わせる」ということ。たとえば夫婦共有で自宅を購入してペアローンを組んだとしましょう。その後、妻が仕事を辞めるなどしてローンを全額夫が負担するとなると、「夫にローンを肩代わりしてもらった」という形になります。この場合、妻に贈与税が課せられる可能性があるのです。

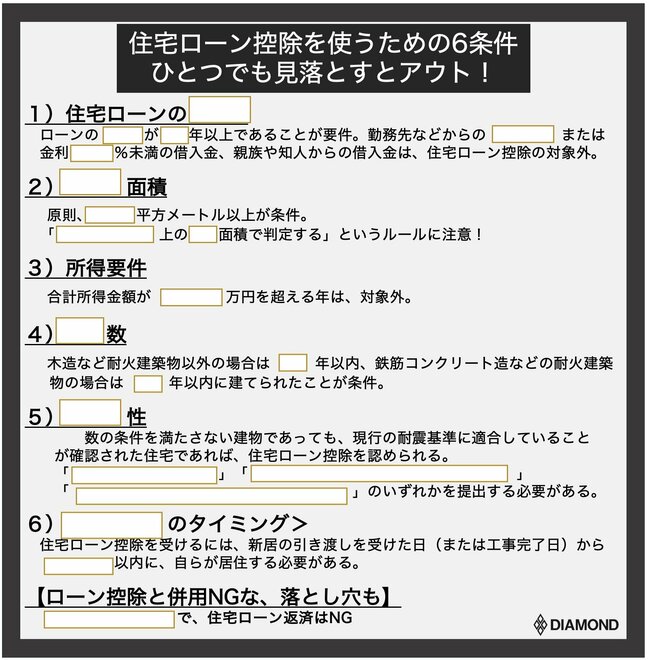

このように住宅ローン控除はぜひとも活用したい有利な制度ですが、利用するには複数の条件を満たす必要があります。条件のなかでもとくに気を付けておきたいものを見ていきましょう。

ちょっとした条件の見落としが、100万円単位で税額に影響する可能性もあるため、事前の確認が不可欠です

ちょっとした条件の見落としが、100万円単位で税額に影響する可能性もあるため、事前の確認が不可欠です