相続税が他人事ではなくなる時代が始まろうとしている。2015年から相続税の基礎控除額が大きく縮小され、多くの人が相続税を払う立場になりそうだ。しかし、座して待つだけでなく、事前に手を打てば効果的な節税も可能となる。その最も有効な手段が「親子での住宅購入」である。

地価が高いエリアの

不動産は要注意

相続税を払うのはお金持ちだけだという常識が、崩れつつある。

2014年末までの相続税の基礎控除額は5000万円+1000万円×法定相続人数。法定相続人が妻と子ども2人であれば、基礎控除額が8000万円となる。そのため残された財産の課税価額が8000万円以内に収まっていれば相続税を支払う必要はない。

だが、15年からの相続税の基礎控除額は3000万円+600万円×法定相続人数となり、妻と子ども2人なら基礎控除額は4800万円に縮小される。

相続税の課税価額には、亡くなった人の預貯金や有価証券などに加え、土地や建物も含まれる。東京都、神奈川県、千葉県、埼玉県あたりはもちろん、地方都市でも地価の高いエリアに親が土地付き一戸建てを所有し、それなりの預貯金を持っていれば、基礎控除額を超えてしまう場合も多くなる。

小規模宅地等の特例を

活用した節税

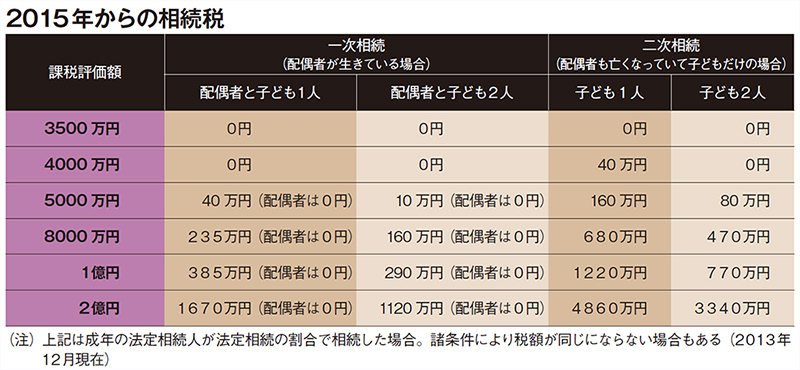

下の表を見てほしい。例えば夫が亡くなり妻は健在な場合(一次相続)では、配偶者控除という優遇策があり、相続税の負担は軽い。しかし配偶者も亡くなり子が相続した場合(二次相続)では、相続税の額が跳ね上がる。課税財産額が1億円だとして、相続が発生した場合、子ども2人だと合計で770万円を、子ども1人だと1220万円も払うことになるのだ。