相続において忘れてならないのが、自宅敷地については優遇措置があること。居住用宅地に対する「小規模宅地等の特例」が適用されれば相続税評価額が8割減になる。ダイヤモンドQ編集部が、二世帯住宅を建てる際のノウハウを紹介する。

Bさんの両親が暮らす埼玉県内の実家は敷地が比較的広く、5年ほど前、長女で一人っ子であるBさん一家と一緒に二世帯住宅を建てることになった。共働きのBさんとしては子供の面倒を見てもらえて助かるし、両親も娘が身近にいると安心ということで、お互いのメリットが一致したからだ。

ただ、Bさんの夫は嫁の実家で一緒に暮らすという「マスオさん」の立場。建築を依頼したハウスメーカーとも相談し、玄関から全て別々の二世帯住宅を建て、敷地は父親の名義、建物は父親とBさん夫婦が区分所有する形にした。こうすればBさん夫婦は自分たちの所有する建物分を両親とは別に登記でき、住宅ローンも借りられる。マンションを買うのと同じ形だ。

その後、Bさんの父親が亡くなり、敷地については将来の二次相続も考えて、Bさんが相続することにした。この場合、自宅用地として「小規模宅地等の特例」の適用を受けられると思ったが、税務署では対象外と言われてしまった。理由は、区分所有登記にあるということで、なんだか腑に落ちないBさんである。

相続税の増税で

課税対象が増加

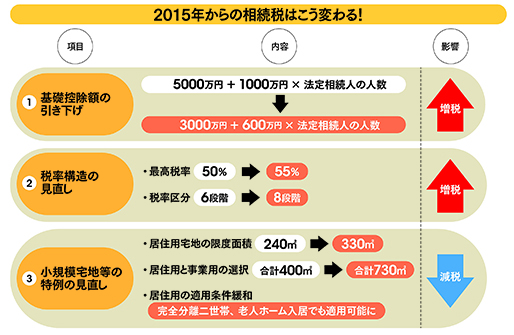

相続財産のうち金額が大きいのは通常、自宅の敷地である。都市部の土地は特に評価額が高く、2015年からは相続税の基礎控除引き下げで課税対象となるケースが増えると予想されている。

一方、自宅敷地については優遇措置がある。居住用宅地に対する「小規模宅地等の特例」で相続税評価額が8割減になるのだ。15年からは対象面積が240平方㍍から330平方㍍に引き上げられるほか、事業用(上限400平方㍍)と別々の適用も可能になる。

ただ、問題は小規模宅地等の特例の対象となる条件を満たしているかどうかだ。税制上の特例は細かい条件があり、どれか一つでも、ほんのわずかでも満たしていないと一切適用されない。税理士でも時として判断を誤り、賠償責任問題になったりするくらいだ。