日本で起業し、頑張って成功しても、税金でほとんど持って行かれてしまう…

日本で起業し、頑張って成功しても、税金でほとんど持って行かれてしまう…

昨今、日本を代表するような有能な実業家がアジアにビジネスの拠点を移したり、米国で起業したりする例が後を絶たない。その理由は、ビジネス環境の良し悪しもさることながら、時代遅れな日本の税制にあると言っても過言ではない。

背景には、横並びを是とし、出る杭を打つ日本の文化がある。有能な日本人の流出を防ぐだけでなく、むしろそういう人材を世界から集めなければ日本の将来はない。そのためには、まず税制を戦略的に見直すことが肝要だ。

金融市場の活性化に背を向けた

ピント外れの税制改正

日本の時代遅れを象徴するのが平成25年度(2013年度)税制改正だ。これにより租税特別措置法第37条の10第1項、同37条の11第1項は、上場株式等と非上場株式等に係る譲渡所得等が各々別個の分離課税対象となり、両者間の損益通算を認めなくした(2016年1月1日以降から適用、図1参照)。しかし、これは「百害あって一利なし」の改悪であり、日本を金融後進国にしてしまう恐れが強い。

そもそも、これは「金融所得一体課税」(金融取引から発生する所得を合算して課税すること)に逆行する改正だ。この措置により新規事業育成や事業再生への個人資金の導入が極めて困難となったと言ってよい。

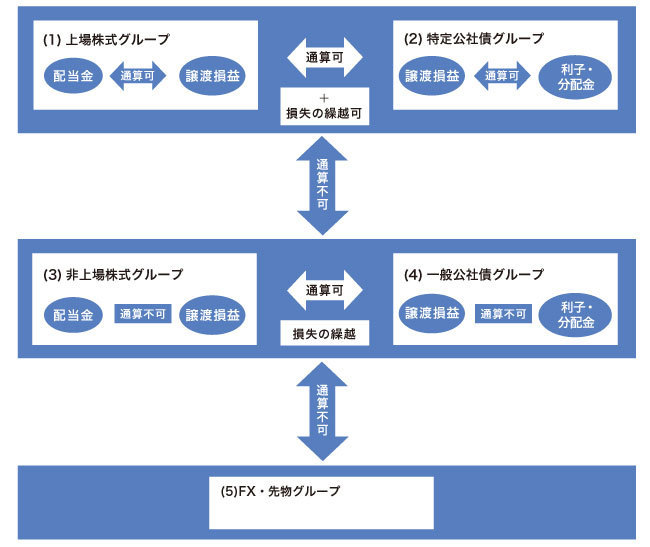

◆図1:金融所得一体課税

●2016年1月1日以降は、『金融所得一体課税』と呼ばれる税制改正がある。これは、すべての金融所得をなるべくひとまとめにして、同じ税率に課税する、という趣旨。

●改正後、金融所得は、(1)上場株式グループ、(2)非上場株式グループ、(3)特定公社債グループ、(4)一般公社債グループ、(5)FX・先物グループ、に分けられる。

●改正により、上場株式と非上場株式の譲渡損益の通算ができなくなる。

●代わりに、(1)と(3)の間で損益通算及び損失の繰越控除が認められる。また、(2)と(4)の間で譲渡損益同士の通算が可能となる。図に示すと上のとおり。

●改正後、金融所得は、(1)上場株式グループ、(2)非上場株式グループ、(3)特定公社債グループ、(4)一般公社債グループ、(5)FX・先物グループ、に分けられる。

●改正により、上場株式と非上場株式の譲渡損益の通算ができなくなる。

●代わりに、(1)と(3)の間で損益通算及び損失の繰越控除が認められる。また、(2)と(4)の間で譲渡損益同士の通算が可能となる。図に示すと上のとおり。