「通貨量」をコントロールする

中央銀行の金融政策

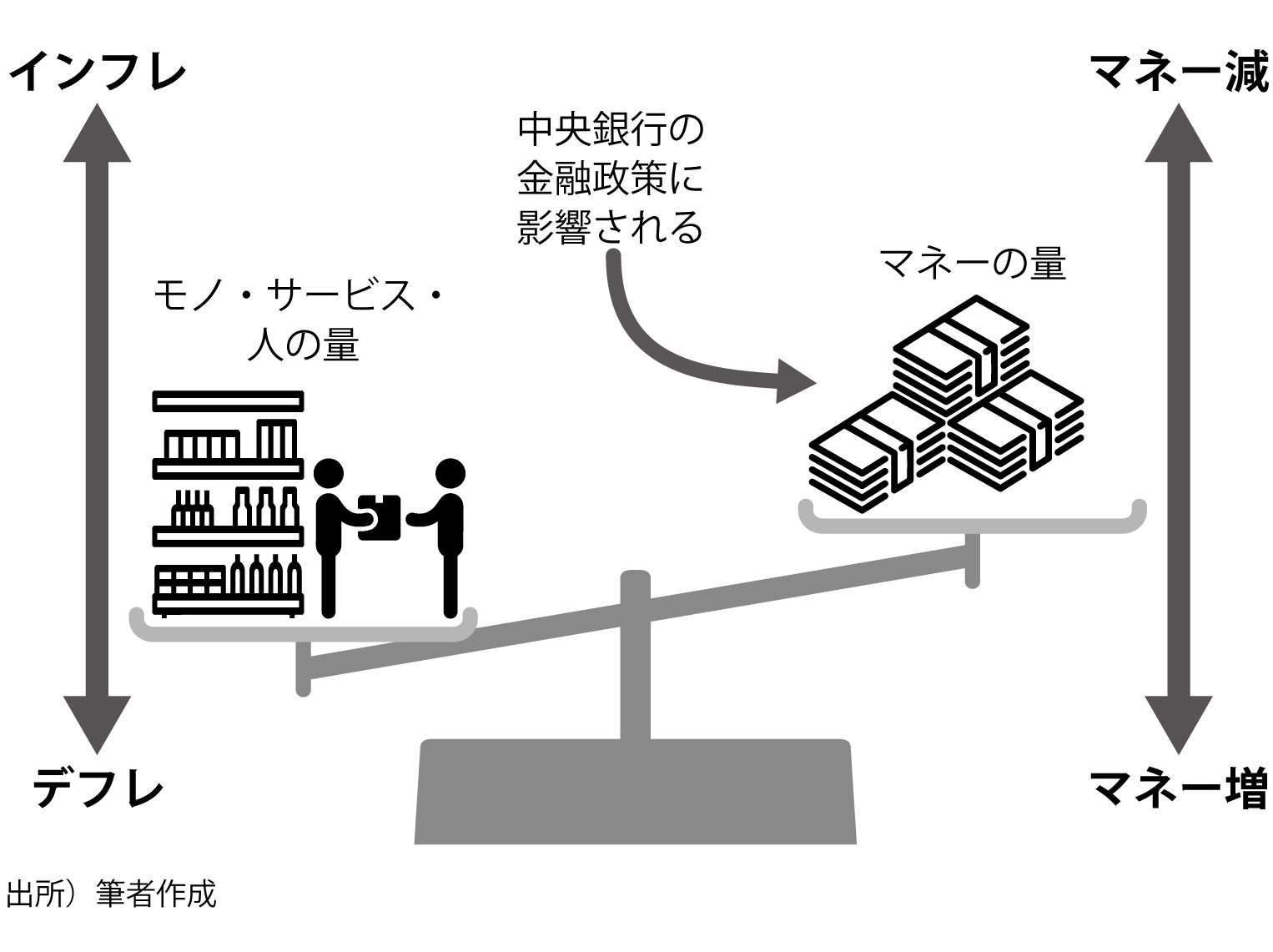

これをまとめたのが下図の天秤である。

インフレとデフレが起きる仕組み

インフレとデフレが起きる仕組み

通貨の価値は、マネーの量との相対的な関係のなかで決まってくる。この図式のなかで重要な位置を占めるのが、中央銀行の存在だ。中央銀行はマネーを創出する権限を持つ唯一の金融機関であり、各国・通貨圏ではそれぞれ次の中央銀行がマネー量の調節を行っている

・ 日本 ― 日本銀行(BOJ: Bank of Japan)

・ 米国 ― 連邦準備制度理事会(FRB: Federal Reserve Board)

・ 英国 ― イングランド銀行(BOE: Bank of England)

・ ユーロ圏 ― 欧州中央銀行(ECB: European Central Bank)

中央銀行がマネーの供給量を増やせば、その通貨のインフレ率は高まり、通貨安が進む。逆に、その通貨の供給量を抑えれば、通貨の価値は高まり、インフレ率は下がりやすくなる。中央銀行がマネーの供給量をコントロールする際には、金利を引き下げるなどの金融政策をとるケースが一般的だ。

歪んだ日本の経済メディアによって「奇策」であるかのように喧伝されたアベノミクスだが、本来、その「第一の矢」である積極的な金融緩和策は、以上のようなごくごく標準的な経済学の枠組みに沿って設計された政策である。アベノミクスは金融緩和によってマネーの供給量を増やし、日本のインフレ率を2%程度に引き上げる「脱デフレ」を至上命題としている(にもかかわらず、それがいまだ実現されていないのには、じつはまた別の「真相」がある。それはまた後日)。

いずれにせよ、ひとまずここでご理解いただきたいのは、上の天秤の図だ。「通貨の価値は通貨の量で決まる」―これが通貨の価値を考えるときの基本中の基本である。

ただし、いまの説明は、円単独の価値がどう決まるかということを、日本国内だけの観点から解説したに過ぎない。為替というのはある通貨と別の通貨の交換比率なので、自国通貨のインフレ率だけでなく、相手方の通貨のインフレ率も参照する必要がある。つまり、ドル円レートは、日本と米国のインフレ率のバランスによって決まるのである。

為替は「思惑」で動く、

思惑は「政策」で動く

ここで少しだけ厄介なのは、為替のマーケットはきわめて流動性が高く、ほとんどの参加者がさまざまな「思惑」を持ちながら取引をしているという点だ。思惑によって動きやすいのが為替相場の一つの特徴であり、多くの参加者たちが「これからドル安が進む」と見込めば、実際にドル安が起きることが多い。

その意味では、為替レートを最も大きく左右するのは、それぞれの通貨のインフレ率を決する中央銀行の金融政策である。A国の中央銀行が「これからは金融緩和をして、通貨aのインフレ率を高める」と宣言し、B国の中央銀行が「これからは金融引き締めをして、通貨bのインフレ率を下げていく」と宣言していれば、マーケットの参加者たちは「これからa安・b高が進む」という思惑を持つ。

その通貨が今後どの程度のインフレになるのかについての思惑をインフレ期待(または予想インフレ率: Inflation Expectations)と呼ぶ。A国の中央銀行が「金融緩和を続ける」というコミットメント(約束)を示すことによって、市場の参加者たちのあいだではインフレ期待が高まり、実際の売買が行われる。だからこそ、結果として「a安・b高」が現実になるわけだ。

いま、私はあえて国や通貨を記号で表したが、これがまさに米大統領選の前後に日米で起きていたことの真相である。こうしたマネーの常識的メカニズムを踏まえれば、日本国内のメディアで広がっていた「円高リスク懸念」がいかに異常だったかがよくわかる。「どう考えてもa安・b高が進む」というタイミングで、A国の為替アナリストたちやメディアがこぞって「いや、a高・b安になるぞ!」と騒ぎ立てていたようなものだからだ。