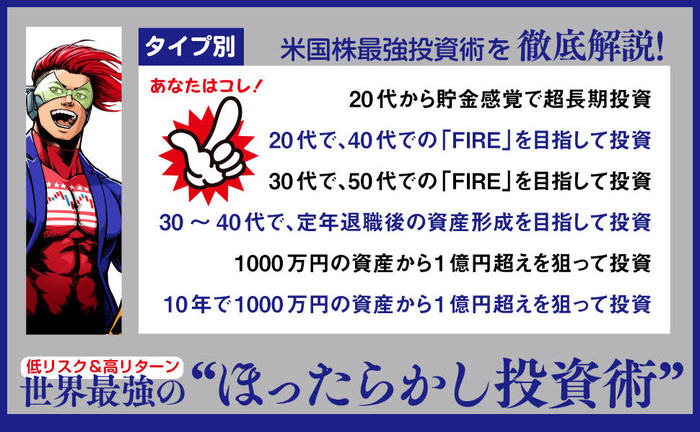

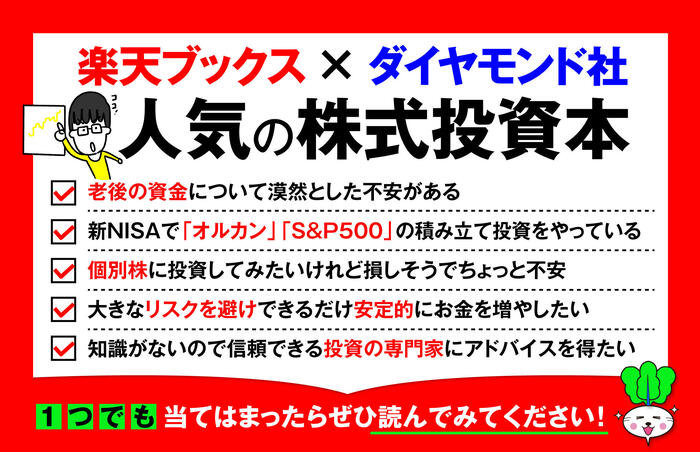

某大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始め、2019年に資産1億円を達成。51歳で早期リタイアを実現した。初の著書『【エル式】 米国株投資で1億円』では、FIRE(経済的自立と早期退職)の原動力となった米国株投資術を全公開。基礎の基礎から、年代・目的別の具体的な投資指南、最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の全個人投資家に即役立つ米国株投資を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

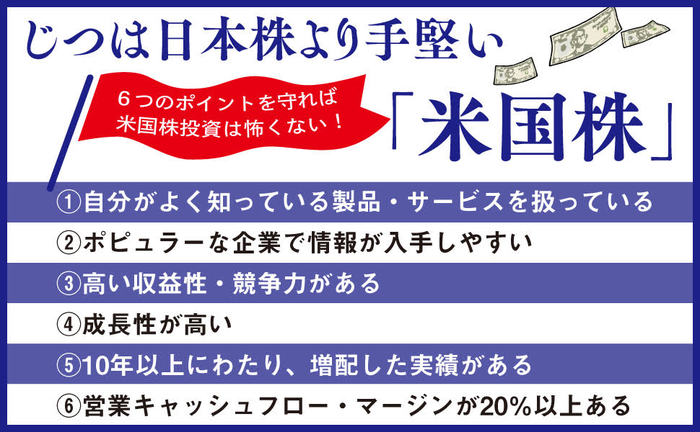

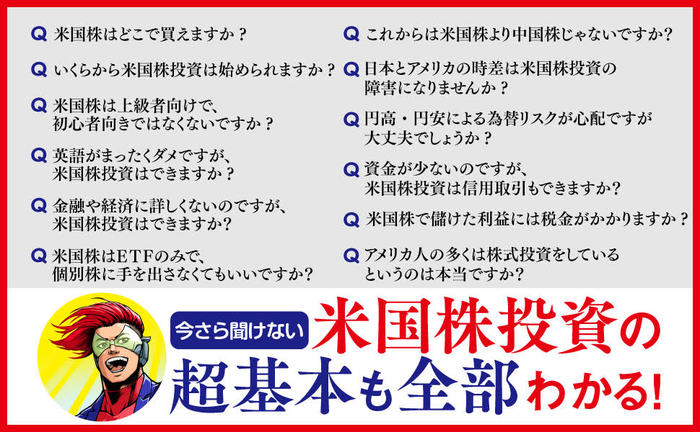

米国株投資の基礎知識をわかりやすく伝えるため、Q&A形式で基礎の基礎からお伝えします。

Q 米国株は上級者向けで、初心者向きではなくないですか?

A 米国株こそ初心者向け、日本株に比べて不利な株をつかむ危険度も低いです。

米国株は1株から買えるため、有力な銘柄でも1万~2万円から投資が始められます。

100株単位でしか買えない日本株では、その10倍以上の資金が必要になることもあります。

資金面のハードルから見ると日本株より米国株のほうが初心者向けといえるでしょう。

さらに米国株式市場は、世界中から資金が入ってきており、世界でいちばん注目されている市場です。

投資に関わる法整備がしっかりしており、投資に関するいろいろな情報が共有されているので、市場が効率的になり、それぞれの銘柄が適切な価格(フェアバリュー)で取引されています。

誰も知らないような小さい銘柄なら話は別ですが、少なくとも私が投資しているような米国株のポピュラーな銘柄なら、たとえ超割高で買っても損をするリスクが低いのです。

米国株に比べると、日本のメジャーな銘柄はすでに割高になっている恐れがあります。

海外の機関投資家のように大きな資金を持っているところが、そうした銘柄を買いやすいからです。

海外の機関投資家も米国株だけを買っているわけではありません。

リスクヘッジ・分散投資のために日本株にも一定の割合で投資しています。

株式投資におけるリスクヘッジとは、株価下落というリスクを分散させるためのものです。

本来、1つの銘柄に集中投資するのではなく、セクター(業種・部門)などの属性が異なる銘柄に複数投資すれば、かなりリスクが分散できます。

そのため、個人投資家のように中長期保有が前提なら、米国株のなかでリスクヘッジができるのです。

ところが、内外の機関投資家の多くは、毎年確実に一定以上の利益を上げることが使命とされています。

このため米国株だけではなく、日本株など他国の株式や債券にも投資しているのです。

日本株に投金する個人投資家は、有名ではないものの成長性の高い小型株を探し出して投資することもありますが、機関投資家はあまり積極的ではありません。

一方、彼らはAI(人工知能)が複数の指標をクロスチェックし、条件を満たしたところに機械的に大きな資産をドンと投資したりもします。

機関投資家の投資対象は通常、少なくとも時価総額1000億円以上の株式となります。

そうなると、海外の機関投資家が日本で投資するのは、必然的に誰でも知っているメジャーな銘柄に限られます。

実際、日本株を代表するような優良銘柄の多くを海外の機関投資家が保有しているのです。

海外の機関投資家を主体とする外国人が、どのくらいの割合で株を保有しているかを「外国人持ち株比率」といいます。

その比率は、ソニー(東証一部・6758)57%、任天堂(東証一部・7974)51%、富士通(東証一部・6702)51%と半分以上を占めています。

一般には馴染みの薄い企業ですが、FA(ファクトリー・オートメーション)分野におけるセンサー製造で世界トップシェアを握るキーエンス(東証一部・6861)の外国人持ち株比率は49%。

キーエンスの時価総額は12兆円を超えており、時価総額ランキングで日本のトップ3にランクインしています(2020年11月14日時点)。

海外の機関投資家が限られたメジャーな銘柄にこぞって投資するため、これらの銘柄は相対的に割高になってしまいます。

米国株なら配当も株価上昇も両立できそうなメジャーな銘柄がフェアバリューで買えますが、日本株は必ずしもそうではないため、割高で買って損をするリスクが少なくないのです。

とくに日本株の人気・成長株に投資するときには、注意が必要です。

そうした観点からも日本株より米国株のほうが初心者向けだといえるでしょう。

私も日本株に投資して利益を上げていますが、日本株投資に際しては米国株以上に分析と勉強を重ねています。

日本株は案外上級者向けなのです。