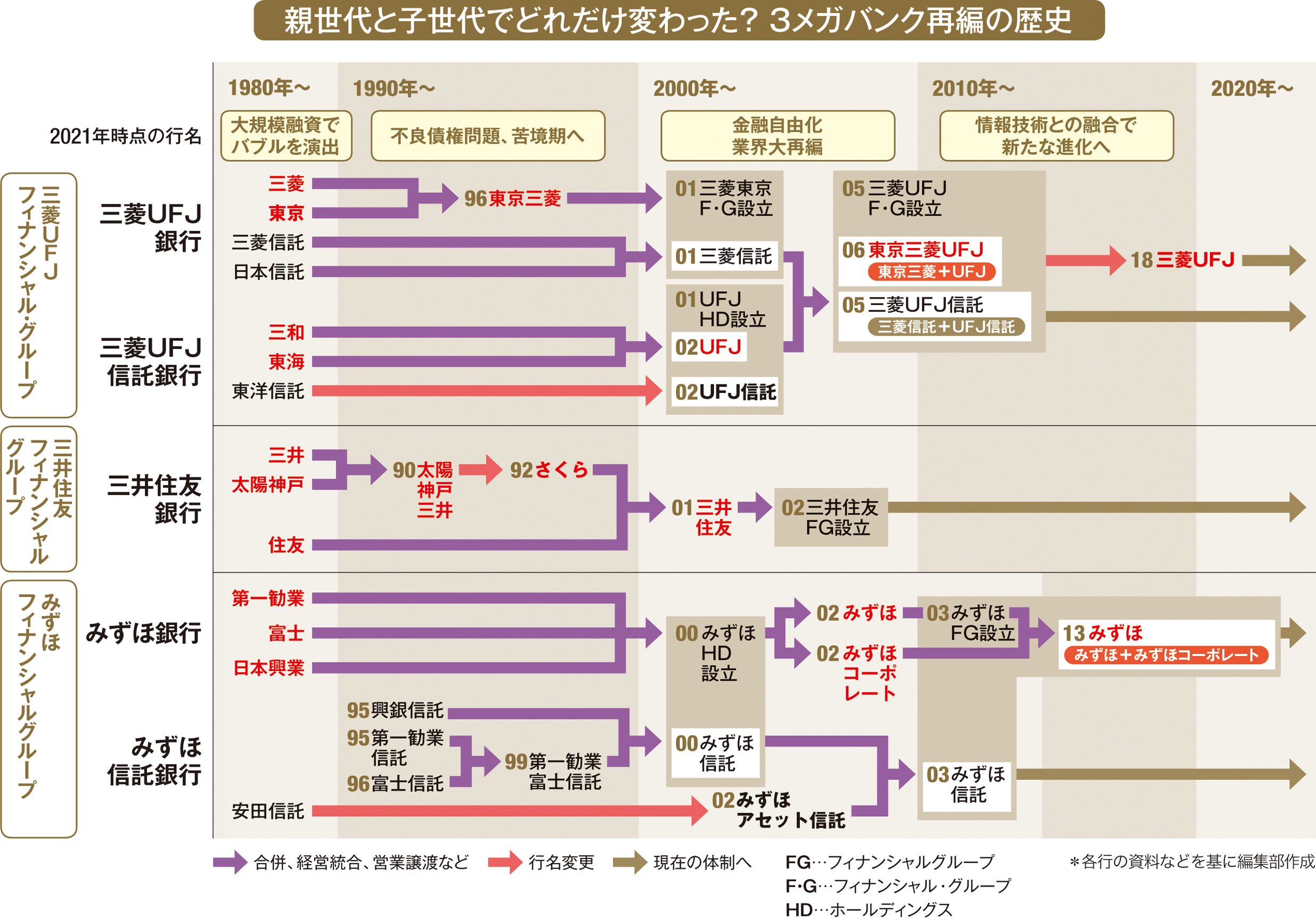

とはいえ、不良債権問題が解消され、大再編によって経営基盤が強化されたメガバンクは、現在も日本経済の牽引役の一角を担い、堂々たる存在感を示している。「安定と高給」というイメージから、変わらず銀行への就職にステイタスを感じている親世代は少なくなかろう。

就職人気ランキングではバブル時代ほどの勢いはないが、それにはIT業界の新興企業などが台頭し、相対的に順位を落としたという環境要因もありそうだ。

2つの新たな課題を抱える銀行

しかし採用が減ることはない?

ただし足もとで、銀行は新たな課題を抱えている。それは就活にも影響を与える可能性があり、現状をよく把握しておく必要がある。

大きな課題は、不況や人口減少によって資金需要が低下していることに加え、日銀のマイナス金利政策などによる超低金利下で、貸出金利の利ザヤで儲けてきた収益モデルが揺らいでいることだ。

また多くの銀行は、金融商品の売買による手数料収入への依存を強めてきたが、近年ではリスク性金融商品の販売が伸び悩むなど、収益の先細りが懸念される。

そんな中で報道されたのが、「メガバンクで人員・店舗が大幅削減」というニュースだ。従来の銀行では男性が営業業務を中心に行う総合職、女性が窓口業務を担う一般職(事務職)と職種が分かれていたが、店舗を統廃合し、支店の一般職を総合職へと配置転換する動きが進んでいる。メガバンク3社は数年後を見据えて計3万人以上の人員減を目標としている。コロナ禍の21年春は新卒採用数を前年比で15%減らした。

しかし、この施策を単なる将来不安への備えと捉え、「就活しても脈がなさそうだ」と諦めるのは早計である。実は、銀行のビジネスが生まれ変わるための下準備という意味合いがあるのだ。

インターネット銀行や金融とテクノロジーを融合させたフィンテックサービスの台頭による競争激化を見据え、各行はAI導入やRPA(事務作業の自動化)によって既存業務を見直し、効率化を進めようと先手を打ち始めた。既存業務に関わる人員の抑制には、こうした側面がある。その半面、新たな業務に対応するためのDX人材などの採用意欲は旺盛だ。