何歳までこの会社で働くのか? 退職金はどうもらうのか? 定年後も会社員として働くか、独立して働くか? 年金を何歳から受け取るか? 住まいはどうするのか? 定年が見えてくるに従い、自分で決断しないといけないことが増えてきます。

会社も役所も通り一遍のことは教えてくれても、“あなた自身”がどう決断すれば一番トクになるのかまでは、教えてくれません。税や社会保険制度の仕組みは、知らない人が損をするようにできています。

定年前後に気を付けるべき「落とし穴」や、知っているとトクする「裏ワザ」を紹介したシニアマネーコンサルタント・税理士の板倉京先生の話題の著書「知らないと大損する!定年前後のお金の正解」から、一部を抜粋して紹介します。本書の裏ワザを実行するのとしないのとでは、総額1000万円以上も「手取り」が変わってくることも!(初出:2021年9月10日)

退職金はもらう時期が決まっているが、

確定拠出型年金はもらう時期を選べる

あなたは、会社の退職金制度についてちゃんと理解していますか? もし会社の退職金制度に「確定拠出型年金」があった場合、節税のチャンスです。

退職金の制度は、「退職一時金制度」と「企業年金制度」の2つに分けることができ、「企業年金制度」はさらに3つに分けられます。

退職時にまとまったお金をもらう「退職一時金制度」がいわゆる「退職金」のイメージだと思いますが、現在は、「企業年金制度」だけのところや、「一時金制度」と「企業年金制度」の両方を採用している会社も多くあります。「企業年金制度」といっても、一時金で受け取る選択もできます。

ところで、企業年金制度の「確定給付型」と「確定拠出型」の違い、ご存じでしょうか?

「確定給付型」は会社側が資金を運用して退職金を準備する制度です。運用がうまくいかなかった場合でも、約束した額の退職金は支払われます。

一方「確定拠出型」は、会社側が掛金は出しますが、運用は従業員自身が行います。運用がうまくいけば退職金は増え、失敗すると減ります。

会社側が運用した「退職金」(普通の退職金や確定給付型年金)は、「一時金」として受け取るか「年金型」で受け取るかは選べますが、基本的には「一時金」の受け取り時期を変えることはできません。

それに対して従業員が運用していた「確定拠出型年金」の退職金は、基本60歳以降70歳までの間で好きな時に受け取ることができます(2022年4月からは75歳までに引き上げ予定)。

一時金の退職金に加えて、「確定拠出型年金」の退職金もある場合、これをいつどのように受け取るかによって、退職金にかかる税金が大きく変わってきます。

「確定拠出型年金」の退職金は、

退職した翌年以降にもらうと30万円以上トク

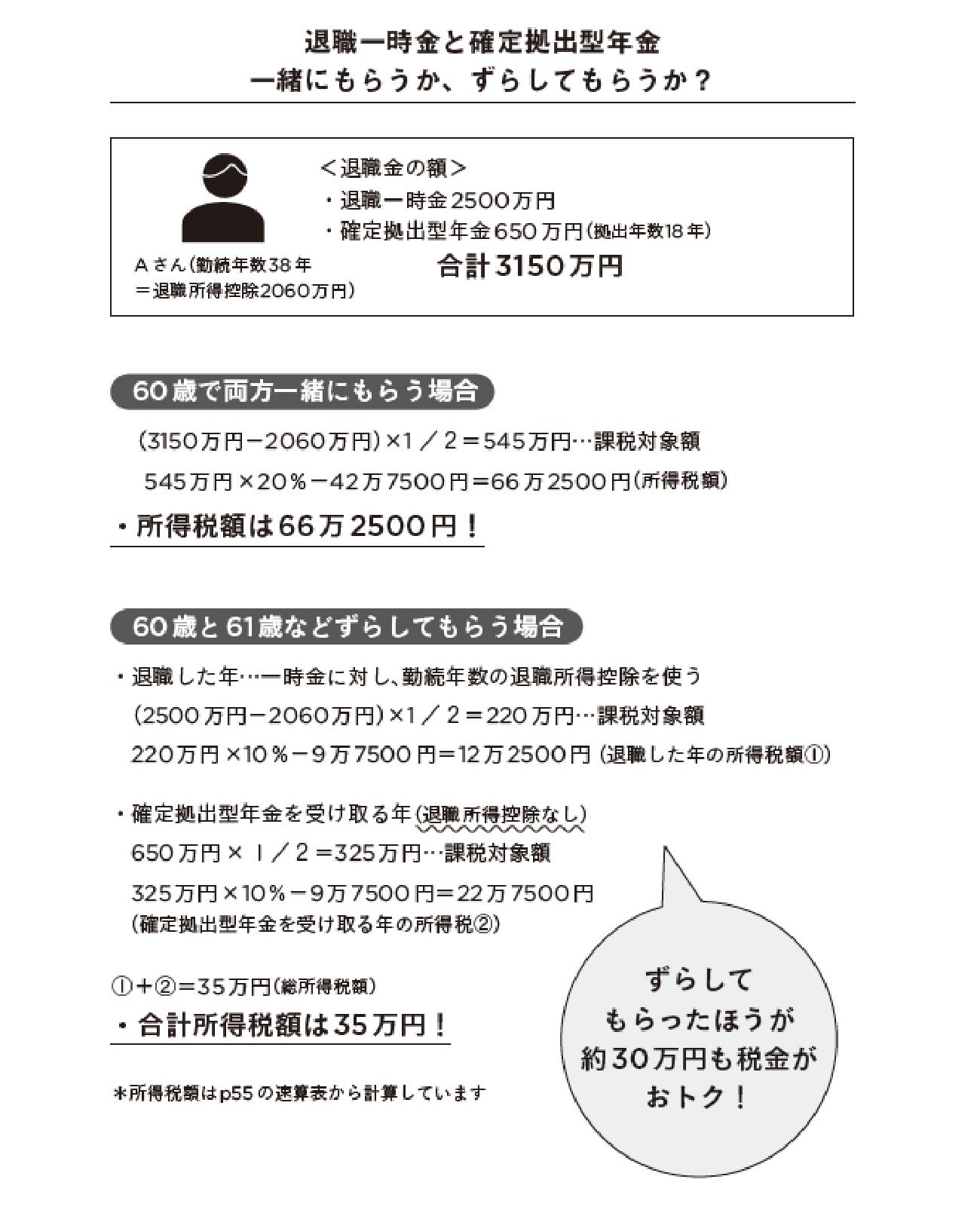

結果からいうと、確定拠出型年金は、退職一時金をもらった年以降に受け取るとおトクです。具体例で見てみましょう。

まとめてもらう場合の所得税が66万2500円なのに対し、もらう年を分けた場合の所得税は35万円に下がります! 受け取る年をずらすことでそれぞれに低い税率が適用され、結果として「同じ年に受け取る」よりも税額が小さくなるというわけです。

「確定拠出型年金」は運用によって、受取金額も変わりますので、損が出ている時は、受け取らず運用を延長することもできます。

ただし、一時金と確定拠出型年金の合計額が、退職所得控除額よりも低い場合は、まとめてもらっても税金はかかりませんから、分けてもらう必要はありません。

退職金に関しては、一時金でもらうべきか、年金型にすべきかというご相談も大変多いです。拙著「定年前後のお金の正解」では、こういった、トクするためのちょっとした工夫を多数掲載しております。ぜひ、定年が見えてきたら、本書を参考にさまざまなパターンを考えることをお勧めいたします。