インフレ・円安により、日本人が一斉に貧しくなったと痛感した2022年。今後の景気はどうなるのか? 資産を守り・増やすにはどうすれば良いのか? 稼ぐ力を上げるための自己投資は何をすれば良いのか? そんな不安を解決するための糸口を見いだすべく、『最新版 つみたてNISAはこの9本から選びなさい』(ダイヤモンド社)の著者で、つみたてでコツコツと資産をふやす長期投資を提言するセゾン投信代表取締役会長CEOの中野晴啓さんと、『ビジネスエリートになるための 投資家の思考法』(ダイヤモンド社)の著者で、長期厳選投資を専門とする農林中金バリューインベスメンツ常務取締役兼最高投資責任者の奥野一成さんのお2人に、資産運用とこれからのビジネスパーソンに必要な思考法をテーマに対談していただきました(対談実施日:2022年11月25日)。全6回の最終回をお届けします。(構成/北野啓太郎、撮影/石郷友仁)。

Photo: Adobe Stock

Photo: Adobe Stock

S&P500のリターンが良いのには、理由がある

――前回「社会は、ありがとうでつながっている」というお話がありましたが、確かに投資は「ありがとう」をつくり出すひとつの大きなきっかけになりそうですね。

中野晴啓(なかの・はるひろ)

中野晴啓(なかの・はるひろ)セゾン投信代表取締役会長CEO、一般社団法人投資信託協会副会長、公益財団法人セゾン文化財団理事

1987年明治大学商学部卒業、クレディセゾン入社。2006年セゾン投信を設立。2020年6月より現職。つみたてで、コツコツと資産をふやす長期投資を提言。国際分散型投資信託2本を15年以上運用し、個人の長期資産形成を支えている。客観的な定量評価を行う「R&Iファンド大賞」最優秀ファンド賞を9年連続受賞。口座開設数16万人、預かり資産5000億円を突破。主な著書に『最新版 投資信託はこの9本から選びなさい』『投資信託はこうして買いなさい』『最新版 つみたてNISAはこの9本から選びなさい』(以上、ダイヤモンド社)他多数。

セゾン投信株式会社:https://www.saison-am.co.jp/

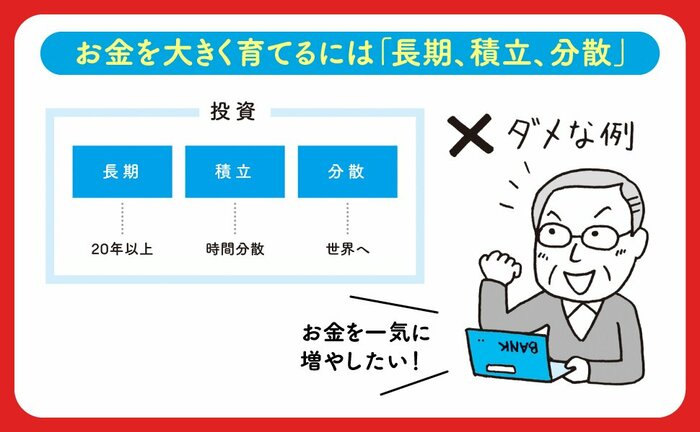

中野晴啓(以下、中野) その「ありがとう」を、素敵な「ありがとう」を生んでいるビジネスと、怪しい「ありがとうを生まないビジネス」とに峻別するのが資産運用の役割じゃないですか。でもそれが、どうも無くなってきている。本来、投信のアクティブ運用というのは、まがい物と本当に価値があるものを明確に峻別して、それを見える化するためにあるんですけど、なぜか、多くの人はインデックス運用になってしまっているんですよね。

奥野一成(以下、奥野) そうですね。でも、インデックスは本物とまがいものの「ありがとう」を峻別する仕組みにはなっているんですよ。だからS&P 500(アメリカの代表的な500社の株式で構成される指数)っていう、ちゃんと峻別してくれるインデックスのリターンが良いのは、そういうことです。

中野 出入りがあるんですよね。NYダウ構成銘柄だって30銘柄って極端ですけど、すごく出入りがある。

奥野 そうですよね。500社あるうちの、毎年だいたい30社ぐらい入れ替わりますから。

中野 そう、まさに。大事なところですね。

奥野 そういう意味で言うと、インデックスに入れ替わりがあるのは素晴らしいことなんですよ。でも、日本のTOPIXはそれが無くて……。

中野 ほとんどないですね。

奥野 それを入れ替えようとすると、「いや、TOPIXから落とされたら困ります」みたいな企業の論理になってきて。

中野 「プライム(市場)でいさせてください」というね。

奥野 そう、投資する側の論理ではないわけですね。ただ、S&P 500であっても、あれは峻別する制度なので時間が掛かるんですよ。バブルが弾けた後のS&P 500は、およそ10年以上高値更新していないんです。「ニフティ・フィフティ」というバブルが1970年代に弾けて、その後およそ10年間は「株式の死」と言われているんです。

中野 「死の時代」ですね。

投資家が持っておくべき原則とは?

奥野一成(おくの・かずしげ)

奥野一成(おくの・かずしげ)投資信託「おおぶね」ファンドマネージャー、農林中金バリューインベストメンツ株式会社 常務取締役兼最高投資責任者(CIO)

京都大学法学部卒、ロンドンビジネススクール・ファイナンス学修士(Master in Finance)修了。1992年日本長期信用銀行入行。長銀証券、UBS証券を経て2003年に農林中央金庫入庫。2007年より「長期厳選投資ファンド」の運用を始める。2014年から現職。日本における長期厳選投資のパイオニアであり、バフェット流の投資を行う数少ないファンドマネージャー。機関投資家向け投資において実績を積んだその運用哲学と手法をもとに個人向けにも「おおぶね」ファンドシリーズを展開している。著書に『ビジネスエリートになるための 投資家の思考法』『ビジネスエリートになるための 教養としての投資』『先生、お金持ちになるにはどうしたらいいですか?』(以上、ダイヤモンド社)など。

投資信託「おおぶね」: https://www.nvic.co.jp/obune-series-lp202208

農林中金バリューインベストメンツ株式会社:https://www.nvic.co.jp/

Twitter:https://twitter.com/okunokazushige

Voicy:https://voicy.jp/channel/2959

奥野 これだけいろいろと峻別してくれるはずのS&P 500ですら、高値更新しない時期がある。高値更新しないということは、投資してもびた一文増えないってことです。積立投資しても増えないということなんですよ。2000年のテックバブル(ITバブル)が崩壊した後も、本当にちゃんと高値更新したのは2012年なんですよね。12年間掛かっています。インデックスというのは峻別してくれる仕組みなんですけど、時間がかかっちゃうことがある。これがインデックスの問題です。

ここから先は相場観的な話になってしまうかも知れませんが、このコロナ禍の2年間というのは、働かない人にお金を撒いたバブルなんですよ。世界ではそれが明らかになっているから、今、中央銀行は金利を上げて回収している。だからFTX(暗号資産取引所)が潰れるわけです。何も生まない人は潰れてください、ということです。下手をすると、2021年12月にS&P 500がつけた4800は、今後10年以上上回らない可能性があります。

インデックスには確かに自浄効果はあるんだけど、ものすごく時間がかかるんですよ。今のインデックスバブルに乗ってS&P 500を買った人は、おそらく我慢できないと思いますね。ずっと高値を更新しないと「こんなの聞いていた話と違う」と。レバナス(レバレッジ型のナスダック指数を投資対象にした銘柄)も流行ってますし、投資された方も多いかと思いますが、ちゃんとレバナスの本質を理解するべきです。

中野 そうですね。

奥野 ナスダックというインデックスは、時間と共にちゃんと自浄作用があるんでいいんです。でも、お金を借りて株式投資をするということが、いかにリスクが高い事なのかをしっかり認識すべきです。お金を借りたら、今みたいに金利が4%に上がれば、4%のコストがかかるわけですよね。そういうことをちゃんと、レバレッジナスダックを買う人は知っておかなきゃいけないですよ。レバレッジというのは、お金を借りるという行為なんだから。

中野 一般向けの商品でしょ。ムチャクチャですよ。あれで積立投資やりましょうって、言ったんですからね。これは罪深いですよね。

奥野 インデックスというのは、何に投資をしているのかが分かってないとダメなんですよ。インデックスに投資をしている人は、個別の価値創造に投資をしているわけじゃなくて、そういう自浄作用に投資しているということを分かってもらわないと。「今までこの10年間がよかったから、これからの10年間もいいよね」なんていう世界があるわけないですよ。僕からすると、物事を考えない人にはリターンは無いです。

だからそのインデックスの中でも、たとえばアメリカ株に投資する時でも、やっぱりちゃんと「ありがとう」を集められる企業だけに投資をする。これはどんな時代であっても機能する投資の仕方です。「原則というのは、決して色褪せたりしない」というウォーレン・バフェットの言葉ですけど、原則は決して時代遅れになったりはしないんですよね。

中野 普遍であると。

奥野 何が原則か。それはちゃんと「ありがとう」を集めることができる、人から感謝されるような企業、人に対して付加価値がつくれる企業のオーナーになることは、普通にオーナーとして儲かるよねと。これが僕は投資の原則だと思いますね。

投資家の思考法、

それは「ありがとう」を生むための考え方

中野 今、ウォーレン・バフェットのお話があったので少し触れますが、バフェットさんは毎年おこなっている総会の中で、何年か前に遺言を残したことがあるんですよ。

奥野 奥さんにですね。

中野 そう、奥さんに。そのときどんなことを言ったかと言うと、「あなたはS&P 500だけを資産にして、あとは手元に少しの現金を持って、それだけでいいよ。あとは放っておきなさい。なぜなら、私と違ってあなたには素敵な会社とそうでない会社を判断する仕事ができないのだから。それはなぜかというと、アメリカという経済社会は、これまでも、そしてこれからも長きに渡って、きっと大きな価値を生み続けていくと私は確信的に思っているからだ」、と。

その時間軸というのは、奥野さんがおっしゃったことにつながるんですけど、もう生涯軸なんですよ。つまり、何十年というスパンで見たときには、途中に冬の時代があるかも知れないけど、アメリカは経済・産業界は大きな価値を生んでいると。でも違うんですよね。今の「S&P 500でいいぜ!」の人たちの発想というのは。

奥野 「S&P 500が良いって、SNSで有名なインフルエンサーが言っていたらしいぞ」とかね。そういう話になるわけです。

中野 この5年間なんですよ。「この5年で一番勝ってるぜ! 日本なんかもうダメ、どうでもいい。アメリカだけに投資しときゃいいんだ」という判断。過去のトラックレコードはもちろん大事ですけど、この5年間だけを見て全ての判断基準にしていることに、大きな落とし穴がある。

これは今後の相場観ですけど、アメリカが一番割高だったこともあるし、最も調整され得るマーケットなんですよ、全体としては。そうなってきた時に「こんなはずじゃなかった!」と言って多くの人たちが、勝手に飛び降りていくんですね。そうやって気づくことも経験値なのでいいんですけど、自分で何も考えず、誰かが言ったからと短絡的に行動をする人は……。

奥野 それが依存体質なんですよ。

中野 そう。だいたい結局、途中でダメになるんです。だからまさに原理原則、プリンシプルをきちんと理解した人だけが、最終的に最大の果実を手に入れることができる。

奥野 だからそれをわかっている人たちが、投資のところでもそうですし、ビジネスでも成功するわけですよ。

中野 すごく深いお話ですね。

奥野 要はね、「ありがとう」を集めるということ。人から感謝される営業マンだから、ちゃんとお金が入ってくるわけだから、根っこは一緒なんですよね。どうやったら人の課題を解決できるのかということが、本当の根っこにあって。「それを解決できる企業のオーナーになる」という金融投資の話と、「それで解決できる自分になる」という自分。

『ビジネスエリートになるための投資家の思考法』 奥野一成著、定価:1650円、発行年月:2022年9月、判型/造本:46並製、272ページ。

『ビジネスエリートになるための投資家の思考法』 奥野一成著、定価:1650円、発行年月:2022年9月、判型/造本:46並製、272ページ。ベストセラーとなった『ビジネスエリートになるための教養としての投資』の続編。「投資家の思考法」のエッセンスは、ビジネスの本質を見抜き、付加価値を上げるためのアプローチを見つけること。投資家のみならず、全ビジネスパーソンが、ビジネスエリートになるために持つべき重要な思考の武器である。

これは僕が本に書いている「ジブン・ポートフォリオ」という概念で、一緒に考えないといけない。お金のところだけ切り離して考えるとか、自分の労働だけを切り離して考えるとか、そうじゃなくて根っこがあるわけだから。

根っこは何か?「ありがとう」ですよ。では、「ありがとうを生めるかどうか? 生むためにはどういう考え方をしたらいいのか?」。それこそが投資家の思考法(インベスターシンキング)なのです。

投資家の思考法を、

サラリーマンの働き方にも活用する

中野 そうですね、投資家思考を中野流に意訳しましょうか。

奥野 お願いします。

中野 まず、自分が属している会社が、社会のために何を生み出して、何の役に立っているのかを、改めて見直してみて欲しいんですね。目には見えなくても、自分が感じられる「ありがとう」をこれだけ生み出しているから、堂々と胸を張っていられる。そこで、そうじゃないと思ったら、辞めるべきなんですよ。それが個人としての投資家の思考です。

「こんなみっともないことやりたくないです。でもしょうがないっすよね、サラリーマンなんだから」と、会社の悪口を言いながら辞めない。こういうのが一番、投資家思考から遠い生き方になっちゃうんですよ。

投資家思考で生きるということは、後ろめたい考え方や判断や行動をとってないかどうか、ということを自分で考えることだと思います。投資家思考というのは全てがプラスサム。自分のやる仕事が、世の中に「ありがとう」をつくる、感謝を生み出す。それができるよう自分を磨き上げて、そして自分ができる方向に頑張って努力していこうと。これが投資家思考の生き方だと思うんですよね。

奥野 ありがとうございます。僕よりきれいにまとめてくれましたね(笑)。

とにかく自分の頭で考えることが大事。考えない癖がついていると、「〇〇さんが言っていたから大丈夫」といって騙されることになる。そのときは大丈夫だとしても、自分で考えない癖がある方は、他のことで騙されてしまう可能性があります。

セゾン投信代表取締役会長CEO中野晴啓さん(左)と農林中金バリューインベストメンツ常務取締役兼最高投資責任者(CIO)奥野一成さん

セゾン投信代表取締役会長CEO中野晴啓さん(左)と農林中金バリューインベストメンツ常務取締役兼最高投資責任者(CIO)奥野一成さん

中野 そうですね。「なぜ大丈夫と思えるのか?」を自分の頭で考えて、そこに至るかどうかなんですよね。

奥野 やっぱり自分で考える。これが先進国の国民。

中野 そうです。僕ら2人は世間から大丈夫だと思ってもらえる人間だと信じて疑っていませんが、その裏付けは、自分の頭で考えて取ってください。

――わかりました。非常に深いお話しをいただき、本日はありがとうございました。