米国サイドから見た、SBGと日本製鉄の決定的な違いについて、まずはそれぞれの産業構造から見ていきましょう。

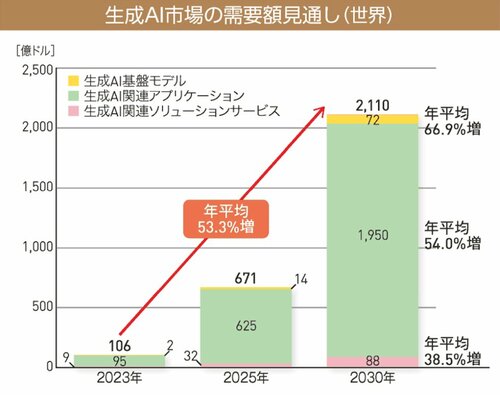

SBGが今後伸ばしていく事業は、AIとその関連産業です。一例として、生成AI市場の見通しについては、2030年の世界需要が2110億ドルにも成長すると予測されています(電子情報技術産業協会調べ)。これは、23年に比べて約20倍の規模となります。

一方、日本製鉄は、言わずもがな鉄鋼産業です。鉄鋼の専門メディアによると、世界の鉄鋼生産は30年に向けて大きく変化していくとのこと。世界粗鋼の5割強を占める中国は経済成長の鈍化で需要が次第に縮む一方で、インドは増える見通し。先進国の粗鋼は維持・減少の傾向。中国は世界シェアが4割に落ちるものの内需不足で鋼材輸出を続け、世界に多大な影響を及ぼす存在であり続けるようです(WEB産業新聞、24年1月9日付)。

このようにAI産業と鉄鋼産業では、産業のライフステージで今どの辺りにいるのか、今後の成長率にも大きな違いがあります。AI産業は歴史が浅く、世界中で新規参入が盛んな一方、鉄鋼業は成熟産業であり、特に近年は中国勢の台頭や過剰供給が問題視されています。

そもそも日本製鉄がUSスチール買収計画を立てたのも、中国でのビジネスがうまくいかなかったことが背景にあります。03年に中国の宝山グループと自動車用鋼板の製造・販売する合弁会社を始めたもののうまくいかず、23年に合弁を解消。それに代わる新しい戦略として、米国やインドを攻めようと、USスチール買収に名乗り出たのです。

世界の鉄鋼メーカーのランキングでは、中国の宝武鋼鉄集団が粗鋼生産量約1億トン、欧州のアルセロール・ミタルが同約7846万トン、日本製鉄が同約4437万トン。USスチールは同約1100万トン程度で、宝武鉄鋼の10分の1の規模しかありません。次の成長のチャンスとして業界再編を狙うのは、自然な流れでしょう。

また、SBGと日本製鉄の決定的な違いについて、産業が抱える人材の違いも大きいはずです。AI 産業の従事者は不足気味であり、今後ますますニーズは増えるでしょう。それに、成長産業には株式市場から多くの資金が流入します。たとえ小さなスタートアップであっても、従業員は高い給与や、場合によってはIPOによる恩恵を享受することも可能です。加えて、テック関連の技術者であれば転職先も引く手あまたです。

一方で、鉄鋼業はすでに多くの雇用を抱え、どちらかというとその処遇に苦労しています。USスチールの従業員は約2万人ですが、半数の約1万人が全米鉄鋼労働組合に加盟しており、賃金アップの要望や、ストライキも活発です。実際、日本製鉄はこの労組との交渉に難航しています。