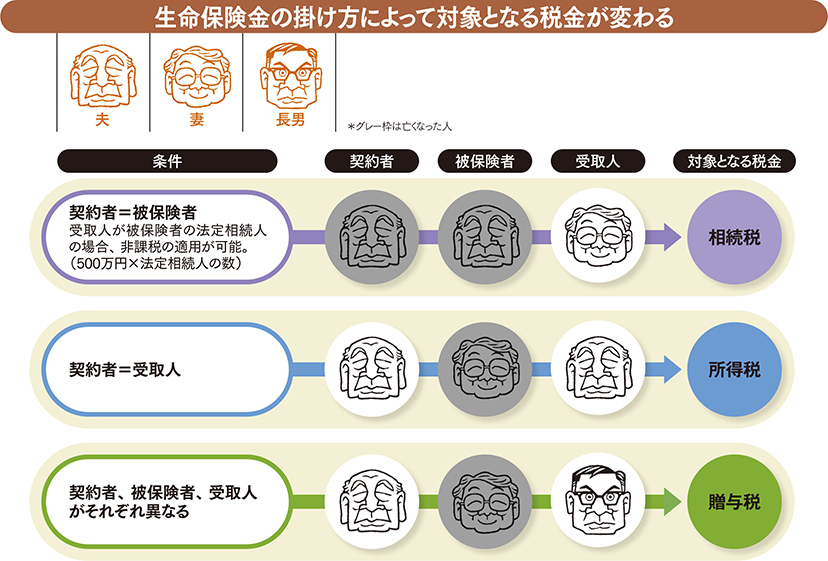

相続税対策としてよく利用されるのが生命保険。特定の相続人に遺産を渡すことができ、相続人1人当たり500万円の非課税枠があるので節税効果もあり、使い勝手が良い。しかし、一部の相続人だけが高額の保険金を受け取るとトラブルになりやすい。ダイヤモンドQ編集部が生命保険の活用方法を解説しよう。

Cさんの父親は、相続税対策になるというので、資産の一部5000万円で一時払い養老保険に加入することにした。もし、父親が亡くなればほぼ同額の5000万円の生命保険金が下りることになっている。

相続税の計算において、現預金のままだと額面通りの評価だが、保険金の場合は相続人1人当たり500万円の非課税枠がある。Cさんの場合、母親と兄弟3人なので合計2000万円までは非課税となって有利なのだ。

問題は、契約者(保険料負担)と被保険者は父親だが、受取人が独身の妹になっていたこと。父親なりの気配りだったのかもしれないが、Cさんの父親の資産は株券が主で、一時払い養老保険に加入するために使った5000万円の残りは5000万円ほどだった。つまり、資産の半分を生命保険に変えていたわけだ。

そして、父親が亡くなると、どこで聞いてきたのか、妹は受け取った保険金は遺産分割の対象にはならないので、残りの株券5000万円分は法定相続分通りに分割するよう主張してきた。

しかし、妹が受け取った保険金のうち非課税枠を超える3000万円分は遺産に含めて相続税額が計算され、その分だけ相続税の総額が増える。そして、妹以外のCさんたち相続人も取得した資産の額に応じて支払わなければならない。「そりゃ不公平だろう」とCさんは納得いかない表情である。

保険金の非課税枠は

相続人1人当たり500万円

相続税対策として生命保険はよく利用される。被相続人が保険料を負担していた生命保険金は、相続人1人当たり500万円の非課税枠があり、現預金のままより相続税の計算上、課税額が下がるからだ。

しかし、保険金は受取人固有の財産であり、民法上は原則として遺産分割の対象とはならない。その一方、相続税の計算において保険金は「みなし相続財産」となり、課税対象となる。そのため、一部の相続人だけが高額の保険金を受け取る場合、紛争になりやすい。偏った高額な保険金は相続トラブルのもとだ。