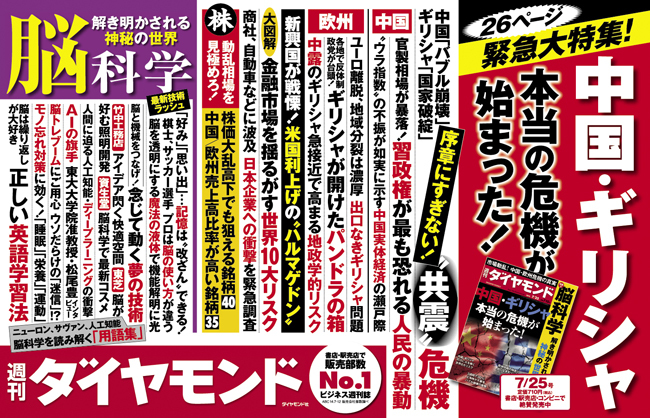

『週刊ダイヤモンド』2015年7月25日号の第1特集は、「中国・ギリシャ 本当の危機が始まった!」。中国で株式バブルが崩壊し、ギリシャでは債務危機が火を噴きました。金融市場はこの二大危機に大きく揺さぶられましたが、矢継ぎ早の株価対策で上海株暴落には一定の歯止めがかかり、欧州もギリシャへの支援再開を決定。これで危機は去ったかに見えます。本当にそうなのでしょうか。答えは否。問題が先送りされただけで、危機再燃のマグマはたまり続けています。実は始まったばかりなのです。

『週刊ダイヤモンド』2015年7月25日号の第1特集は、「中国・ギリシャ 本当の危機が始まった!」

『週刊ダイヤモンド』2015年7月25日号の第1特集は、「中国・ギリシャ 本当の危機が始まった!」

「1日で、2000万元を失った」──。これは、にわかに暴落した上海株をめぐってのある人物の発言だ。ただし、日本円にして約4億円もの大金を瞬時にして“溶かす”失態を演じたのは、単なる富裕層の素人投資家ではない。これまで散々、“インサイダー情報”で利益を得てきた、相場で負けるはずのなかった共産党の局長級幹部が、そう明かしたのだ。

6月中旬からのたった3週間で3割も暴落した上海株のバブル崩壊。その発端について、複数の党や軍の幹部は、「米国の仕業ではないか」と一様に陰謀論を口にする。

そんな幹部たちの狼狽ぶりは、彼らですらバブル崩壊が全くの想定外だったことを意味する。市場を巧みにコントロールしてきた中国政府の神通力も効かなくなってきたのか──。金融市場ではそんなうわさが飛び交った。

政府の支配力に対する投資家の信頼が揺らぐ中、「政府からは株価を上げろという大号令が掛かっている」(中国当局関係者)。確かに足元では、公安当局まで投入するという、なりふり構わぬ政府の強権的な株価対策によって、株安には一定の歯止めがかかっており、危機は収束したかに見える。しかし、実情は、問題が先送りされたにすぎない。

「中国の実体経済は想像以上に悪化していて、成長率が落ちている中で、利下げなどによって短期間で株バブルを起こした」(債券市場の関係者)。今は崩壊の余波を無理やり抑え込んではいるが、いつまた市場が制御不能に陥ってもおかしくはなく、真の中華リスクはこれから顕在化してくる可能性が高い。

先送りといえば、ギリシャ問題も同類だ。

国家破綻の危機にひんしながら、これ以上の緊縮策は嫌だと駄々をこねていたギリシャ。最終的にギリシャが折れる形で、ユーロ圏19ヵ国は7月13日、ギリシャへの金融支援の再開について、条件付きながら合意した。

おかげで、ギリシャの破綻やユーロ離脱という最悪のシナリオは当面避けられそうだ。しかし、これもまた危機の先送りでしかない。