旧富士銀行の支店ビルなどの資産を引き継いだことで、異例の高成長を実現してきたヒューリック。今では銀行グループのくびきを離れ、公募増資と物件取得でさらなる拡大を目指す。(「週刊ダイヤモンド」編集部 岡田 悟)

三菱地所や三井不動産、そして住友不動産といった名だたる財閥系不動産会社に次いで、業界第4位の株式時価総額を誇る不動産会社、ヒューリック。

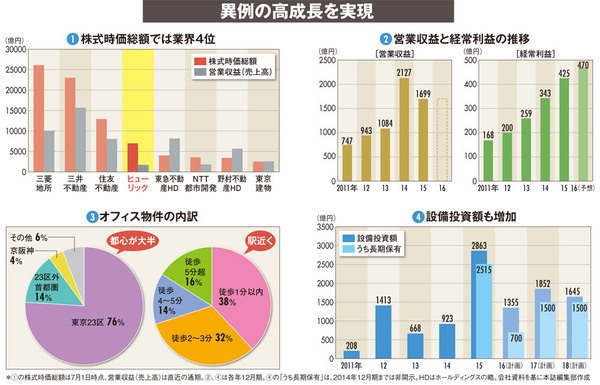

同社は、売上高に相当する営業収益では3位の住不の約5分の1でしかないが、株式時価総額は半分を超えている(図(1))。

実際、同社の業績は絶好調だ(図(2))。REIT(不動産投資信託)への物件売却を見送ったことで、直近の営業収益こそ減少したものの、経常利益だけでなく営業利益、当期純利益とも増加基調にある。金融緩和による不動産市況の好転も追い風だが、同社特有の戦略の結果といえる。

では、その戦略とは何か。それは、マンション分譲や地方、海外などのリスクの高い不動産投資には手を出さず、都心の駅近くに保有するオフィスビルを中心にビジネスを展開していることだ。

しかも、保有オフィスビルの4分の3超が東京23区内にある。その上、最寄り駅から1分以内の物件が4割弱で、2~3分が約3割を占めるといった一等地にあるのだ(図(3))。

その理由は同社の出自にある。前身は、旧富士銀行(現みずほ銀行)の支店ビルや社宅などの設備を管理するために、1957年に設立された日本橋興業だ。その後、2007年に現在の社名であるヒューリックに変更されたが、旧富士時代の支店ビルなど、通常は容易に取得できない超好立地の物件を数多く所有していることが、好業績の起爆剤となっている。

今でも(15年12月現在)、ホテルや商業施設を含めた全賃料収入の25%は、みずほフィナンシャルグループ関連が占める。

そうした一等地の物件を中心に、売り上げ規模よりも利益率を優先し、15年12月期の単体ベースで、従業員数たった128人で、経常利益395億円を稼ぎ出す超高収益企業となった。