コロナ禍では、お金を増やすより、守る意識のほうが大切です。

相続税は、1人につき1回しか発生しない税金ですが、その額は極めて大きく、無視できません。家族間のトラブルも年々増えており、相続争いの8割近くが遺産5000万円以下の「普通の家庭」で起きています。

本連載は、相続にまつわる法律や税金の基礎知識から、相続争いの裁判例や税務調査の勘所を学ぶものです。著者は、日本一の相続専門YouTuber税理士の橘慶太氏。チャンネル登録者数は6万人を超え、「相続」カテゴリーでは、日本一を誇ります。また、税理士法人の代表でもあり、相続の相談実績は5000人を超えます。初の単著『ぶっちゃけ相続 日本一の相続専門YouTuber税理士がお金のソン・トクをとことん教えます!』も出版し、現在3.5万部。遺言書、相続税、不動産、税務調査、各種手続きという観点から、相続のリアルをあますところなく伝えています【イラスト:伊藤ハムスター】

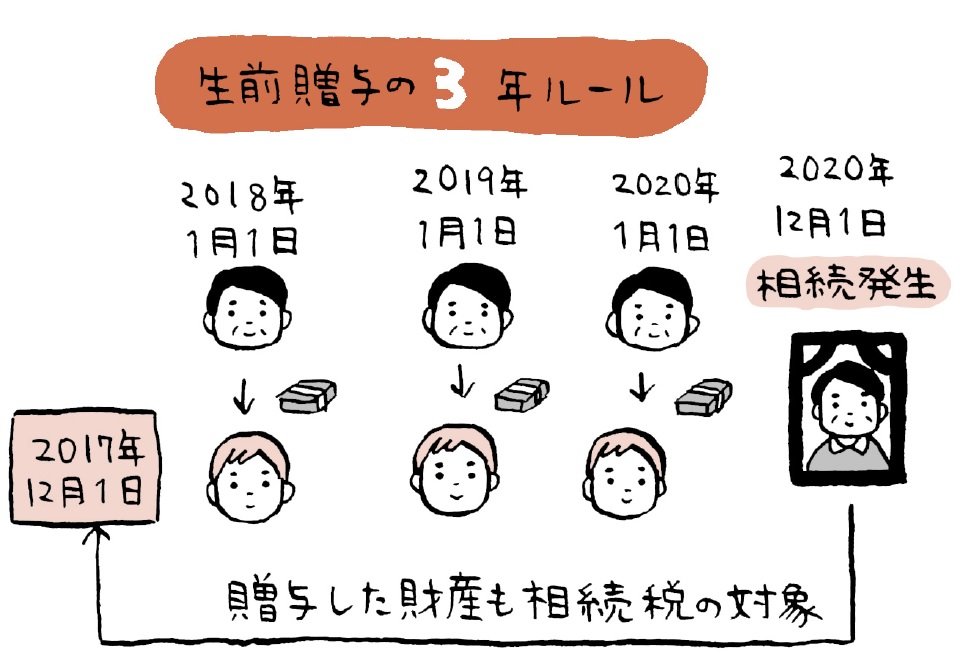

絶対知っておくべき「生前贈与の3年ルール」

生前贈与には「3年ルール」があるのをご存じでしょうか。生前贈与をしてから3年以内に相続が発生した場合には、その贈与は無かったことにされてしまうのです。

例えば、もともと1億円の財産を持っていた方が、子どもに100万円の贈与を3年間行った後に亡くなってしまったとします。

300万円を先に贈与していますので、亡くなったときの遺産額は9700万円ですが、相続税の対象になるのは、遺産9700万円と、亡くなる前3年以内に贈与した300万円を足した1億円ということになります。

では、相続開始前3年以内に110万円を超える贈与をし、贈与税を払っていた場合はどうなるでしょうか。贈与税を払ったのに、相続税まで課税されてしまうと二重課税になってしまいます。

この場合、算出された相続税から、既に支払った贈与税を控除することができます。つまり二重課税されることはありませんので、「贈与して損した」という事態は、基本的に起きません。

ただし、不動産の贈与をした場合には、登録免許税や不動産取得税、司法書士費用の負担が発生する分、「贈与して損した」という事態になる可能性があるので注意しましょう。

この3年ルールは、年度で区切ったりはせず、丸3年の期間が対象です。例えば、2021年7月1日に亡くなった方であれば、2018年7月1日から2021年7月1日までに行われた生前贈与が3年ルールの対象になります。

仮に、2021年に相続が発生した場合でも、2018年に行われた贈与がすべて対象になるわけではないのです。そのため、できるだけ多くの節税をしたいのであれば、生前贈与は1日も早く実行したほうが有利になるのです。