今年を象徴する出来事は、各国株価の上昇であったと考えている。つまり、今年はリスクオンの1年であったといえる。

債券市場に目を転じると、日欧は中央銀行が引き続き強力な金融緩和政策で金利の上昇抑制を行う中、長期金利がほぼ横ばい状態で年末を迎えている。他方、米国はFRB(米連邦準備制度理事会)が利上げを続けながらも、長期金利は年前半のピークから低下している。

年前半の米国10年債利回り上昇は、完全雇用に向かう中での賃金上昇とトランプ大統領の経済政策がもたらす需要が、相当のインフレを起こすとの期待の中で生じたものと振り返ることができる。

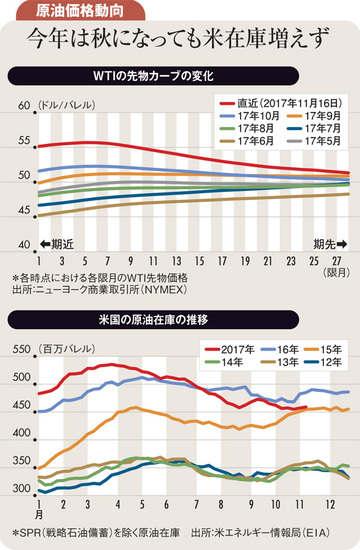

そして、そのインフレ期待を一層高めたのが原油などの商品価格の上昇だ。2017年第1四半期には、16年第1四半期に1バレル=30ドル割れを起こした原油価格がほぼ2倍の水準まで上昇したことで、各国の生産者物価や消費者物価の前年比も軒並み上昇した。

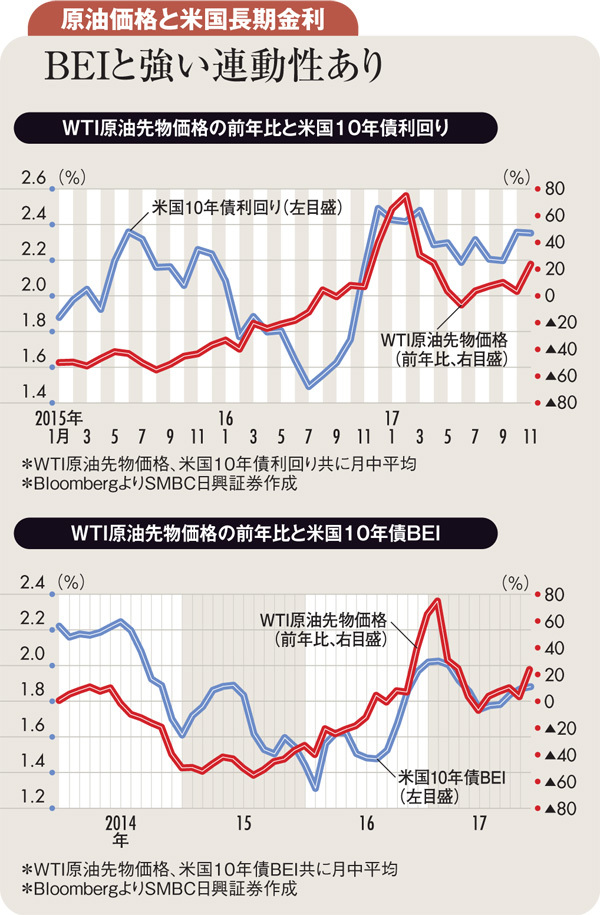

ここで原油価格の前年比に注目すれば、やはり17年第1四半期にピークが来ていたことが分かるが、米国10年債利回りが大きく低下した16年半ばまでは前年比のマイナスが長らく続いていた点は興味深い。前年比ベースの伸び率が収まってきた17年第2四半期以降、米国10年債利回りも低下している点からは、原油価格の動きが米国長期金利に影響を及ぼしていることがうかがえる。

米国債利回りは「実質金利」と「BEI(ブレークイーブン・インフレ率)」に二分できる。原油価格の前年比と米国10年債BEIを並べると、より強い連動性が確認できる。原油価格はBEIの上下を介して米国10年債利回りに影響を及ぼしていることが分かる。

18年の米国10年債利回り、また、米日長期金利差に連動するドル円を展望する上で原油価格は重要な要素であるようだ。

原油価格の上下動は物価の上げ下げに直結しやすいほか、米国が産油国である点や米国の主要輸出国であるカナダ、メキシコがそれぞれ産油国である点から米国の輸出や生産活動にも影響を及ぼしやすい。さまざまなルートを経由して米国10年債利回りに強い影響を及ぼすことは自然であるといえる。

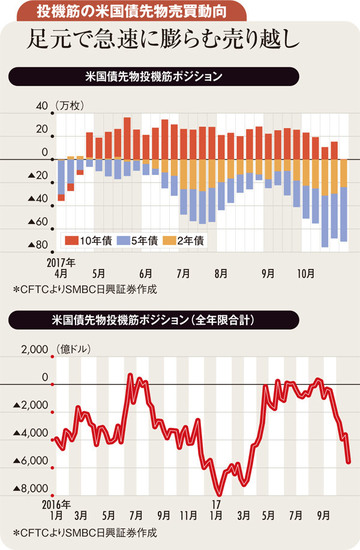

足元ではサウジアラビアの国内情勢混乱などをよりどころに投機筋主導で上昇し、高値圏でもみ合いを続ける原油価格だが、米国のシェールオイル増産や中国の規制強化が促す経済減速などの売り材料も多く、18年に向けてはダウンサイドに波乱含みといったところだ。そのような中、原油価格の下落が米国10年債利回りの低下を促しやすい点について、あらためて留意が必要であるといえそうだ。

(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)