定年前後の決断で、人生の手取りは2000万円以上変わる! マネージャーナリストでもある税理士の板倉京氏が著し、「わかりやすい」「本当に得をした!」と大人気になった書籍が、2024年の制度改正に合わせ改訂&パワーアップ!「知らないと大損する!定年前後のお金の正解 改訂版」として発売されました。本連載では、本書から抜粋して、定年前後に陥りがちな「落とし穴」や知っているだけでトクするポイントを紹介していきます。

Photo: Adobe Stock

Photo: Adobe Stock

専門家の間でも賛否が分かれる

退職時点で住宅ローンが残っていた場合、「退職金で一括返済すべきか?」という問題が出てきます。

専門家といわれる人たちの間でも「退職金での一括返済」に対しては賛否が分かれています。

賛成派の理由は、「利息の無駄だから」。

否定派の理由は、「無理に返して、生活費が足りなくなると困るから」「住宅ローンには、団信という保険がついていて、死んだら返さなくてよいから」など……どちらも一理あるな、という感じです。

では、どうすればいいのか?

答えは、前提条件によって変わってきます。どっちがいいのかなんて、人によって違うのです。では、「自分は一括返済すべきかどうか」をどう見極めればいいかについてお話しします。

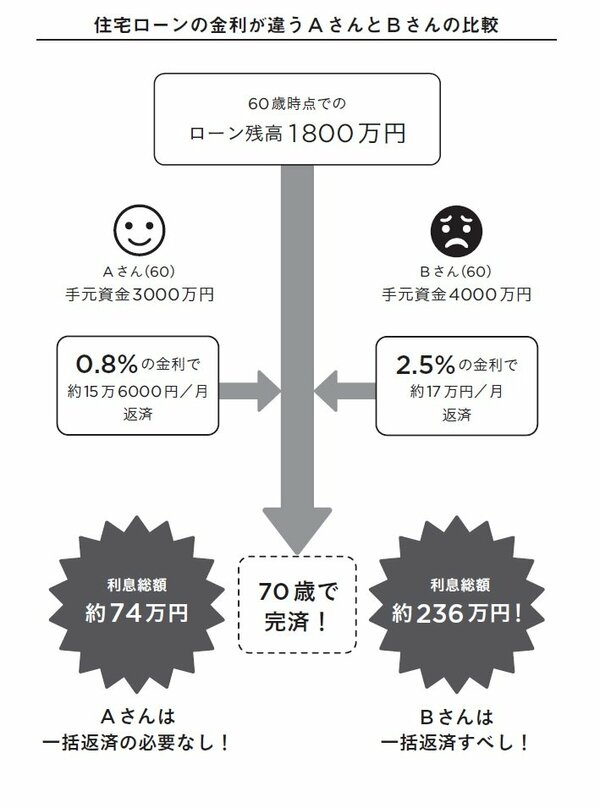

次の表を見てください。

AさんとBさんを比較してみてください。

ローンを一括返済すべきかどうかの指針がなんとなくわかりませんか?

ポイントは「金利」と「手元資金の額」です。

AさんもBさんもローンの残高、返済期限は同じ。でも、利率が違うため、Aさんは、10年間で約74万円弱、Bさんは、10年間で約236万円も利息を負担することになります。

Aさんは、60歳の手元資金が3000万円なので、1800万円を一括返済すると、手元資金は1200万円になってしまいますが、Bさんは手元資金が4000万円ありますので、一括返済しても2200万円の現金が残ります。

1.5%以上の利率で利息が100万円を超すようなら一括返済を検討

今は、空前の低金利時代です。借り換えの住宅ローンで変動金利0.4%前後という商品もあります。私の友人が25年前に自宅を買った時の住宅金融公庫の金利は、4.2%だったといいますから、驚きの低金利です。

今借りている住宅ローンが1%程度の低金利ならば、基本的には一括返済する必要はないと思います。資金が潤沢にあって、「金利を払うのがいやだ」というのであれば、一括返済してもいいと思いますが、個人的には一括返済せずに資金に余力が生まれたら、積立投資などの運用に回したほうがいいのではないかと思います。

積立投資では長期投資で3~4%の利回りが期待できるといわれていますから、ローンで払う金利以上の利益を生める可能性があるというわけです。

しかも、払っている利息には、通常、団体信用生命保険(団信)の保険料も含まれています。団信は、借りている人が亡くなったらローンを返さなくてもよくなる保険です。金利が安いのであれば、今から保険に入るよりも割安に保険に加入している、と考えることができます。

一方、Bさんのように高い金利の場合は、利息負担を考えると一括返済がおすすめです。

目安としては、1.5%以上の利率で100万円を超す利息を払うような場合。ただし、一括返済をして、手元資金が2000万円を切ってしまうようであれば、老後資金として少々心もとなくなってしまいます。

その場合は、金利の低いローンへの「借り換え」や「繰り上げ返済」も検討してみましょう。

「借り換え」を検討する時は、利率だけではなく、事務手数料もしっかりチェックしましょう。借り換え時の事務手数料は、地味に高いので要注意です。利息が安くなっても、それ以上に事務手数料がかかってしまう、などということも可能性としてはあります。

「繰り上げ返済」を検討する場合は、「返済額軽減型=返済期間を変えずに月々の返済額を減らす」と「期間短縮型=返済額を変えずに返済期間を早める」のどちらかを選ぶことになります。

利息を減らす効果は、「期間短縮型」のほうが高く、返済総額が少なくなるのでおすすめです。

「繰り上げ返済」は、返済できる金額や手数料などの条件があります。

「いくら返済するとトクか」、「返済期間をどうするか」、など、借入先の金融機関に相談して手数料も含めたトータルの支払い額がより少なくなる方法を選択してください。

最後に、今、変動金利で借りている人は、今後の金利の動向をしっかりチェックしてほしいと思います。欧米がゼロ金利を解除し、利上げをすすめています。日本もいつかはゼロ金利からの脱却を図る可能性があるからです。

*本記事は「知らないと大損する!定年前後のお金の正解 改訂版」から、抜粋・編集したものです。情報は本書の発売時のものです。