投資銀行の悪あがき

ボルカー・ルールはまだ実施されていないが、この1、2年の間、監督当局の機嫌を取るために、米系の投資銀行は自主的に社内ヘッジファンドの名前を変えている。

たとえば、「スタティスティカル・アービトラージ・デスク」は、「電子マーケットメイク・デスク」などに名前を変えたし、「クオンティテイティブ・ストラテジック・トレーディング・デスク」は「市場流動性供給デスク」などと呼び方が変わった。デリバティブを扱うデスクは、利益の大方がプロップ(自らの資本を使って相場を張る自己勘定取引)から来ているのだが、これもあくまで顧客のためにマーケットメイクをしているという大義名分を強調するようになった。

いずれにしても、銀行がヘッジファンドのような業務を行なうことを抑制しようというのが監督当局の考えで、銀行は、社内の部署の「名称」を変えることによって、新たな規制に対応しようとしているのだ。

中身は同じだけど、外側の皮だけ変えようというわけだ。

バーゼルⅢとは、主要国の金融監督当局で構成するバーゼル銀行監督委員会が2010年9月に公表した、国際的に業務を展開している銀行に課される新たな規制のことで、バーゼルⅡと比べて自己資本規制を大幅に厳しくしている。

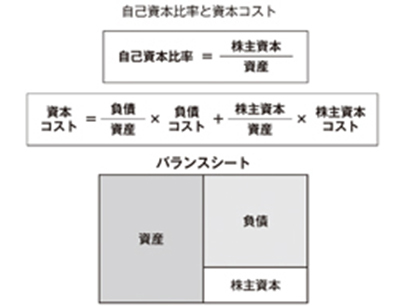

バーゼルⅢでは、普通株と内部留保などからなる「中核的自己資本」を、投資や融資などの損失を被る恐れがある「リスク資産」に対して、一定割合以上持つように義務づけられる。リスク資産の拡大に制限を加えて、銀行が大きな損失を出しにくくする。自己資本の質と量を厳しくして、大きな損失でも耐えられるだけのバッファーを構築させる。こうして、リスク資産の規模が制限されることにより、収益機会が減る。自己資本を厚くすると資本コストが上がるので、銀行の収益は圧迫される。

公的資金の注入を余儀なくされた各国政府からしてみれば銀行に対する当然の要請であるが、銀行が自己資本比率を高めるために分母のほうのリスク資産を圧縮しようとするので、世界中でさまざまな金融商品が銀行により売り浴びせられている。

ボルカー・ルールもバーゼルⅢも、実施時期を含めて詳細は依然として流動的であるし、守らない金融機関、あるいは政府にどのような制裁をするのか、課題も多い。しかし、僕の知る限り、この1、2年の間に、外資系金融機関の多くで社内ヘッジファンドが縮小されたり、場合によっては閉鎖された。さすがに名前を変えただけではなかったようだ。また、トレーディング・デスクはポジションを小さくするようにトップマネジメントから圧力を受けている。前者はボルカー・ルールに対応するためであるし、後者は資産を圧縮することによりバーゼルⅢの自己資本比率をクリアするためだ。

やはり、国際的な金融規制はある程度は着実に実施されていくようだ。