写真はイメージです Photo:PIXTA

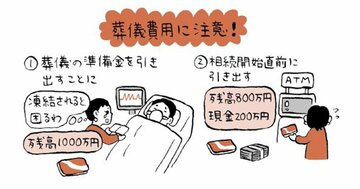

写真はイメージです Photo:PIXTA

私は元マルサの税理士ではあるが、相続税の専門知識はない。しかし、FXの強制調査に道を開いたのは、相続税の調査が始まりだった。そこで、マルサと相続税についての話をしたい。(元国税査察官・税理士 上田二郎)

相続税の脱税で、踏み込んだのは3年間でたった4件

国税庁が毎年リリースする「脱税白書(査察の概要)」からも明らかなように、相続税の告発件数は極めて少なく、平成29年度3件、30年度1件、令和元年度0件と、ここ3年間で4件しかない。つまり、相続税法違反の疑いで、突然マルサが令状をかざして踏み込むことはめったにないということだ。

そもそも相続税の申告件数が法人税や所得税に比べて少ないのだが、相続税の脱税犯が成立するには、相続税特有の未分割遺産の問題があった。例えば、相続税から除外した財産が税務調査で見つかったとしても、隠したのは特定の人物で、他の相続人は除外財産の存在すら知らない場合が多い。

未分割の遺産は相続人の共有に属する。例えば、除外した財産が2億円見つかったとしても、改めて分割する必要が生じる。相続税の調査なら申告財産に2億円を加算して相続税額を再計算すればよいのだが、マルサはそうはいかない。マルサは脱税の実行行為者を特定して脱税犯としての刑事罰を与えるため、実行行為者の脱税額を算出しなければならないのだ。

2億円のケースで法定相続人が4人いたなら、調査で見つけた財産を割り返すと、ひとりあたり5000万円の除外財産となってしまう。マルサにとって、大口・悪質であることが着手する条件なので、手を出しにくい分野なのだ。

また、調査後に新たな相続人などが出てくるケースもあって、筆者の現役時代は少なくとも5億円の除外財産がなければ強制調査の許可が下りなかったため、相続税の脱税を立件した査察官は少ない。なお、数年前に財産を除外した者に責任を取らせる新たな事務運営を示し、強制調査のハードルを引き下げた。これによって、マルサからすると「後出しじゃんけん」のように見えていた行為を許さない制度に変わった。

今回は相続税の調査から展開し、マルサ初のFXの強制調査につなげた事案を紹介したい。