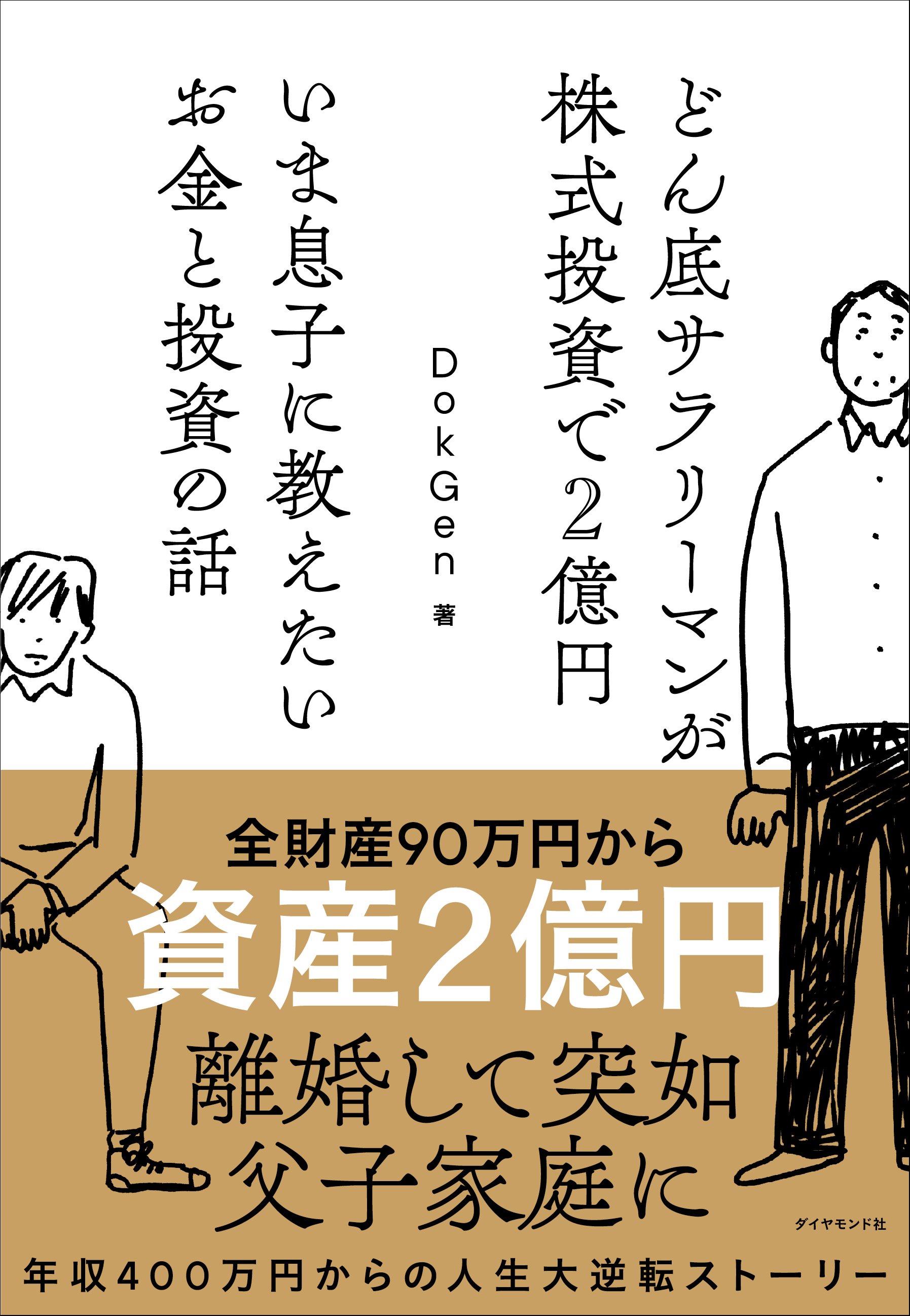

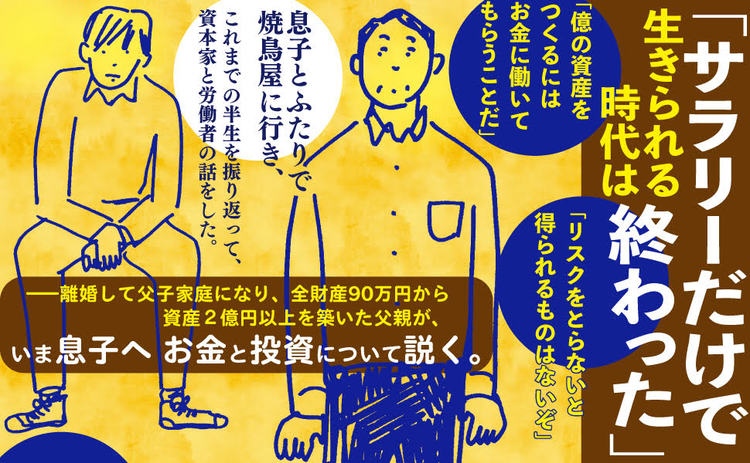

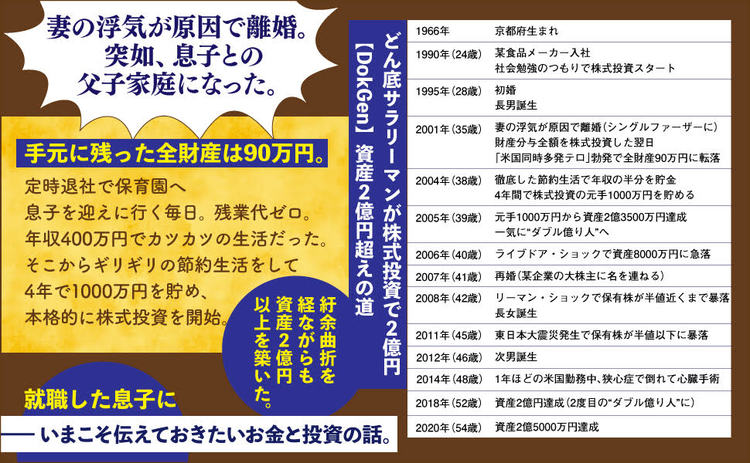

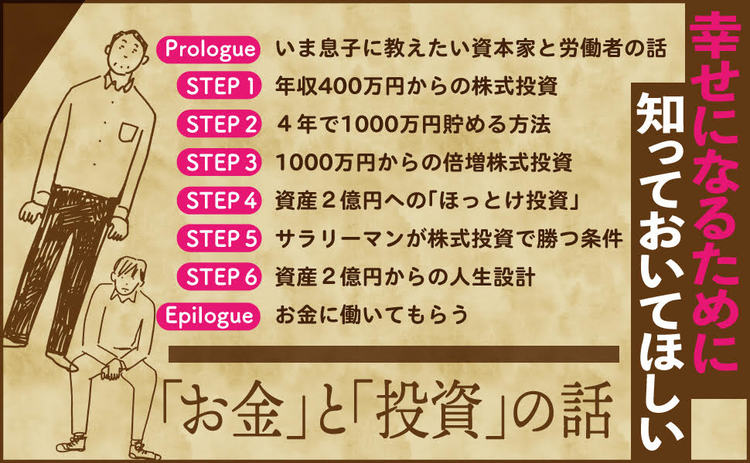

妻の浮気が原因で離婚。突如、5歳の息子との父子家庭になった。手元に残された全財産は90万円。定時退社で保育園へ息子を迎えに行く毎日で、残業代ゼロ。年収400万円で、カツカツの生活だった。ギリギリの節約生活で、4年で1000万円を貯め、本格的に株式投資を開始。紆余曲折を経ながらも某企業の大株主になり、資産2億円以上を築いた。その投資術を初公開。いま息子へお金と投資の話を伝授する『どん底サラリーマンが株式投資で2億円』。

Photo: Adobe Stock

Photo: Adobe Stock

キャッシュ比率は

年代ごとに高める

自分の人生を振り返ると、資産のうちどのくらいを手元に現金で残しておくかというキャッシュ比率と年代には、不思議なシンクロがあると思う。

20代は20%、30代は30%、40代は40%、50代は50%というふうに、年代が上がるほどキャッシュ比率を高めたほうがいいのだ。

20~30代の多くは、給料がまだ安いので余剰資金はそれほど多くない。

それなのに「不安だから半分は現金で持っておきたい」などと株式投資に及び腰でいると、大きな資産を築くのは難しくなる。

息子のように20~30代なら、たとえ失敗してもやり直しが利く。

これまで恥をさらしてきたように、自分も若い頃は失敗に次ぐ失敗だった。それがのちに活きたのだ。

サラリーマン投資家は、毎月決まった給料を得られる。

失敗しても、その経験を糧として再スタートを切ればいいのだ。

とくに独身なら、自由に使えるお金は多いはず。若いからこそできる思い切ったチャレンジをしてみるのも悪くない。

中堅どころの40~50代になると、給料も増えてくる。しかし、自分がライブドア(マネックス)・ショックで失敗したように、投資にはリスクがともなう。

それは投資のプロであろうと、ほとんど予期できないものだろう。

子どもの教育資金や生活費にお金が必要な場面も増える。

若い頃と同じノリで投資するのはリスクが高い。

現在50代の自分のキャッシュ比率はちょうど50%くらいになっている。

年代に応じて似合う洋服や食の好みが変わってくるのと同じように、投資スタイルも年代に応じて臨機応変に変わってくる。キャッシュ比率もその1つ。

資産をそれなりに築いて、リタイアが近づいてきた段階なら、あえて冒険せずに日経平均やTOPIXなど指数連動型のインデックス投資で安全運転を心がけるのもアリだと思うようになっている。