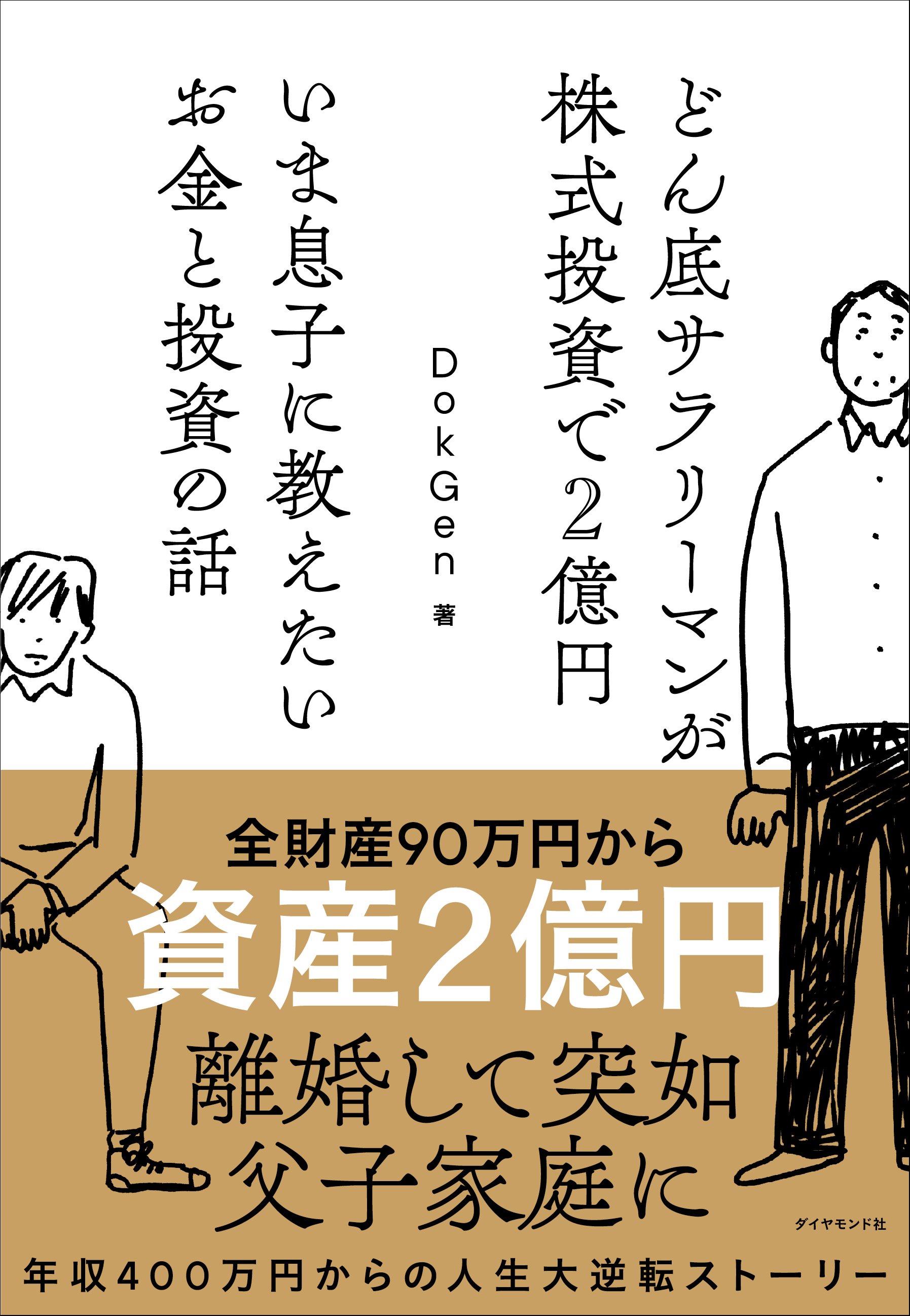

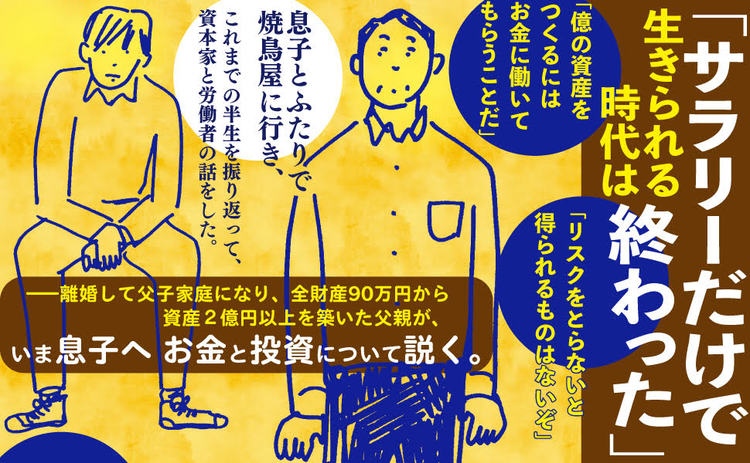

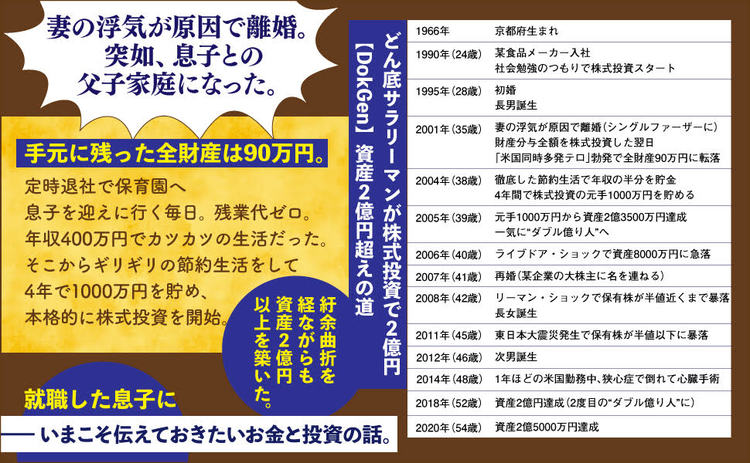

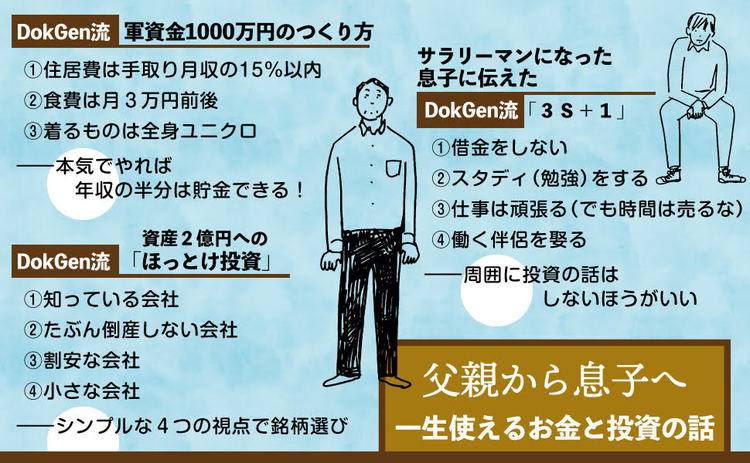

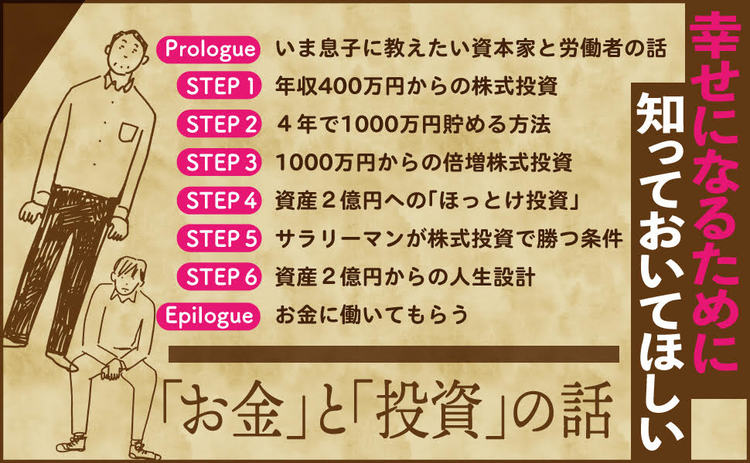

妻の浮気が原因で離婚。突如、5歳の息子との父子家庭になった。手元に残された全財産は90万円。残業代ゼロ・年収400万円で、カツカツの生活だった。ギリギリの節約生活で、4年で1000万円を貯め、本格的に株式投資を開始。紆余曲折を経ながらも某企業の大株主になるなど、資産2億円以上を築いた。その投資術を初公開『どん底サラリーマンが株式投資で2億円』。

Photo: Adobe Stock

Photo: Adobe Stock

会社員でいるうちに使うべき「信用」

息子や部下には若くして住宅ローンを借りるなと諭さとしている。若いうちから長期の借金を背負うと投資家としてのチャンスが減るからだ。

しかし、個人投資家としての知識と経験が十分に積み上がり、すでにそれなりの資産を築いた人にとっては、超低金利の住宅ローンを投資に活かすという“裏ワザ”がある。

借金がすべて悪というわけではない。若いときの借金はすすめられないが、ある程度の資産を築いた人であれば、サラリーマン特有の「信用」を利用して、あえて借金をするのもアリだ。クレジットや自動車ローンは“悪い借金”だが、資産を生む借金は“良い借金”となり得る。

投資で勝つためには、投入する資本を最大化することも重要。そして普通のサラリーマンが人生でもっとも大きな資本が得られるのは、住宅ローンだ。株式投資をする能力さえ磨いておけば、超低金利で住宅ローンを長期で借りておいて、それを株式で運用すればローンで大きな資産が築ける。

あえて4000万円を住宅ローンで借り入れると、自由に使える4000万円が株式投資に振り向けられる。仮に住宅ローンを0.4%の低金利で借り、借りた4000万円をインデックス投信などで利率4%で運用できたら、差額約2.86%が税引き後の儲けになる(金利は変動するのであくまで概算)。

4000万円を2.86%で運用できたら、年間114万円のプラス。35年間のローン期間でトータルすると総額4004万円ほどの利益となり、ローンの総返済額4287万円に近い利益が得られる。4000万円の資産をまったく減らすことなく、4000万円のマンションが280万円ほどで手に入る計算となる。

不動産を買うと諸経費や税金がかかるものの、住宅ローンには減税メリットもある。条件を満たせば、ローン残高×1%の減税が(2022年12月末日までに入居すれば)最大13年間得られる。しかも団体信用生命保険(団信)に加入すれば、ローン返済中に万一のことがあったとしても、生命保険が下りて残りのローンは弁済される。

住宅ローンで苦しむか、それとも住宅ローンで人生を楽しむか。その差を分けるのは、株式投資が上手にできるかどうかの違いだと改めて感じる。