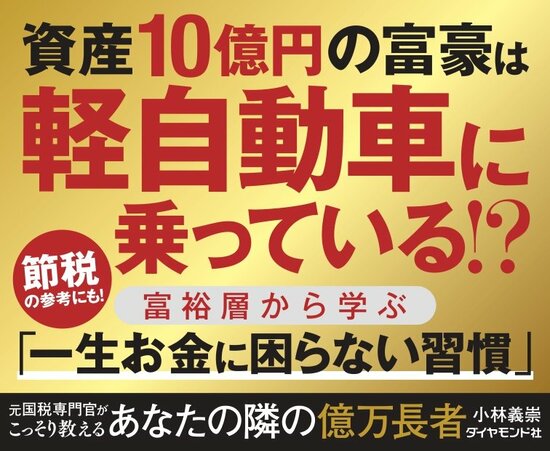

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る“奨学金という名の借金”を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの“富裕層のリアル”に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

「誰が脱税できたか」をチェック

【前回】からの続き 国税職員は、「家計を誰が管理していたか?」という点に注目します。なぜなら、これが相続税調査を左右するからです。家計の管理者を聞く裏には、「脱税行為をすることができたのは誰なのか?」という意図が隠されています。

たとえば、相続税調査の過程で、「亡くなる3ヵ月前に1000万円の預金が引き出されて、相続税の申告財産から除かれていた」という事実を把握したとしましょう。これを相続税逃れのために行ったのであれば、明らかな脱税行為です。この場合、「重加算税」といって、もっとも重たいペナルティが課されることになります。

税率40%の“重いペナルティ”

ちなみに税率は過少に申告していた場合は35%、申告をしていなかった場合は40%と高くなっています。でも、亡くなった人が預金を引き出していて、相続人は一切知らなかったならどうでしょうか? この場合は脱税というよりも、過失による申告漏れですから、ペナルティが軽くなります。

こうした判断をするうえで、冒頭の「家計を誰が管理していたのか」という点が重要になってくるのです。同じ意味で、「亡くなった人の意識がいつまであったのか」という点も、相続税調査で聞かれることの多い質問です。

抵抗感のある質問

ところがこの質問は、私が税務職員の頃にいちばん抵抗を感じたものです。亡くなる直前の様子というのは、家族にとって思い返したいことではないでしょうし、赤の他人に踏み込まれたくないことだと思ったからです。

でも、きちんと調査をするには、この質問も避けては通れません。たとえば、亡くなる10日前に意識を失っていたのに、預金が亡くなる3日前に引き出されていたとします。こうなると、亡くなった人がお金を動かしたとは考えられません。そして、家族の誰かが財産を隠したのではないか、という仮説が立ちます。

まるで推理ドラマのような“かけひき”

「家計は妻が管理していた」「夫は亡くなる10日前から意識がなかった」と説明をしたにもかかわらず、後から「その出金は夫が勝手にしたもの」といい逃れをしても通じません。このように、意図的に脱税したのかどうか、脱税したのであれば誰なのかといった点まで徹底的に追及していくことになります。

「亡くなった本人に話を聞けない」という状況のなかで、家族との会話のかけひきを通じて真実を導き出していくのですから、まるで推理ドラマのような側面があります。

相続税調査とライターの共通点

このような相続税調査の経験は、ライターという今の仕事にも生かされています。私は著名人などに取材して記事や書籍にまとめる仕事をしていますが、取材で得られる情報には限りがあります。そのため、取材以外にも得た事実をつなぎ合わせて記事にする必要が出てきます。

ここで求められるのが、事実をきちんと認識するということ。そして、その事実を論理的につなぎ合わせて、読者がすんなり理解できるように整えるのです。この一連の仕事は、私が相続税調査でやってきたことに共通する点が少なくありません。相続税調査とライターの仕事に重なる点があることなど、国税職員時代は考えもしませんでした。【次回に続く】

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。