いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

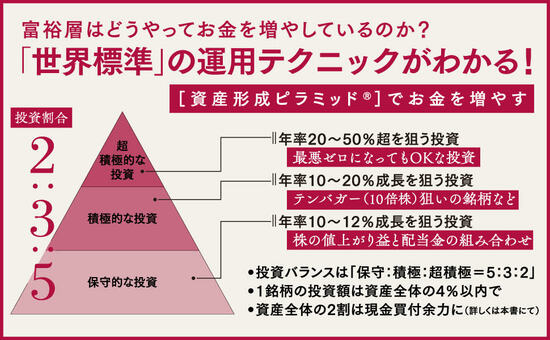

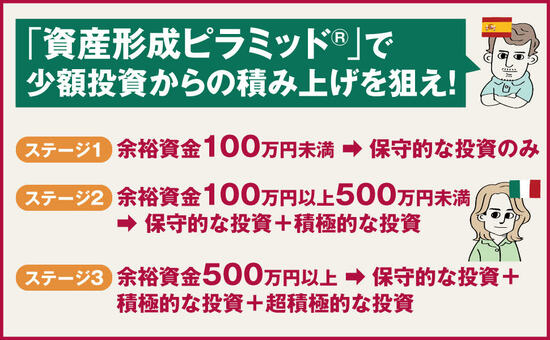

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

マクロの要因による

業績や株価の変動

【前回】からの続き 天(マクロ)は、個別銘柄以外の要因です。経済情勢の変化や株式市場全体の動向により、業績や株価が変わることを意味します。

たとえば、2012年11月に始まったアベノミクスによる金融緩和により、日経平均株価はV字回復を果たし、ほとんどの銘柄で業績も株価も上昇しました。逆に2020年には、コロナ禍の煽あおりを受けてほとんどの銘柄で業績も株価も一時、下がりました。

これらは、いずれも天(マクロ)の要因によるものです。

ミクロの要因による

業績や株価の変動

地(ミクロ)は、銘柄固有の要因です。それぞれの企業努力で新しい商品・サービスが開発されてヒットすると業績が上向き、株価が上昇。逆に社運を賭けて開発した新しい商品・サービスが大コケして業績が悪化すると、株価は下がるでしょう。

投資した銘柄の株価が下がったとしても、それは新しい商品・サービスが不発だったことによる銘柄固有のミクロ的な要因によるのか、それとも市場全体が下がっているマクロ的な要因によるのか。マクロ的視点・ミクロ的視点を分けて考えてみるのです。

マクロとミクロの視点の使い分け

マクロ的な要因で業績や株価が落ち込んだとしても、それがコロナ禍やロシアのウクライナ侵攻のように一過性だと考えられ、ミクロ的な要因は依然として問題のない銘柄であれば、長期的に見ると“またとない仕入れ時”になるでしょう。

逆に、コロナ禍で行われた超積極的な緩和政策、つまりマクロ的な要因でお金がじゃぶじゃぶと供給された結果、行き場を失ったお金が株式市場に流れ込み、株価が上がった局面もありました。

マクロ的な要因のみでの株価上昇であれば、むしろ利益確定したほうが賢明かもしれません。業績と株価の上下動をマクロ的視点・ミクロ的視点に分けて見極める癖をつけることにより、投資の精度が高まっていきます。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。