日本の上場企業の半分は「解散価値割れ」

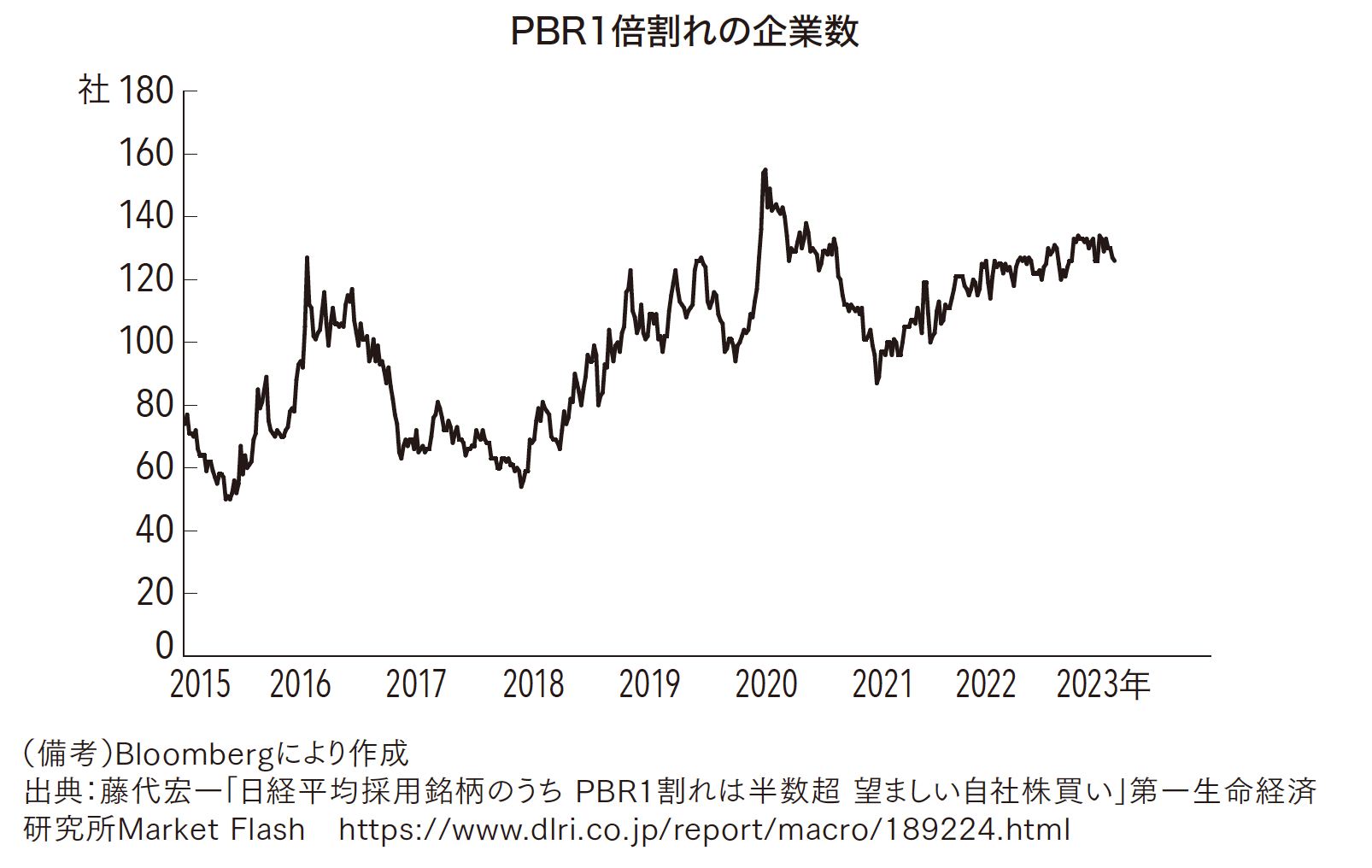

ROEが資本コストを下回り、結果、株価が不調で時価総額が解散価値を下回っている企業は日本にたくさんあります。実は、日経平均採用銘柄225社のうち約半分は、PBR(12ヵ月先予想値)が1倍を割っており、解散価値以下の株価しか付いていないのです(図表2)。

図表2 日経平均採用銘柄の半分は「解散価値割れ」

図表2 日経平均採用銘柄の半分は「解散価値割れ」

また、2023年3月末現在、東京証券取引所のプライム市場とスタンダード市場に上場する全約3300社のうち、半数以上の約1800社がPBR1倍割れの状況にあります。

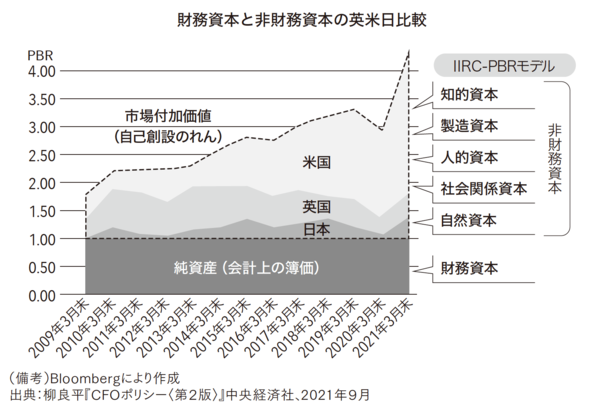

市場が付けた時価総額が会計上の簿価である純資産を上回る部分は、市場が付けた付加価値であり、「自己創設のれん」とも呼ばれます。仮にこの企業が買収された場合、買収価格からこのバランスシートに載っている簿価を差し引いた金額は、買収企業の資産の部に「のれん」あるいは「無形資産」として計上されます。

「自己創設のれん」を評価してバランスシートに計上することはできませんが、帳簿価格以上の価値として評価されている、という点は同じです。

図表3にお示ししたとおり、平均的日本企業は英米の企業に比べて、市場が評価する付加価値部分、すなわち、自己創設のれんの部分が極めて小さいことがわかります。

図表3

図表3英米企業に比べて日本企業は市場付加価値が小さい

日本の上場企業の半分程度は株価がPBR1倍割れ、すなわち市場付加価値がマイナスであり、教科書的にはこれらの企業は帳簿以上の価値を生むどころか、市場からは帳簿価格以下の価値しか認めてもらえていない、すなわち、価値を破壊している企業と考えられている、と言うことができます。

恥ずかしながら、私が5年間CFOを務めてきた三菱UFJフィナンシャル・グループ(MUFG)も、現在CFOを務めているニコンも、2023年3月末現在PBRは1倍を下回っており、「価値破壊」状態にあります。

上場企業の約半分に上るこうした日本企業のなかには、明らかに株価が安値に放置されていると考えられる銘柄も多数含まれています。

そうした企業などに目をつけ、日本企業への投資からリターンを得ようと虎視眈々と目論んでいるのが、アクティビスト(物言う株主)です。

*1 ISS 「2023年版 日本向け議決権行使助言基準」2023年2月1日

https://www.issgovernance.com/file/policy/active/asiapacific/Japan-Voting-Guidelines-Japanese.pdf

※この記事は、書籍『CFO思考』の一部を抜粋・編集して公開しています。