Photo:baona/gettyimages

Photo:baona/gettyimages

インボイスに登録するか、しないかで迷っている免税事業者は少なくない。そこで検討すべきポイントを井ノ上陽一税理士にまとめてもらった。特集『10月から本番!大混乱必至! インボイス&改正電帳法 最新対策マニュアル』(全16回)の#14では、検討すべきポイントをまとめた。ぜひ参考にしていただきたい。(税理士 井ノ上陽一)

「週刊ダイヤモンド」2023年9月30日号の第1特集を基に再編集。肩書や数値など情報は雑誌掲載時のもの。

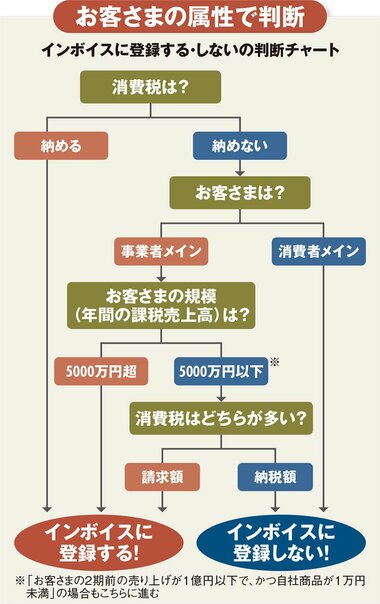

インボイス登録を迷っている人必見!

登録する・しないの要件とは?

課税売上高1000万円以下の免税事業者約460万者のうち、約68万者がインボイスの発行事業者に登録していないと財務省が公表しました(2023年8月25日時点)。

登録を必要としない人や、これまで通りの条件で取引が可能なため、登録が不要な人もいるでしょう。ですが、中には、インボイスの発行事業者への登録を迷っている人も少なくないと思われます。

そこで本稿では、インボイスに登録する方がいい人、登録しない方がいい人の判断基準について述べていきます。下図をご覧ください。

まず、消費税を納めるか否か。課税事業者としてすでに消費税を納めており、もしくは今後納める予定の場合は、インボイスに登録しないと請求書に登録番号を載せることができません。

登録番号がない請求書では、仕入れにかかった消費税を差し引くことができず、お客さまが困る場合があります。どのみち消費税を納めるのなら、インボイスに登録しない理由はありません。

では、消費税を納めない場合はどうでしょう。お客さまは事業者がメインでしょうか、もしくは個人がメインでしょうか。

次ページでは、消費税を納めないと判断した場合の解説に加え、インボイスに登録する方がいい人「3選」、登録しない方がいい人「9選」を一挙公開します。