Photo:PIXTA

Photo:PIXTA

インボイス制度導入後、日常業務は激変する。とりわけ、インボイスを受け取った後の処理の煩雑さに、多くの企業は危機感を募らせている。特集『10月から本番!大混乱必至! インボイス&改正電帳法 最新対策マニュアル』(全16回)の#7では、インボイス発行側(売り手)と受領側(買い手)に分けて、具体的な対応方法を解説していこう。(ダイヤモンド編集部編集委員 藤田章夫)

インボイスの盲点!

発行よりも受領後の方が大変

インボイス(適格請求書)の発行事業者になると、請求書や領収書などのフォーマットをインボイス対応にしなければならない。

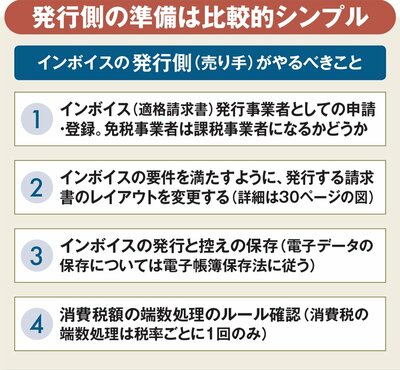

まず、インボイスの発行側、つまり商品やサービスの「売り手」として注意しなければいけないのは何か。下図をご覧いただきたい。

ポイントは大きく四つある。

一つ目は、インボイス発行事業者としての申請・登録を行うことだ。まさに大前提となる話だが、経理や財務の担当者でなければ、意外に知らない人が少なくない。また、免税事業者ならば、インボイスに登録すると課税事業者となるため消費税の納税義務が発生するので、慎重な検討が必要だ。

二つ目は、インボイスの要件を満たすように、発行する請求書のレイアウトを変更すること。インボイスの発行事業者番号(法人の場合、T+13桁の法人番号)や適用税率など決まった項目を記載しなければならない。

三つ目は、インボイスの発行と控えの保存だ。インボイスは7年間の保存義務があるのに加え、メールやクラウドサービス経由でやりとりした電子インボイスの場合は、電子帳簿保存法のルールに従わねばならない。

四つ目は、インボイスにおける消費税額の端数処理のルールの確認だ。インボイス内の品目ごとに消費税の端数処理はできず、あくまで8%と10%の各税率の合計額に対して1回ずつの端数処理を行うこととなる。この際に、端数を四捨五入・切り捨て・切り上げのいずれで処理するかは、自社で選択できる。

インボイスを発行する側は一見やるべきことがたくさんあるようだが、一回ルールを決めて業務フローを整えてしまえば意外とスムーズに対応できる。実は、インボイスの発行側はそこまで大変ではなく、実務において本当に大変なのは、「インボイスの受領側(買い手)だ」と、複数の税理士やインボイスに対応した会計システムベンダーの担当者たちは口々に言う。

詳細は後述するが、インボイスの受領後の業務フローを完了した企業は「2割強しかない」というアンケート結果もあるほどだ。それ故、多くの企業は10月以降の経理業務にかなりの危機感を抱いている。次ページでは、いかにインボイス受領後の業務が大変になるか、つぶさに見ていこう。