信用情報機関との接続、信用リスク分析機能、スコアリング機能、債権管理機能、債権回収機能などのシステム関連はもちろん、ライセンス取得のサポートや人的作業が必要な裏側のオペレーションも含めてだ。

ユースケースには次のような例が想定されている。たとえば賃貸ポータルサイトの運営企業が引越しをしたいユーザー向けに初期費用の分割払い機能を実装する。クラウドソーシング事業者がフリーランス向けのローンや保証サービスを開発する。金融機関が物理的なカードローンからモバイルローンへシフトする。

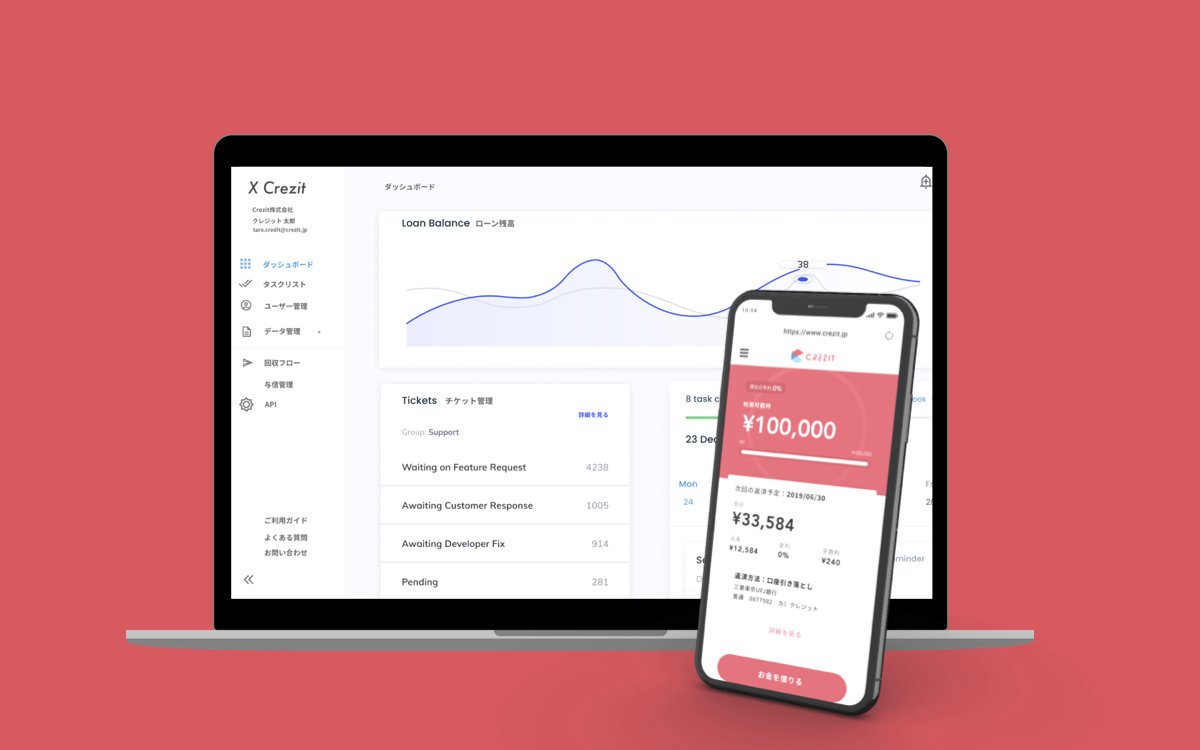

そういったシーンでX Crezitを活用することで、時間や費用を最小限に抑えながら自社のサービス体験と連動した与信サービスを作れるようにしたいという。

「自社サービス内にローンや分割払いの仕組みを実装したいという声を複数の企業から頂いています。事業戦略上のどこかで金融サービスの展開を考えている企業は多く、自分たちの持っているデータを使って、自社の顧客にフィットした与信モデルや金融サービスを作れる仕組みには大きなニーズがある。中長期的には顧客体験に1番近いプレイヤーがどんどん金融サービスを手がけるようになると考えているので、それを後押しするようなシステムやオペレーションを一括で提供していくのが目標です」(矢部氏)

X Crezitのビジネスモデルは月額のサービス利用料と利息収益(X Crezitを利用した貸付に対する利息の一部をレベニューシェアとして受け取る)を軸に考えているとのこと。ユーザー視点では初期費用ゼロで与信サービスが作れるのも利点だ。

きっかけはクレジットカードを作れなくなった経験

矢部氏は新卒で入社したGE(ゼネラル・エレクトリック・カンパニー)でファイナンス業務に従事した後、2018年3月にBASEへ参画。同社では子会社BASE BANKの立ち上げや、将来債権譲渡のスキームを用いた「YELL BANK」の企画・開発などに携わった。

最終的に与信サービスの領域で起業を決めたのは、学生時代の経験が大きく影響しているという。当時ケニアでインターンをしていた矢部氏はクレジットカードの支払いが滞ったことが原因で、クレジットカードを作れなくなってしまったのだ。

事業の方向性を検討するに当たって改めて消費者向けの金融サービスや与信について調べてみると、消費者が自身の信用情報について正しく把握した上で、それを管理したり向上させたりできるような手段が乏しいことを知った。