米国の富裕層の間では、自国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっている国際分散投資を、一般の個人投資家に向けてわかりやすく解説! 投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意をわかりやすく伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

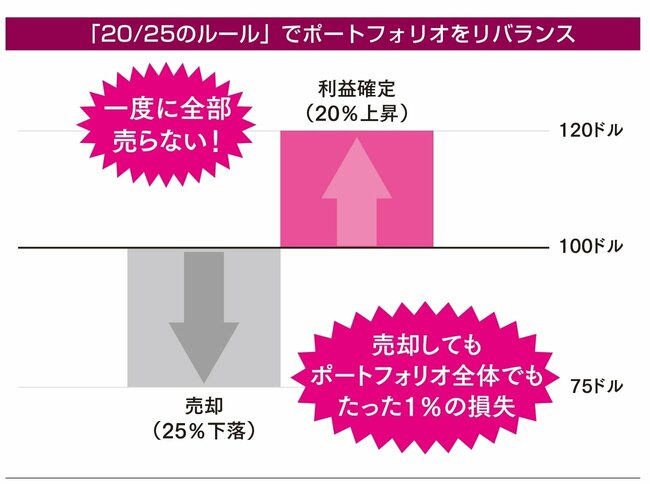

リバランスにおすすめの

「20/25のルール」

「長期×分散投資」となれば、ポートフォリオの保有銘柄を入れ替える「リバランス」を行う必要があります。

リバランスについては「20/25のルール」をおすすめします。

株価が20%上がったら一度売って利益確定し、株価が25%下がったら売ることを目安にするものです。

「20/25のルール」とは?

ここでは、この「20/25のルール」をより詳しく説明しましょう。

100ドルで買った銘柄が20%上がって120ドルになったら、売って1株あたり20ドルの利益を確定。それを次の投資に回します。

逆に、100ドルで買った銘柄が25%下がって75ドルになったら、売却して1株あたり25ドルの損失を確定(損切り)。それ以上、損失が広がるのを防ぎます。

損切りしてもポートフォリオ

全体への影響は限定的

25銘柄に4%ずつ投資していれば、仮に25%下がって損切りしたとしても、ポートフォリオ全体では1%の損失にとどまります。

余裕資金が100万円だとすると損失は1万円、余裕資金が500万円だと損失は5万円に抑えられる計算です。

また、拙著『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』の128ページでも触れている、株価が上昇するにつれて、逆指し値の価格を自動的に引き上げ、損失確定の価格水準を高くする「トレーリングストップ」の概念を使えば、実際の損失は限定的となり、購入時よりプラスになることもあります。

損切りは一度に

利確は段階的に

高値から25%下がって売る際は、一度に売却してOKですが、20%上がって利益確定させる際は、基本的には一度に全部売らないようにしてください。

売却した銘柄が、その後もスルスルと上昇し続けて2倍株、3倍株になる場合もあるので、大きなキャピタルゲインを得る機会をみすみす逃すことも考えられます。

もし、売却した銘柄(企業)の事業環境や付加価値のストーリーが変っていないのであれば、もう一度仕切り直し、安値水準になったときに買い直すのもいいでしょう。